Post PeakProsperity: " Las consecuencias de un fortalecimiento del dólar estadounidense"

Post PeakProsperity: " Las consecuencias de un fortalecimiento del dólar estadounidense"

|

Original:

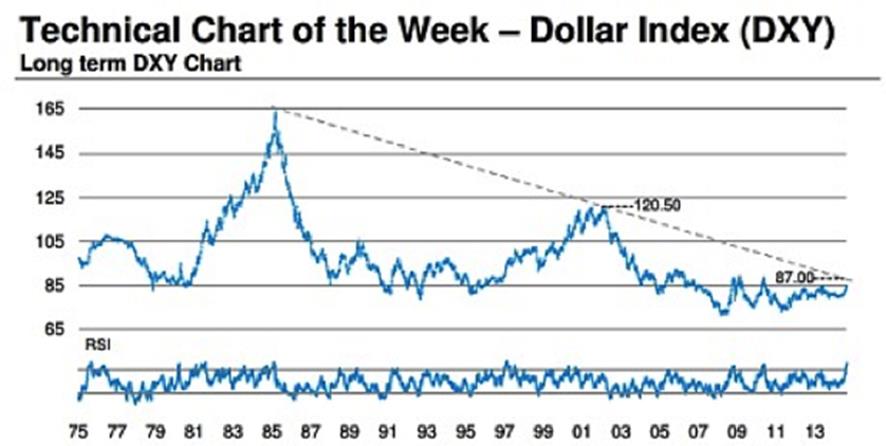

http://www.peakprosperity.com/blog/88728/consequences-strengthening-us-dollar?utm_campaign=weekly_newsletter_153&utm_source=newsletter_2014-11-14&utm_medium=email_newsletter&utm_content=node_title_88728 Las consecuencias de un fortalecimiento del dólar estadounidense A principios de septiembre, hice el caso de estudio de un dólar estadounidense en ascenso, en base a la oferta y la demanda de dólares provenientes de cuatro dinámicas básicas: • La demanda de dólares como reservas • Otros países devaluan sus monedas para aumentar las exportaciones • "Viaje hacia la seguridad" de monedas periféricas a monedas de reserva • Reducción de emisión de dólares debido a la disminución de los déficit fiscales y el final de QE (flexibilización cuantitativa) Desde entonces, el dólar ha continuado su ascenso, y ahora es saliendo de una tendencia bajista que se remonta a 2005, o incluso a 1985, según algunas versiones.    Entonces, ¿qué significa esto para la economía global? Dado que las monedas están a la práctica, interconectadas con cualquier aspecto de la economía mundial - el comercio, el crédito, la inflación / deflación, materias primas y los flujos de capital, incluso política y el poder de guante blando - no hay una sola consecuencia, sino una multitud de consecuencias interactivas. Para los hogares de Estados Unidos, el aumento del dólar tendrá efectos graduales y , generalmente, marginales: nuestros dólares van a comprar más euros y yenes cuando visitemos Europa y Japón en calidad de turistas, las importaciones procedentes de países con monedas debilitadas serán un poco más baratas (si los importadores no captan el diferencial como ganancia extra) y que podremos competir en mejores condiciones que los extranjeros por aquellos activos que tienen el dólar como referencia como: los hogares estadounidenses, los pozos de petróleo y los bonos del Tesoro. En suma, un alza del dólar sólo afectará a los hogares americanos de forma marginal. Como el 85% de la economía de Estados Unidos es interna, las importaciones y exportaciones tienen una influencia relativamente limitada en toda la economía. En otras palabras, las consecuencias directas de un dólar más fuerte en los hogares estadounidenses son generalmente positivas, con la excepción de aquellos que trabajan en industrias exportadoras sensibles a los precios, en las que el aumento del dólar hará más costosa la introducción de productos vendidos en países con monedas debilitadas. Pero los efectos secundarios pueden llegar a ser mucho más importante para los estadounidenses y todos los demás en el planeta, por una razón: la referencia dólar en la economía global significa que un dólar más fuerte tiene efectos que pueden crear dinámicas potencialmente desestabilizadoras. Los Bancos Centrales son responsables de la situación de mayor riesgo La razón principal para esta expansión de riesgo son las acciones, sin precedentes, emprendidas por los bancos centrales mundiales desde la Crisis Financiera Global del 2008. En efecto, los bancos centrales doblaron la deuda y el apalancamiento como "solución", políticamente conveniente, para la implosión de crédito y apalancamiento (lo que llamamos “desapalancamiento”) como subyacente colateral a la evaporación, como niebla en el Valle de la Muerte, de los préstamos altamente apalancados (pensar en las sobrevaloradas hipotecas subprime McMansions). Cualquier solución que obligara a la rebaja o cancelación de la montaña de deudas incobrables habría provocado el colapso de los bancos sobre-apalancados que se habían convertido en ejes del sistema financiero global. Así que la única manera de mantener el statu quo y evitar las masivas pérdidas de riqueza para las élites financieras fue emitir billones de dólares en forma de nuevo dinero-crédito, a tasas de interés bajísimas, cercanas a cero, y empezar comprando los activos de los propietarios del sector privado, convirtiendo sus activos en dinero en efectivo que pudo ser utilizado para invertir en el extranjero o en acciones nacionales y bonos. Cada uno de los grandes bancos centrales inyectó sumas de nuevo dinero, sin precedentes, en sus economías para facilitar la refinanciación de la deuda a tasas de interés más bajas y permitir la expansión del crédito para los nuevos préstamos. Si cada economía (o en el caso de la Unión Europea, la región monetaria) hubiese estado protegida por estrictas regulaciones de control al capital, este derroche masivo del crédito podría haber sido contenida dentro de cada economía. Pero en el actual mundo financiero digital, de capital, de crédito, de riesgo y de tasas de interés, todo fluye hacia allí donde el riesgo se percibe como controlable y el retorno de beneficios es mayor. Hagamos una pausa, por un momento, para recordar que el riesgo en 2008 fue percibido como controlable hasta el mismo día en que Lehman Brothers se declaró en quiebra y el sistema financiero mundial estalló en una bola de fuego de pánico y liquidación. ¿Por qué se considera el riesgo controlable hasta la implosión? Se suponía que, derivados y cobertura, tenían una sólida protección contra cualquier molestia que pudiera surgir en los mercados de crédito globales. Pero esta confianza estaba fuera de lugar, ya que en última instancia se basó en que ciertas entidades mantendrían su solvencia. Si una posición se cubre mediante un derivado que debía pagarse mediante coberturas de un tercero al que las cosas le van mal y el tercero voló antes de que la cobertura pudiera ser pagada, no había cobertura. Resulto que la liquidez– en un mercado de compradores y vendedores que permite que no haya ninguna seguridad sobre lo que será vendido, cuando el vendedor decide vender - se secó, y los mercados de valores de riesgo se quedaron sin oferta, es decir, no había compradores a ningún precio. Sin compradores, el valor de la seguridad se reduce a cero, todo el mundo que contaba con la seguridad de unos precios que no se materializaron perdió su cobertura y también colapsó. Los bancos centrales contrarrestaron este colapso mediante la compra de bonos e hipotecas y bajando las tasas de interés, de manera que la vieja deuda pueda refinanciarse a costos mucho más bajos. Pero al hacerlo, crearon un vasto mercado para el intercambio global – la compra-venta de activos en diversas monedas que permite aprovechar las diferencias de rendimiento y tasas de intereses. En los viejos tiempos pre-digitales, que era difícil sacar beneficio de estas variaciones en las monedas nacionales y las tasas de interés. Pero en el mundo actual, es fácil para los financieros y las instituciones financieras pedir dinero prestado en dólares o yenes a tasas de interés bajas y reinvertirlas el dinero en valores de mayor rendimiento emitidos por otros países. El problema de las operaciones de intercambio de divisas y la deuda Transnacional La emisión masiva de nuevo dinero por parte del Banco Central puso miles de millones de dólares en el comercio de divisas, y esta vasta acción expansiva en el arbitraje de divisas y tasas de interés mundial puso las divisas en el meollo del problema. Este cambio en la política económica de comercio de divisas significa, simplemente, dinero barato a pedir prestado en los EE.UU. y Japón que fluye hacia los mercados emergentes, donde las tasas de interés son más altas. Si usted puede pedir prestado 1.000 millones dólares a una tasa de 0,25% en los EE.UU. o Japón y luego comprar bonos de los mercados emergentes que pagan rendimientos mucho más altos, ¿por qué no hacerlo? Es un gran beneficio, es dinero gratis. Las sumas de dinero que se mueven en operaciones de intercambio de divisas son enormes. Se estima que 7.000 mil millones dólares de deuda de los mercados emergentes está controlada por otra moneda. Según el diario Telegraph (Reino Unido), aproximadamente dos tercios de los 11.000 mil millones de dólares en préstamos transnacionales están en dólares estadounidenses. Esos 11 billones de dólares puede no parecer mucho, en comparación con 16 billones de dólares de producto interno bruto de Estados Unidos (PIB), pero los mercados emergentes que han sido los felices destinatarios de ese torrente de capital tienen economías y mercados de crédito mucho más pequeño. También tienen menos opciones para la refinanciación de la deuda, ya que carecen de importantes bancos centrales, como el Banco de Japón, el Banco Central Europeo y la Reserva Federal. Como resultado, estos flujos de capital que son muy consecuentes son, por tanto, potencialmente perjudiciales. El riesgo de las operaciones de intercambio de divisas está aquí: si la moneda en que se pidió el préstamo se fortalece y la moneda que está realizando los pagos de intereses se debilita, el acuerdo se vuelve agrio. Estas variaciones pueden borrar las ganancias del comercio de divisas. Si las monedas se debilitan y/o fortalecer más allá del punto de equilibrio, el lucro del comercio de divisas se convierte en una pérdida. Y ¿cómo librarte del intercambio de divisas? Vendes los activos de los mercados emergentes y repatrias el dinero a la moneda en que se pidió el préstamo, por ejemplo, el dólar estadounidense. Esto tiene efectos inmediatos de oferta y demanda sobre las divisas. La moneda de los mercados emergentes que están siendo vendidas caen en valor, mientras que la moneda que está en la demanda (de dólares) se fortalece. Podríamos imaginar que la Reserva Federal pone fin a su vasto programa de emisión de dinero para disminuir el riesgo global que plantea el comercio de divisas, ya que reduce el flujo de dólares en busca de mayor rendimiento fuera de los EE.UU. Pero este cambio de política, este endurecimiento, ha aumentado el riesgo de explosión de las operaciones de intercambio de divisas, amenazando con derribar las economías de los mercados emergentes, ya que reduce el flujo de capital fresco hacia estos mercados. A medida que la oferta de dólares se seca, la demanda de dólares aumenta dentro del desarrollo de los intercambios de divisas. Las monedas de los mercados emergentes se debilitan significativamente, causando que las antiguas operaciones de intercambio de divisas rentables pasen a ser operaciones con pérdidas, generando el flujo contrario de divisas hacia dólares, volcando activos para pagar las deudas en dólares antes de que las pérdidas sean mayores. Hay una retroalimentación positiva en el juego: cuanto más sube el dólar, mayores serán las pérdidas en operaciones de intercambio de divisas cuya base de préstamo sea el dólar, y se incrementa el incentivo para vender los activos de mercados emergentes y sus divisas. En respuesta a estas masivas salidas de capital, los países emergentes deben elevar las tasas de interés rápidamente para ofrecer incentivos para que el capital se quede, incrementándose a su vez el coste de los nuevos préstamos (y el coste de los negocios en general) a niveles dolorosos. A medida que las monedas que sufren las salidas de divisas y la caída de sus divisas frente al dólar, las importaciones se encarecen y las exportaciones pierden valor cuando se comercializan en dólares. Es un triple golpe para las naciones emergentes: sus costos de endeudamiento se han disparado, su capital sirve para pagar la deuda en dólares, es lo que se denominan dejarlos hambrientos de capital de inversión, y al mismo tiempo que sus importaciones aumentan de coste, sus exportaciones ganan menos. Así que aquí está el resultado neto perseguido por los bancos centrales con la emisión de dinero sin intereses: un aumento masivo de los riesgos globales derivados de la expansión monetaria, alimentado por el comercio de divisas a bajos intereses. La "Solución" de los bancos centrales ha sido soplar otra burbuja global creando un riesgo que ahora amenaza no solo con desestabilizar las operaciones de intercambio de divisas, sino las mismas economías y los sistemas de crédito entrelazados con los intercambios de divisas. En efecto, el hecho de no abordar los problemas estructurales revelados en la crisis financiera mundial de 2008-2009 se han transferido al mercado más grande de divisas (FX), que está conectado a prácticamente todo en la economía global. En la Parte 2: ¿Por qué El fortalecimiento del dólar es una muestra de la crisis mundial? examinamos estos riesgos para la economía mundial. No sólo es un dólar en alza un signo de debilidad en otras partes del mundo, cuanto más se eleve el dólar mayor será la desestabilización y mayores los desequilibrios monetarios mundiales. Si se eleva demasiado alto, entonces se convierte en la causa de una desestabilización que podría desencadenar la próxima crisis global. |

Re: Post PeakProsperity: " Las consecuencias de un fortalecimiento del dólar estadounidense"

|

Muy interesante el artículo, Rafael.

La cuestión está en que algunos de esos países emergentes tampoco son precisamente pequeños, así que habrá que ver...

Es hora de devolver la llama a los dioses.

|

«

Volver a Foro Crashoil

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |