La gran desaceleración de la productividad

La gran desaceleración de la productividad

|

http://www.rebelion.org/noticia.php?id=202280

"La gran desaceleración de la productividad" Interesante articulo que los mas entendidos en economía seguramente disfrutaran

Ahora tiro yo , porque me toca. (El Indio Solari)

|

|

Este mensaje fue actualizado el .

Un artículo muy interesante. Tan sólo matizaría que, en mi opinión, no siempre las mejoras tecnológicas se utilizan para incrementar la productividad del trabajo. La productividad del trabajo mejora cuando aumenta la producción de un bien o servicio por hora trabajada (esta es la que en ocasiones se denomina "productividad buena") Sin embargo hay mejoras tecnológicas que permiten, por ejemplo, generar menos residuos produciendo la misma o incluso menor cantidad del bien o servicio por hora trabajada. No mejoran la productividad, aunque no por ello esas mejoras no están aportando una gran utilidad social que no recoge la función de producción.

En cualquier caso me parece un trabajo muy bien argumentado. Me ha llamado la atención especialmente este fragmento: "De hecho, un reciente informe del FMI concluye que el mercado de trabajo "desregularizado" (contratos a tiempo parcial, contratos de cero horas, y un empleo temporal de fácil contratación y despido), resultado de la aplicación de las políticas neoliberales en las últimas décadas, puede que haya aumentado los beneficios, pero no ha hecho nada para mejorar la productividad e incluso podría haberla empeorado." Me ha traído a la memoria este otro de Esping-Andersen, de su obra "Fundamentos sociales de las economías post industriales" (2000): "En las economías post industriales, incluso el escenario de elevados niveles de profesionalización y productividad dibujado por los expertos más optimistas sólo se puede alcanzar al precio de una exclusión masiva, mientras que probablemente, el enorme crecimiento del sector terciario se produzca en base a una gran cantidad de empleos precarios, mostrándose el sector secundario incapaz de absorberlos..." Saludos.

...Así, sobre poco aire,

no podrían sostenerse grandes alas. Por eso Peng se eleva a noventa mil li y apoyado sobre el viento al que cabalga, con el Cielo arriba, a sus espaldas, emprende ya sin demora su marcha hacia el Sur. |

Re: La gran desaceleración de la productividad

|

En respuesta a este mensaje publicado por Parroquiano

ALARMA: EL COMERCIO GLOBAL SE CONTRAE DRAMÁTICAMENTE

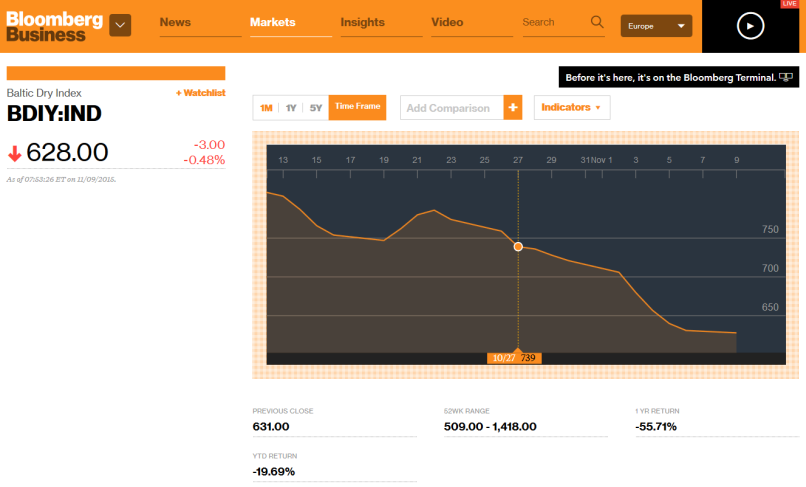

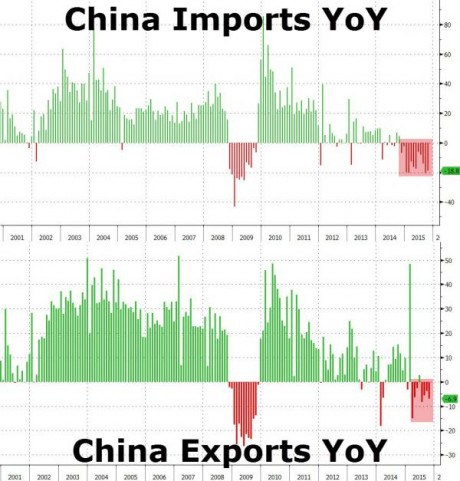

http://elrobotpescador.com/2015/11/10/alarma-el-comercio-global-se-contrae-dramaticamente/ A pesar de lo que digan muchos medios de comunicación, el mundo está entrando en una importante recesión económica global, de imprevisibles consecuencias. Hay gente que aún sigue negando la gravedad de la situación, quizás intoxicada por las noticias de los grandes medios. Pero aquellos que afirman que la situación económica va de mal en peor, no están especulando: su razonamiento se basa en hechos tangibles y comprobables. Todos sabemos que cuando la actividad económica mundial se incremente, hay una mayor demanda de bienes y servicios en todo el mundo, y que cuando la actividad económica mundial disminuye, hay menos demanda de bienes y servicios. La economía real, la tangible, la que se basa en intercambio de bienes reales y no en especulación financiera, funciona así. Pues bien, en lo que llevamos de este año, el comercio mundial ha bajado un 8,4% y en los últimos 30 días, el Baltic Dry Index se ha desplomado por completo. Para quien no lo sepa, el Baltic Dry Index, es un índice de los fletes marítimos de carga a granel seca de hasta 20 rutas clave marítimas y por lo tanto, es un indicador adelantado del mercado y se revela como un eficaz termómetro de la evolución de la economía mundial. Y eso sucede porque cuando la economía mundial entra en crisis, se reducen los contratos de transporte de materias primas y en consecuencia el Baltic Dry Index desciende. Hace un mes, el Baltic Dry Index estaba en un nivel de 809, pero ahora ha caído hasta un nivel de 628.  Sin embargo, es cuando nos fijamos en las cifras comerciales de países específicos, que los números resultan más sorprendentes. En los últimos días, se han revelado las nuevas cifras comerciales de China. China representa aproximadamente una quinta parte de todas las exportaciones mundiales de fábricas, y durante muchos años el crecimiento de las exportaciones de China ha ayudado a impulsar la economía mundial en general. Pero ahora las exportaciones chinas están cayendo. En octubre, las exportaciones chinas cayeron un 6,9% en comparación con el año anterior. Y eso siguió a un descenso del 3,7% en septiembre. Los números para las importaciones chinas resultan aún peores. Las importaciones chinas en octubre bajaron un 18,8% en comparación con las de hace un año, tras caer un 20,4% en septiembre. La creciente clase media china se suponía que debía ayudar a liderar la recuperación económica global, pero eso simplemente no está sucediendo. El siguiente gráfico publicado por Zero Hedge muestra lo dramáticas que son estas últimas cifras si se comparan con lo que estamos acostumbrados a presenciar.  Como se puede ver, los números comerciales chinos sólo habían estado en una situación parecida y eso fue durante la gran recesión mundial de 2008 y 2009… Hay otras cifras que confirman la magnitud de la desaceleración económica en China. Últimamente se ha hablado bastante de la caída en el Índice de Carga en Contenedores de China, pero la situación ahora acaba de llegar a un nuevo mínimo histórico…La debilidad de la economía de China y sus exportaciones al resto del mundo, se están reflejando en el Índice semanal de carga en Contenedores de China (CCFI): el viernes, cayó hasta su nivel histórico más bajo.El índice, operado por el Shanghai Shipping Exchange, refleja cuánto cuesta, en base a los contratos y a las tasas de mercado, enviar contenedores desde China a 14 grandes destinos de todo el mundo. A diferencia de muchos de los datos oficiales que publica generalmente China, este índice representa un reflejo de la realidad económica sin manipulaciones ni adornos. Pues bien, el índice se ha estado desplomando desde febrero y desde entonces ha caído un 31%. Actualmente se encuentra en los 742 puntos, un 26% menos que en el momento de su creación en 1998, cuando estaba alrededor de 1000 puntos. Acompañaremos estos indicadores con algunas otras cifras que demuestran que estamos en una auténtica recesión económica global: -La demanda de acero chino se ha reducido un 8,9% en comparación con hace un año. -El volumen de mercancías por ferrocarril de China se ha reducido un 10,1% por ciento en comparación con el año pasado. -En Octubre, las exportaciones de Corea del Sur cayeron un 15,8% respecto al año anterior. -De Acuerdo con el índice del gobierno holandés, hace un año el comercio mundial de productos básicos estaba los 150 puntos; sin embargo, ahora ha caído hasta los 114. Lo que esto significa es que se intercambian comercialmente menos productos en todo el mundo, y eso es una señal muy clara de que la actividad económica mundial está realmente desacelerando. Por si esto fuera poco reflejo de una realidad tangible, los pedidos de exportación alemanas bajaron un 18% en septiembre, y las exportaciones de Estados Unidos se han reducido un 10% este año. Es evidente que algo muy grande está sucediendo a nivel económico, y que está afectando a todo el planeta. El CEO de la compañía naviera más grande del mundo cree que la explicación de lo que está ocurriendo es bastante simple… De hecho, según el director general de Maersk, Nils Smedegaard Andersen, la razón por la cual están sufriendo tanto las empresas que dependen del comercio mundial, como la suya, es bien simple: el crecimiento global real es sustancialmente peor que el que ofrecen las cifras y previsiones oficiales. Es decir: “La economía mundial está creciendo a un ritmo más lento que lo que el Fondo Monetario Internacional y otras grandes pronosticadores están prediciendo” Citado por Bloomberg, Andersen dice que “creemos que el crecimiento global se está desacelerando. El comercio es significativamente más débil de lo que debería ser si las previsiones económicas de crecimiento se cumplieran” Sin embargo, las bolsas y los mercados financieros globales parecen ir viento en popa, aunque la realidad tangible sea bien diferente. Uno de los factores que están contribuyendo a esta nueva desaceleración de la economía global es la pérdida de beneficios en el carry trade del dólar. El carry trade es una técnica que los grandes inversores llevan practicando en el mercado de divisas desde sus inicios. La idea es sencilla. La inversión en divisas supone comprar una divisa para simultáneamente vender otra, o lo que es lo mismo, nos financiamos en una divisa e invertimos ese dinero en otra. El inversor de esta forma apuesta a que una de las divisas se va a apreciar (divisa de inversión) respecto a la otra (divisa de financiación). Cuando el Carry Trade del dólar daba beneficios, funcionaba de la siguiente manera: Por ejemplo, un fondo de cobertura en Hong Kong podría pedir prestados 100 millones de dólares, pagando sólo 250.000 dólares en intereses y con ese dinero, comprar reales brasileños que rinden al 11%…el bloqueo da un retorno de 9.750.000 dólares. Este es el punto de vista estrictamente financiero de las cosas. Por el lado de la economía real, esta práctica implica que los gobiernos, tanto soberanos como locales, pedían préstamos en dólares en todo el mundo para financiar diversos proyectos de infraestructura y municipales. En pocas palabras, el gobierno de Estados Unidos estaba prácticamente dando dinero gratis y el mundo se dio cuenta, tomando dólares prestados a un ritmo récord. Actualmente, el carry trade mundial (es decir, el dinero prestado en dólares y invertido en otros activos) se sitúa en más de 9 billones de dólares (más grande que la economía de Francia y Brasil combinadas). Esto estaba bien cuando funcionaba. Pero ahora resulta que el dólar de Estados Unidos está subiendo frente a otras monedas mundiales durante el año 2015, lo que ha provocado un enorme estrés en los mercados emergentes de todo el mundo. De repente, el petróleo, otras materias primas y los mercados de valores en países como Brasil, han empezado a desplomarse. Mientras tanto, los que habían pedido préstamos denominados en dólares estadounidenses, se han ido encontrando con que cada vez necesitan más dinero procedente de sus propias monedas para pagar esos préstamos. Cuando la Reserva Federal recortó las tasas de interés a cero en 2008, inundó el sistema con dólares estadounidenses. El dólar estadounidense es la moneda de reserva mundial. No importa en qué país estés (con pocas excepciones): puedes pedir dinero prestado en dólares estadounidenses. Si usted puede pedir un préstamo en dólares estadounidenses al 0,25% … y después invierte ese dinero en cualquier cosa que produzca más…consigue un gran beneficio. Esta crisis financiera en los mercados emergentes va tardar unos años en acabar de desarrollarse plenamente, pero va a tener una repercusión tremenda en los mercados globales. Por supuesto, ya hemos visto esto suceder con anterioridad. Un dólar fuerte ayudó a provocar la crisis de la deuda latinoamericana de la década de 1980, la crisis financiera asiática de 1990 y la gran recesión global de 2008 y 2009. Ahora volvemos a vivir lo mismo y los efectos empiezan a ser cada vez más evidentes. Y por lo visto, esto solo es el comienzo: pronto serán demoledores. Como alguna gente ya habrá intuido, esta gran crisis en ciernes, que en el fondo, es un capítulo de la crisis que ya llevamos viviendo desde 2007, corre en paralelo con una creciente tensión militar a escala global, que apunta, de forma cada vez más evidente, a una guerra mundial. Quizás nada de todo esto acabe sucediendo, pero la realidad es que ahora, todo apunta en esa dirección…

Ahora tiro yo , porque me toca. (El Indio Solari)

|

Re: La gran desaceleración de la productividad

|

En respuesta a este mensaje publicado por Parroquiano

http://www.voltairenet.org/article190084.html

La Fed pone en crisis a Latinoamérica con su guerra global de divisas El histórico fin de la era del dinero barato que operó la Fed (Reserva Federal de Estados Unidos) en forma unilateral mediante el alza de un cuarto de punto de las tasas de interés repercute con cataclísmicos daños colaterales e implicaciones geopolíticas profundas al restante del catatónico planeta, en particular a América Latina. La Fed es de hecho el único banco central global, conglomerado de bancos privados (sic) de Wall Street que aplican políticas monetarias estatales/federales que resultan globales debido a la perniciosa hegemonía del dolarcentrismo: el máximo poder de Estados Unidos, al unísono de su panoplia multifacial conformada por el Pentágono, Hollywood, los multimedia y el grupo cibernético Gafat (Google/Apple/Facebook/Amazon/Twitter). Ambrose Evans-Pritchard, feroz palafrenero de la Casa Real británica, pondera los altos riesgos de la aventura del alza por la Fed cuando «los cementerios de la política global están sembrados con los centralbanquistas, quienes han elevado las tasas a prisa, para solamente retractarse después de haber empujado a sus economías a la recesión o después de haber realizado un mal juicio sobre las poderosas fuerzas deflacionarias en el mundo post-Lehman» [1]. Se refiere a la quiebra de Lehman Brothers en 2008, que sumió a Estados Unidos y, por ende, al mundo en una grave crisis que aún no ha sido resuelta. Los ejemplos de Evans-Pritchard son ilustrativos desde las dos fallidas alzas del Banco Central Europeo de 2011 que casi llevó al colapso a la unión monetaria hasta el curso reverso de Suecia, Dinamarca, Corea del Sur, Canadá, Australia, Nueva Zelanda, Israel y Chile. El alza no es solamente un vulgar incremento, sino que comporta también un singular ritmo cuando la Fed tiene contemplado elevar las tasas en forma gradual a lo largo de 2016 para alcanzar 1,375% [2]. ¿Aguantarán el mundo y el México neoliberal itamita otras cuatro alzas consecutivas de un cuarto de punto cuando la primera llevó a la quiebra a ICA, una de las principales constructoras de América Latina ? Fue lastimoso que el Financial Times –que teledirige sin desparpajo la política petrolera y monetaria del México neoliberal itamita– haya anunciado dos días antes (¡supersic!) el alza local de las tasas a 3.25%. El Financial Times sentencia que la economía del México neoliberal itamita está esclavizada (¡supersic!) a la política monetarista de Estados Unidos cuando en lugar de apretar las tuercas necesita relajarlas [3]. El New York Times se lamenta de que la atadura de México a la política monetaria de Estados Unidos «haya devaluado el peso cerca de 30% en menos de una semana» [4]. Hasta Stratfor [5] –la CIA empresarial tras bambalinas– admite que la Fed maneja las tasas en forma egoísta y unilateral, sin miramientos por el estado cataléptico del resto del planeta, lo cual afecta(rá), a mi juicio, primordialmente a la Unión Europea y a China: dos de los principales motores del crecimiento global. Según Peter Spence, de The Telegraph, los países más expuestos son Brasil, Chile y Sudáfrica y los mercados emergentes pudieran ser particularmente vulnerables cuando muchos de ellos han amasado enormes cantidades de deuda que pudieran ser inmanejables. (Nota: como es el caso del parasitario Grupo Monterrey: desde Cemex hasta Alfa.) Brasil y Sudáfrica pertenecen a los vapuleados BRICS, lo cual abona a la teoría de que el alza decretada por la Fed tiene la intención colateral de golpearles de lleno ya que también Rusia es apaleada por la abrupta disminución de los ingresos petroleros a los límites de 35 dólares el barril, mientras la divisa china yuan/renmimbi será aporreada hasta una devaluación proyectada de 30% [6]. Así funciona la guerra multidimensional que Estados Unidos ha decretado para arrinconar al resto del planeta. Zhang Yi, de la agencia noticiosa Xinhua, comenta que China puede muy bien lidiar con el alza, ya que el dinero será necesario para invertir en los «trenes de alta velocidad, satélites y supercomputadoras que ahora fabrica China» [7] y no solamente en juguetes. En forma hipócrita, la israelí-estadunidense Janet Yellen, quien dirige la Fed –cuyo vicegobernador es extrañamente Stanley Fisher, ex mandamás del Banco central de Israel– se dice sorprendida por el desplome del petróleo que acompañó el alza de las tasas de interés y predijo que existen límites (sic) por debajo de los cuales es improbable que caigan los precios del petróleo. Ya había señalado que los yihadistas habían colocado en 15 dólares el límite al que rematan el barril robado que venden a Israel [8]. Evans-Pritchard considera que el momento del alza es propicio debido a 4 años de recortes presupuestales y de una tasa de desempleo que ha caído en un 5%. Más allá de las triviales y aburridas medidas monetaristas, existe un panorama turbio, ya que la manufactura de Estados Unidos no es nada boyante y el crecimiento de su PIB nominal no pasa de un mediocre 3% anual. Tampoco el mercado laboral es tan apretado como parece y no faltan analistas que creen posible que la Fed eche reversa. Otros analistas aducen que el verdadero apretón sucedió hace 2 años cuando la Fed cesó de comprar 85 000 millones de dólares al mes bajo el esquema de la facilitación monetaria (quantitative easing: QE). Más allá de las piruetas y alquimias de los casi siempre equivocados monetaristas, el verdadero problema radica en los 9 billones de dólares (trillones en anglosajón) de deuda foránea que incurrieron en la demencia de endeudarse en dólares y que desde julio de 2014 ha llevado a una revaluación inédita de casi 20% del superdólar que ha perpetrado una carnicería en los mercados emergentes supeditados a las aplastadas materias primas, con los consecuentes cambios de regímenes que operan desde Venezuela hasta Argentina. A ocho días de ascender a la presidencia, el Macri-neoliberalismo hundió la riqueza de Argentina a niveles de Guinea Ecuatorial después de su superdevaluación de más de 30%, según el Financial Times, mientras en Brasil, el ministro de Finanzas, el israelí-brasileño Joaquim Levy, renunció después de haber conseguido la degradación de los bonos a niveles chatarra de la máxima economía de América Latina, por la descalificada calificadora Fitch. ¿Nos encontramos ante una guerra global de divisas operada por la Fed contra el resto del mundo catatónico y atónito? La única divisa respetable que se ha revaluado ha sido el superdólar, que ha propinado severas palizas a todos sus competidores. La divergencia es atroz, ya que Estados Unidos efectúa su apretón (léase: sequía crediticia que encarece el valor del dinero), mientras China y Europa luchan por mantener un relajamiento monetario que, de paso, devalúa sus divisas respectivas. ¿Conviene a Estados Unidos un superdólar que comprará a precio de remate los activos, más que nada, de los mercados emergentes, como México, que rematará sus principales activos petroleros en las aguas profundas del Golfo de México en beneficio de las cuatro petroleras anglosajonas Exxon, Chevron, Shell y BP? Nada está predeterminado y el alza de la Fed metió en forma riesgosa al mundo en un incierto mapa aún por navegar. Alfredo Jalife-Rahme

Ahora tiro yo , porque me toca. (El Indio Solari)

|

Re: La gran desaceleración de la productividad

|

En respuesta a este mensaje publicado por Parroquiano

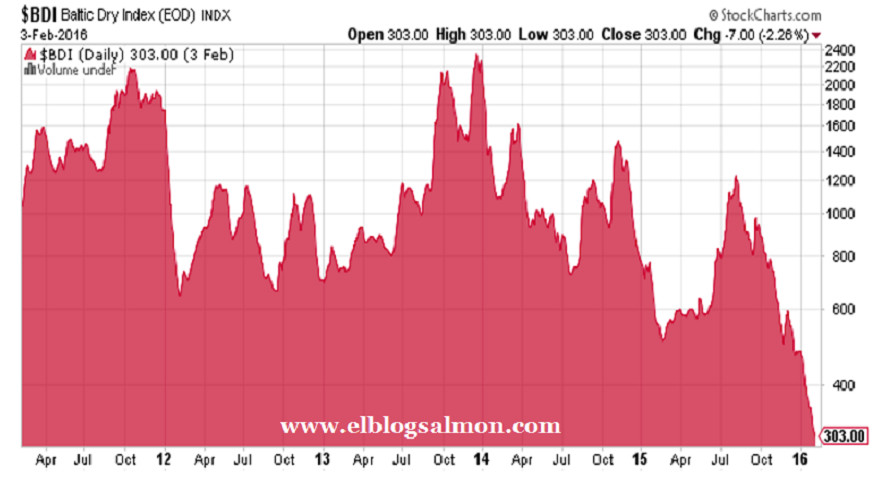

http://www.elblogsalmon.com/economia/bdi-el-canario-en-la-mina-del-comercio-mundial-sigue-en-caida-libre

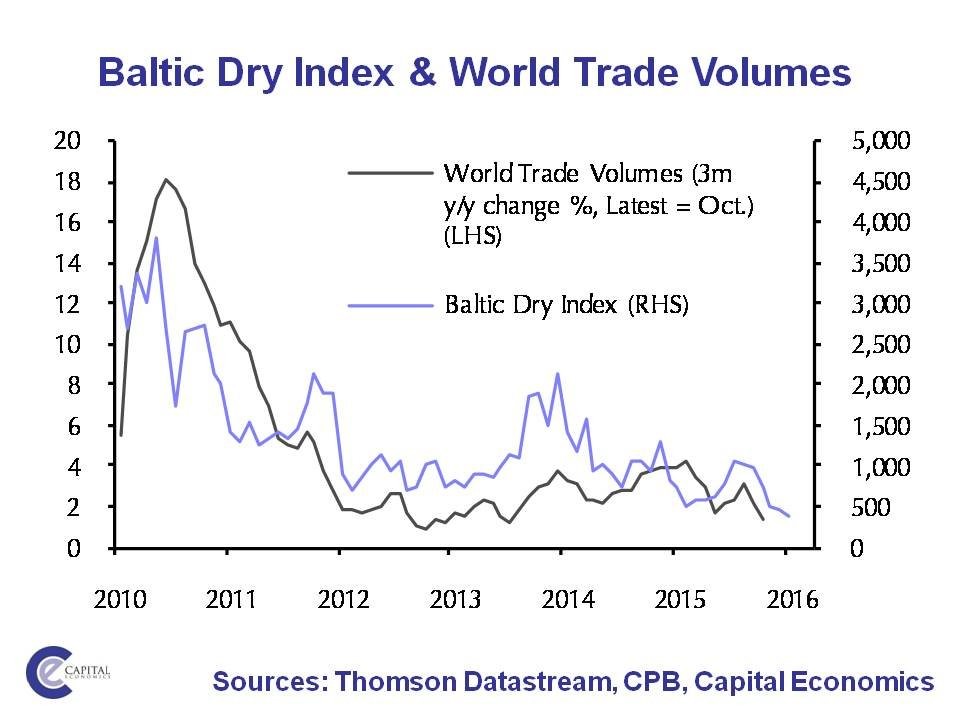

BDI, el "canario en la mina" del comercio mundial sigue en caída libre  EL Baltic Dry Index (BDI), que mide las tarifas de los buques de carga para el transporte de mineral de hierro, carbón y cereales, es considerado un barómetro de la economía mundial por ser un indicador clave del comercio. En noviembre advertíamos que este indicador se encontraba en sus mínimos de 30 años: 500 puntos. Y ha continuado la caída. Este jueves alcanzó los 303 puntos, un valor nunca registrado desde su creación en 1985. Para poner las cosas en perspectiva hay que recordar que previo a la crisis 2008/2009 el BDI escaló hasta los 11000 puntos, su máximo valor. Desde su creación en 1985 hasta el año 2002, el promedio anual se mantuvo por debajo de los 2000 puntos. Pero en 2003 se disparó a los 4000 puntos y siguió hasta los 11000 cuando sufrió el giro que lo ha llevado a hundirse a profundidades desconocidas. A fines de 2013 se ubicaba en 2330 puntos y su último máximo nivel fue en agosto de 2015 con 1222 puntos. La caída, en los últimos dos años, supera el 90 por ciento. Aunque este índice no es un predictor perfecto, mide con realismo cuánto cuesta enviar productos "secos" a todo el mundo y es utilizado con frecuencia como el "canario en la mina" para observar el estado de la economía global y el comercio internacional. La siguiente gráfica muestra la correlación directa entre el Baltic Dry Index y el volumen del comercio mundial.  Parte importante de la escalada alcista del Índice Baltic Dry fue impulsada por las masivas compras de China que se convirtió en el principal demandante mundial de materias primas y oferente de productos manufacturados. A China se destinaba el 60 por ciento de la producción mundial de hierro y el 25 por ciento de la producción de carbón. Su demanda crecía a tasas de 10 y 12 por ciento y el año pasado se desaceleró a menos del 7 por ciento. El enfriamiento de la economía China desde el año 2010 está golpeando con fuerza la industria naviera. Hay varias ocasiones en las que la caída de este índice ha apuntado a una gran corrección en la economía global. A fines de 1986 tuvo su primera gran caída anticipandose al desplome de los mercados del lunes negro de 1987. En 1999, el BDI cayó a mínimos de 12 años, poco antes del estallido de la burbuja de las puntocom. También sufrió una caída fuerte en 2001, casi al mismo tiempo que la economía estadounidense se sumergía en una recesión que duró hasta 2003. Si bien la desaceleración del comercio mundial resulta indudable, otra de las razones para comprender la inmersión tan precipitada del BDI es que esta es una medida tanto del transporte marítimo como de la oferta de buques. La oferta de buques es inelástica y toma 2 o 3 años la construcción de un nuevo buque de carga. Esto hace que la respuesta naviera a los cambios en la demanda sea lenta y que el precio de los fletes se haya disparado en el período del boom. El apetito por los elevados fletes llevó a muchos armadores a construir nuevas naves. Ahora hay más buques y menos demanda marítima lo que repercute en el valor de los fletes y en la construcción de nuevos buques. Tal como los bajos precios del petróleo han secado la inversión en nuevos yacimientos de crudo, la inversión en construcción de buques está paralizada. Esta vez, la caída del comercio, las tensiones financieras, el desplome de las burbujas especulativas, el tsunami de la deuda y la caída de la inversión, están creando la tercera ola de la crisis financiera iniciada en 2008.

Ahora tiro yo , porque me toca. (El Indio Solari)

|

Re: La gran desaceleración de la productividad

|

http://lacartadelabolsa.com/leer/articulo/pregunta2

Pregunta Santiago Niño Becerra - Jueves, 04 de Febrero Hace unos días recibí un mail. Este: “Acabo de ver éste titular en la versión digital de La Vanguardia: “La economía mundial, ¿al borde del precipicio?” Tan grave es lo que está pasando o tiene que pasar? Estamos ante un nuevo CRACK, como describías en tu libro?” Mi respuesta: “No es una ‘nueva’ crisis es otra manifestación de la misma crisis. La Depresión empezó en el 29 y no finalizó hasta 1947; en 1937 pareció que ya-sí, pero fue que no porque quedaban cosas pendientes. La actual crisis empezó en el 2007 –de verdad, de verdad en el 2010– y si sigue los mismos recorridos, de verdad, de verdad no se acabará hasta el 2025, y con una diferencia abismal: en la Depresión había una enorme capacidad productiva no utilizada o subutilizada, mientras que ahora lo que hay es un exceso de capacidad productiva y no hay quien la consuma porque la capacidad de endeudamiento está agotada. Es decir, entonces la salida era ir-a-más (dejando a un lado el desperdicio que eso supone) y ahora será ir-a-lo-conveniente, con lo que ello supone de desempleo estructural, de pobreza y de desigualdad. Al igual que en los años 30 también ahora se han hecho mal las cosas: ignorando la realidad: las bajadas de tipos de interés, los planes de gasto masivo, las inyecciones de dinero por parte de los Bancos Centrales, no han resuelto nada porque no pueden resolver nada: nunca un cáncer se ha curado con estímulos. El problema –siempre sucede lo mismo– se debe a que se ha agotado la forma cómo se hacían las cosas: el modelo, porque ya no se dan los supuestos que se dieron cuando en su momento: cuando se agotó el modelo que le precedió, se puso en marcha; en nuestro caso: la ilimitabilidad y baratura de las commodities, el pleno empleo del factor trabajo, una esperanza de vida de 65 años, la suficiencia recaudatoria para abordar los gastos que entonces tenían que hacerse: en los 60 no existían las resonancias magnéticas ni las tomografías computerizadas y el armamento era más barato. El 2016 va a ser muy malo, y el 2017 también; hasta el 2020 cambios y adaptaciones: hay que meter el nuevo modelo con calzador, y casi nada y casi nadie está preparado para ello. Por ejemplo: a nivel social la renta básica es esencial a fin de hacer frente a un desempleo estructural que va alcanzar proporciones gigantescas a medida que la tecnología vaya ocupando el espacio productivo, pero muy pocos hablamos de ello y los políticos miran para otro lado porque eso supone asumir que un porcentaje de la población es económicamente innecesario. Es decir: mucha dificultad y tensión, pero que nadie venda que es ‘otra crisis’ porque no lo es”. Pues eso.

Ahora tiro yo , porque me toca. (El Indio Solari)

|

|

En respuesta a este mensaje publicado por Parroquiano

Según el gráfico que compara el BDI con el crecimiento del comercio global. La relación no parece ser de causa-efecto.

Porque una cosa es el comercio marítimo y otra el comercio global (exportaciones e importaciones en general). Según mi punto de vista hemos empezado la desglobalización porque el comercio marítimo ya ha bajado y eso hace que el BDI baje tanto mientras el comercio global todavía sigue con valores positivos en su relación interanual (aunque a lo largo de 2015 estuvo más bien estancado). En síntesis, se re-regionalizó la economía. Ahora, otra cosa es la productividad. Cae en China pero aún no en EEUU. Supongo que no tardará mucho en caer. Ahí volverán a subir un poco las materias primas o al menos dejarán de caer. |

|

En respuesta a este mensaje publicado por Parroquiano

Excelente Niño Becerra. Un economista, en mi opinión, de vanguardia. Su visión sobre el panorama socioeconómico global siempre viene guiada por la complejidad: hoy todo tiene fuerte conexión con todo, y la realidad debe ser estudiada desde una óptica multidisciplinar y alejada del determinismo.

Comparto a grandes rasgos los trazos que perfila en este artículo para esbozar el futuro inmediato. Gracias por compartirlo  . Saludos. . Saludos.

...Así, sobre poco aire,

no podrían sostenerse grandes alas. Por eso Peng se eleva a noventa mil li y apoyado sobre el viento al que cabalga, con el Cielo arriba, a sus espaldas, emprende ya sin demora su marcha hacia el Sur. |

|

En respuesta a este mensaje publicado por Parroquiano

Este artículo es muy curioso, porque da palos de ciego. Se preguntan por qué baja la productividad y las fechas y lo dice todo, es por el peakoil y su efecto en la TRE global. La productividad va a menos porque como dice Gail, el consumo energético por trabajador es la principal causa de su productividad. La innovación, según mis cálculos no supone más de un 0.1% anual.

El mundo está gobernado por personajes que no pueden ni imaginar aquellos cuyos ojos no penetran entre los bastidores.

|

«

Volver a Economía

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |