El Trilema de Rodrik

|

No suelo abrir temas, pero la consideracion de este asunto creo es clave para comprender lo que pasa en el mundo actualmente desde la "perspectiva global" o problemas que conlleva la globalizacion

En el caso de España es evidente por la perdida masiva de empleos de sectores no avanzados. Si a eso le unimos la incapacidad absoluta y generalizada de nuestras elites (gobiernos y sindicatos, sobre todo) para generar un sistema productivo diversificado, inteligente, pues....... Imaginaos el caso, por ejemplo, de Austria; un pais que no tiene Nada. Ni petroleo, ni uranio, ni costas (no tiene mar) ni leches: montaña y frio. Y no es paraiso fiscal. Pues eso. Antes de Copiar y Pegar, creo que olvida nuestro sujeto, Dani Rodrik, que el sistema de librecambio que conlleva la globalizacion se basa en tres pilares: libertad de comercio de Mercancias, libertad de entrada y salida de Capitales, libertad de entrada y movimientos de Poblaciones. Un conctel ya de por si suficiente para desestabilizar cualquier pais con el tiempo. Les dejo con Dani Rodrik al cual se le achaca el Trilema de Rodrik. No se puede tener todo: qué significa ‘el trilema de Rodrik’, nuevo premio Princesa de Asturias Madrid 11/06/2020 17:38h. Imaginen una tienda llena de cosas que deseamos mucho, pero el presupuesto nos impide tenerlas todas. Hay que elegir. Dani Rodrik (Turquía, 1957), es conocido por haber desarrollado este planteamiento de dilema al contexto de la globalización. “La economía es una ciencia de contrapartidas”, ha declarado en varias ocasiones este profesor de Harvard, recién galardonado con el Premio Princesa de Asturias de Ciencias Sociales de 2020. La famosa teoría de Rodrik, en realidad es un trilema. En el contexto de política internacional, esa lista de deseos (nuestra tienda del principio) los productos deseados se reducirían a: Globalización. Democracia. Soberanía del país. Rodrik sostiene que un país no puede tener las tres a la vez. Tiene que renunciar a una de ellas. “El trilema se ha convertido, desde su formulación, en una de las ideas más referenciadas en el debate internacional de teoría económica”, ha destacado el jurado del premio. Tener que elegir y renunciar a algo genera problemas: precariedad de salarios en casa, auge de populismos, fricciones internas, evasión de impuestos... Lo que sostiene Rodrik es que muchos de los problemas que viven las sociedades está conectados con este triángulo imposible. En realidad, todos sabemos mucho más de la teoría de este economista de lo que nos imaginamos. Desde los años noventa el mundo ha ido dando pasos hacia una mayor globalización (él la ha bautizado como “hiperglobalización”). Hemos visto cada vez menos aranceles, mayor comercio, deslocalizaciones de empresas a otros países donde la mano de obra es más barata, el auge de China como proveedor mundial, la libertad del dinero para moverse de un sitio a otro... En general, este proceso de apertura se hizo porque se suponía que beneficiaba a todos los países, pero como Rodrik sostiene, hay contrapartidas. “La globalización no ha sido tan buena para los trabajadores menos cualificados de los países avanzados”, sostiene en sus artículos, libros y conferencias. Y es en ese descontento y la escasa atención política que ha tenido este efecto por el que han surgido parte de los movimientos populistas que ahora reclaman retirada de las medidas de globalización. No hay más que mirar a Estados Unidos. La enorme apertura al exterior también se asocia con el incremento de la desigualdad dentro de los propios países y ese fenómeno también genera sus propias dinámicas que ponen en peligro a las democracias. No es que esté en contra de la globalización, pero sostiene que las reglas hay que marcarlas y no dar por sentado que nos caen del cielo como los 10 mandamientos. “Lo que queremos no es una globalización extrema sino una globalización adecuada”, sostenía en una reciente visita a la Fundación Rafael del Pino. La globalización funcionará en la medida en la que los Gobiernos sean capaces de regularla bien (y quizá para eso hace falta renunciar a parte de soberanía), de apoyar a los sectores perdedores de manera eficaz, de evitar que sean las grandes multinacionales las que marquen la agenda. En realidad cuando pensamos en globalización nos solemos imaginar barcos cargados hasta los topes. Pero uno de los factores con mayor poder de desestabilización es la globalización financiera: la capacidad que tiene el dinero para moverse de país en país sin grandes trabas ni explicaciones. La Unión Europea también ha tenido que elegir: y en nuestro caso se renuncia a parte de la soberanía de país. La UE apuesta por la globalización (poder vender sus productos sin muchas trabas y aranceles en otros países) y la democracia. “Los problemas que atraviesa Europa en parte están relacionados con esta elección”, recordaba hace un par de años el premiado. No siempre ha sido así. Las opciones van variando a lo largo del tiempo y todas se han ido ajustando al trilema de Rodrik. Cuando los países iniciaron el comercio, la democracia se dejó un poco de lado. Luego, tras la Segunda Guerra Mundial, se estableció un contexto en el que la globalización se dejó algo de lado y se potenció la combinación: democracia y soberanía del país. |

|

Una ultima cosa aunque no venga a cuento con esto:

habeis oido hablar del The Great Reset o el Gran Reset, y se suele asociar a Conspiraciones de Conspiranoicos. Ir a la pagina del World Economic Forum. Hay un apartado titulado The Great Reset Cito: "To improve the state of the world, the World Economic Forum is starting The Great Reset initiative." Y varios videos al respecto en esta pagina https://www.weforum.org/videos/the-great-reset-726dedeacb |

|

Por favor, vean este video, en ingles, sponsorizado por el World Economic Forum, y desde el cual se entrevista a Stephanie Kelton

Activen los subtitulos para entender algo. Tengan en cuenta que al fondo pueden ver la propaganda de su ultimo gran libro (bueno, eso de "gran"...): El mito del Deficit. En este libro, y cito de intenet, "En un nuevo libro, The Deficit Myth , Kelton explica cuál es la conclusión más importante que se puede extraer de la TMM: es un mito que si el gobierno tiene grandes déficits presupuestarios (es decir, gasta más de lo que obtiene en ingresos fiscales) y pide prestada la diferencia, finalmente la deuda del sector público se volverá insostenible (es decir, el pago de la deuda y de los intereses se volverán imposibles para el gobierno)" Y tiene que ver con lo que ella explica en la entrevista: habla de aprovechar la oportunidad de la pandemia (expresion que se esta volviendo muy comun) para profundizar en una slucion que tenga en cuenta empleos, cambio climatico, etc etc. Y viene a decir que asi la gente podra ser feliz y tener trabajos. Tener en cuenta. Mas adelante expondre la critica de James G Rickards en su libro Aftermarth a esta pájara. PD: la TMT o MMT es la Modern Monetary Theory. |

|

Este articulo es una suma de TRES articulos: "La Estafa del Reinicio Global" "El Foro Economico Mundial" y "Monedas Digitales del Banco Central (CBDC)"

LA ESTAFA DEL REINICIO GLOBAL https://www.goldmoney.com/research/goldmoney-insights/the-global-reset-scam por Alasdair MacLeod (GoldMoney) Este artículo se inclina por la creciente especulación sobre los reinicios globales estatistas y por qué fracasarán planes como los promovidos por el Foro Económico Mundial. Las monedas digitales de los bancos centrales simplemente se quedarán sin tiempo. En cambio, el colapso de las monedas fiduciarias sin respaldo terminará con todas las soluciones gubernamentales supranacionales a sus fallas políticas. Ya existe una creciente evidencia de que el dinero está comenzando a huir de las cuentas bancarias hacia acciones, materias primas e incluso bitcoins. Esta es una advertencia temprana de un colapso monetario que se desarrolla rápidamente. Además, ahora nada puede detener el colapso de las monedas fiduciarias y, con él, los planes para controlar a la humanidad para la conveniencia y ambiciones de los planificadores gubernamentales. Solo puede haber una solución estatista y es movilizar reservas de oro para respaldar y salvar sus monedas, que para tener éxito deberán ser totalmente convertibles en monedas de oro circulantes. La más destacada de las conspiraciones ha aparecido en los titulares en las últimas semanas. Su ambición es liderar el restablecimiento del mundo desmantelando el sistema capitalista en favor de un gobierno tecnocrático mayor, una cuarta revolución industrial nada menos, incluso plantando microchips en humanos para leer sus cerebros y controlarlos. El líder es Klaus Schwab, cuyo Foro Económico Mundial organiza la pelea anual de Davos. Como líder del foro de Davos, Schwab probablemente se ve a sí mismo como el coordinador del gobierno mundial. Si es así, a los 82 años probablemente se esté impacientando por el progreso hacia su visión personal del poder supremo. Si bien los grandes y los no tan buenos aman la fiesta anual de Davos como un lugar de trabajo en red para la industria política, cuando se trata de transferir el poder real a Schwab, es un no-no. La única vez que un político transfiere el poder es cuando es depuesto por su electorado, colegas o militares. Entonces, mientras un número creciente de personas bien informadas está comenzando a sentir el fin del orden mundial actual, asumir que esto acelerará el agarre del WEF por la dominación mundial al influir en los eventos es un error. Todos nuestros estados profundos, blobs y sus sucursales, particularmente los bancos centrales, querrán aferrarse y mejorar su poder ejecutivo con la clase política cada vez más escondida. Los planificadores a nivel nacional no se someterán a los planes del señor Schwab para dominar el mundo. No cabe duda de que los bancos centrales desean aumentar su control sobre el dinero y cómo se utiliza, eliminando el obstáculo de los bancos comerciales que producen la mayor parte del dinero en circulación mediante la expansión del crédito bancario. Desde un punto de vista estatista, la banca comercial es un dinosaurio, un remanente obsoleto de los mercados libres, que perpetúa el riesgo sistémico innecesario y es reemplazado por la tecnología. Las redes de sucursales desaparecerán con el efectivo, cambiando para siempre las relaciones entre los bancos y el público en general. Al introducir cuentas directas en el banco central para el público y todas las empresas, los bancos comerciales se vuelven superfluos y se les puede permitir que mueran. Y si uno quiebra antes de que termine la banca comercial, entonces existirá la facilidad para transferir todos sus préstamos y depósitos a los libros de un banco central. La eliminación del riesgo sistémico mediante la abolición de los bancos comerciales es uno de los posibles objetivos a largo plazo de las CBDC. Los bancos comerciales pueden quedarse con el papel de las actividades de banca de inversión en los mercados de capitales. Podemos imaginar que el desarrollo de CBDC irá incluso más allá de la mera sustitución de efectivo. La estimulación al depositar dinero en cuentas personales se puede utilizar para orientar el aumento del gasto de los consumidores, o incluso de grupos de consumidores, clasificados por riqueza, ubicación u otros factores. Algunos consumidores pueden verse favorecidos en relación con otros, por lo que en un estado indeciso, por ejemplo, una administración en ejercicio podría comprar votos. Si bien esto se negaría enérgicamente, como hemos visto con la moneda fiduciaria sin restricciones, el estado avanza gradualmente hacia objetivos no declarados, utilizando todas las herramientas a su disposición. Entonces es posible la elección de políticos aprobados por el Estado Profundo. Eventualmente, la financiación de todos los proyectos de capital quedará bajo el control directo del banco central. Y los depósitos de ahorro, siempre considerados un freno al consumo, pueden ser desterrados. El capital puede estar disponible para esquemas gubernamentales y negocios favorecidos con la autorización del banco central. Comúnmente se asume que quienes están a cargo de nosotros saben lo que están haciendo, no es así. Han quedado atrapados en un punto final socialista y están redoblando sus esfuerzos hacia un mayor socialismo. Pero sus sueños de control futuro son mero escapismo. Los individuos perderán aún más libertad personal, pero en última instancia, el estado no puede conquistar la naturaleza humana y la voluntad de los individuos de hacer lo que quieran. Para el colapso de cualquier reinicio dirigido por el estado será fundamental la pérdida de fe en las monedas fiduciarias y, en particular, en la moneda de reserva mundial, el dólar estadounidense. Este sigue siendo el caso independientemente de si la moneda circulante es en efectivo, depósitos bancarios o CBDC. De hecho, las CBDC podrían acelerar el colapso, porque la intención es aumentar el ritmo de inyección de nuevo dinero en la economía si es necesario (siempre lo es), e imponer tasas de interés negativas más profundas, lo que no se puede lograr fácilmente bajo el sistema monetario actual. |

|

Este mensaje fue actualizado el .

El articulo que pones es interesante, el enlace que has puesto ya no funciona.

|

|

En respuesta a este mensaje publicado por hector77

|

|

En respuesta a este mensaje publicado por Karlo

Cierto. Ni desde mi ordenata. Como estoy suscrito a determinados autores de twitter, recibi este articulo (bueno, los tres) desde goldmoney. Por el momento ha desaparecido (¡¡¡). Pero he logrado encontrarlo aqui.

Eso si, en ingles https://www.zerohedge.com/markets/global-reset-scam |

|

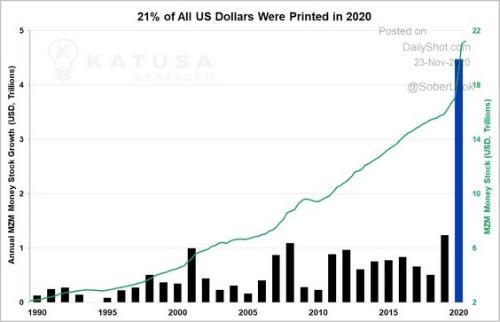

A ver si me queda bien la imagen......

El 21 por ciento de todos los dolares impresos se ha efectuado en 2020. Y lo que esta por venir. El autor, comenta If you are worried about the drop in the #gold price this week, take a look at this chart of soaring #USD printing in 2020. Surge in new $s explains why commodity prices, #DJIA, #BTC are rising. Look for gold & #silver to climb higher after |

Re: El Trilema de Rodrik

|

Esto terminará reventando y llevándose por delante el sueño de una posible transición energética renovable

«Nunca le des una espada a un hombre que no sabe bailar»

Confucio |

|

Bueno, lo que es cierto es que las cuestiones financieras y de Alta Politica (FMI, BCE, Reserva Federal, OCDE...), junto con los posibles acontecimientos adversos, van a marcar esa agenda renovable. Eso si, yo creo que esta agenda va a ser una excusa la mar de conveniente para realizar un "Reset". NO digo que no haya que realizar una transicion renovable, o no. Solo digo que ya hace tiempo que leo, y no de mindundis, esta posibilidad. La misma Lagarde, cuando era Presidenta del FMI muchas veces concluia sus intervenciones recordando la necesidad de abordar el asunto de las energias renovables y el cambio climatico.

|

|

En respuesta a este mensaje publicado por hector77

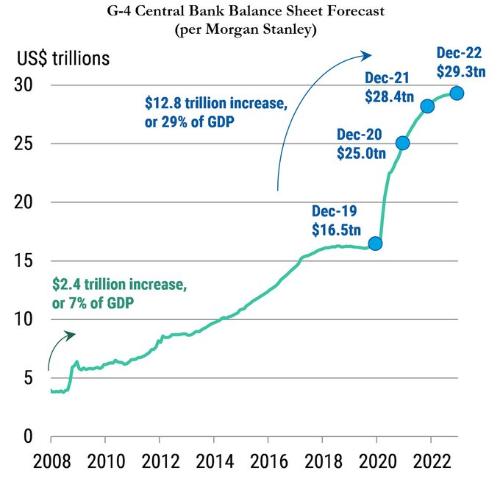

Impresion creciente de dinero por parte del G4:

Reserva Federal, Banco de Inglaterra, Banco de Japon, BCE.  Pues si, va a ser en una cuestion de dias............. |

|

DINERO DIGITAL DE ESTADOS

PORQUE MEJOR NO Las monedas digitales de los bancos centrales (CBDC) se venden con la narrativa de proteger a los consumidores que se están moviendo cada vez más hacia los pagos sin efectivo. Algunos dicen que estos pagos sin efectivo nos robarán las ventajas de privacidad del efectivo y nos expondrán a corridas bancarias, apagones en la red de pago y adversarios financieros extranjeros. Sin embargo, si bien estos riesgos son reales, serían insignificantes si no hubiera sido por las intervenciones de la banca central y los reguladores financieros en el mercado. Las CBDC empeoran estas intervenciones e introducen algunas nuevas y mucho más importantes. 1. Dinero para helicópteros La razón por la que hemos visto un ciclo económico tan elevado durante el siglo pasado es el sistema de dinero fiduciario de la banca central. La expansión antinatural de la oferta monetaria provoca auges, que son insostenibles, y los mercados intentan compensarlos cuando están expuestos como tales. Los economistas de la escuela austriaca entienden que el boom es el problema real y la crisis económica es el mecanismo de limpieza necesario y positivo. Desafortunadamente, la respuesta (neo-) keynesiana a tal evento es apuntalar los mercados con más intervenciones monetarias. El problema es que el diseño actual del sistema bancario requiere el papel de intermediario de los bancos comerciales en la emisión de crédito a las empresas. Los bancos centrales se frustran cuando los bancos comerciales actúan con cautela en una economía que no ha eliminado por completo las asignaciones incorrectas anteriores y no ha llevado los precios de los bienes de capital a niveles más sostenibles. No hace falta decir que el enfoque cauteloso de los bancos comerciales hacia el crédito al consumo en un período de creciente desempleo tampoco se alinea bien con los objetivos del banco central. Durante la crisis de covid, los gobiernos lograron hasta cierto punto sortear estos obstáculos emitiendo beneficios en masa., pero se complican por la logística, la burocracia o la legislación. Dado que la narrativa keynesiana predominante es que el gasto impulsa la economía (pista: no lo hace, las inversiones de capital sí lo hacen), los bancos centrales quisieran estimular más el gasto de los consumidores emitiendo oferta monetaria directamente a los consumidores. Con una integración más cercana del grifo monetario y los consumidores finales y las empresas, el banco central puede emitir crédito con mucha más facilidad o simplemente retirar efectivo a los particulares y entidades comerciales simplemente "entregando" nuevos tokens a los usuarios existentes. Ni siquiera comprometerían su intención declarada de mantener a los bancos comerciales en la imagen; seguirían sirviendo como custodios de las claves de token e incluso tendrían la capacidad de emitir crédito según las líneas tradicionales. Esto conduciría a consecuencias desastrosas. Las economías se vuelven fácilmente adictas a la droga de los bancos centrales. Con cada nueva crisis, los principales monetaristas han tenido que aumentar las dosis de intervención de la misma forma que los adictos a la droga que eligen. Como ocurre con toda adicción, cuanto más dura y más fuerte se vuelve, más difícil es curarla. Y aunque es posible que las sobredosis monetarias como las que hemos visto en Zimbabwe o Venezuela no se produzcan durante mucho tiempo, los adictos no se desempeñan bien, como lo han demostrado las tres décadas perdidas de intervenciones del Banco de Japón (BOJ) en Japón. 2. Tasas de interés negativas El acaparamiento es malo, o eso dice la narrativa de los monetaristas modernos. En el marco keynesiano, no hay espacio para la función del efectivo como cobertura en tiempos de incertidumbre. Los ahorros son simplemente dinero que no funciona para estimular los milagros del crecimiento económico impulsado por el gasto y la oferta monetaria. Las tasas de interés negativas, entonces, son potencialmente el método más efectivo para prevenir el acaparamiento, al incentivar a los titulares de cuentas de ahorro a gastar sus saldos depreciados. Actualmente, los bancos centrales tienen que depender de los bancos comerciales para traspasar las tasas de interés negativas a sus clientes, pero los bancos comerciales, en cambio, están tratando de convencer a los titulares de las cuentas de que trasladen sus depósitos de cuentas con rendimientos negativos a productos que generan intereses y están consumiendo las tasas negativas en la mayoría de los saldos de efectivo pendientes. Con los tokens del banco central vinculados más estrechamente a su autoridad de emisión, sería mucho más fácil para los intervencionistas monetarios imponer tasas de interés negativas a todos los tokens en circulación. Sin duda, esto aumentaría la propensión a gastar de los consumidores y las empresas y también haría subir los precios de los activos a medida que las personas intentaran deshacerse de sus ahorros en efectivo. Pero pensar en esto como algo beneficioso es una tontería. Fue el gasto masivo, los ahorros récord y las valoraciones de activos insostenibles lo que condujo a las burbujas y crisis crediticias de las últimas décadas. Pensar que más de la misma receta conducirá a un resultado diferente, y mucho menos mejor, es ridículo. 3. Vigilancia financiera La principal implicación final de la tokenización de efectivo es el potencial que crea para la vigilancia financiera. Los bancos centrales están introduciendo aparentemente tokens digitales para proteger la privacidad de las personas frente a quienes reducen su uso anónimo de efectivo. Pero la idea de que una rama del gobierno que impone reglas KYC / AML en las plataformas de tokens criptográficos existentes, limita el uso de efectivo físico para evitar la evasión de impuestos y utiliza la vigilancia financiera para atrapar a los "criminales" no violentos que se preocupan por nuestra privacidad es ridícula. Ni siquiera ocultan el hecho de que la tokenización del dinero les permitiría ejecutar lo que llaman "análisis de datos". Sería ingenuo pensar que no darían el salto del análisis agregado al procesamiento de datos individuales. No es una coincidencia que China sea el líder mundial en CBDC. El potencial de vigilancia de la tokenización centralizada es extremadamente atractivo para un gobierno que trata de controlar cada aspecto de la vida de sus subordinados. |

Re: El Trilema de Rodrik

|

En respuesta a este mensaje publicado por hector77

Hola Héctor, ¿Tienes la fuente de dónde has sacado esta información?. Gracias |

|

Puedes ver el articulo explicado en detalle acerca de la politica monetaria en

https://www.zerohedge.com/markets/titanic-taper-tantrum-jpmorgan-expects-bond-demand-tumble-600bn-2021 Con graficos. |

|

En respuesta a este mensaje publicado por hector77

LA GLOBALIZACION Y LA FINANCIARIZACION ESTAN MUERTAS

https://dailyreckoning.com/globalization-financialization-are-dead Los impulsores de los últimos 75 años de crecimiento, la globalización y la financiarización, están muertos, al igual que todo lo que dependía de ellos para el "crecimiento". Esto es lo que se entiende mal: la globalización y la financiarización mueren cuando dejan de expandirse. Así como un tiburón muere si deja de nadar hacia adelante, la globalización y la financiarización mueren una vez que dejan de expandirse, porque su viabilidad depende de la expansión.La globalización y la financiarización llevan años perdiendo impulso. Bajo el disfraz de "mercados abiertos", la globalización ha destruido todas las economías que no pueden imprimir una moneda de reserva y ha vaciado las economías a nivel mundial, ya que solo los sectores competitivos a nivel mundial sobreviven a la globalización. El resultado neto es que las economías una vez vibrantes y diversificadas se han reducido a frágiles monocultivos que dependen completamente de los flujos globales de capital y del gasto para su supervivencia. El turismo es un buen ejemplo: cada región que ha visto su economía local aplastada por corporaciones globales, dejando al turismo global como su único sector sobreviviente, ha sido devastada por la caída del turismo, que siempre estuvo condicionada a la expansión de la renta disponible y el crédito para siempre. Pero el crédito no puede expandirse para siempre, ya que eventualmente se queda sin ingresos para pagar la deuda adicional. La financiarización no es solo la expansión del crédito y el apalancamiento a los prestatarios marginales; también es un saqueo legalizado, ya que los verdaderos riesgos de endeudamiento y apalancamiento se esconden en instrumentos financieros oscuros y afirmaciones falsas de "seguridad" y "cobertura". Los excesos de deuda y apalancamiento canalizados hacia especulaciones arriesgadas terminan inevitablemente en incumplimiento. La financiarización se manifiesta como burbujas de activos e hiperconsumo, ya que las personas que nunca tuvieron crédito gastan hasta los límites de crédito y más allá. Tanto las burbujas de activos como las de consumo estallan, empujando al sector financiero que se deleitó con la expansión insostenible del crédito a la insolvencia. En otras palabras, la globalización neoliberal y la financiarización, esencialmente una dinámica, son inherentemente desestabilizadoras, ya que todos los incentivos son perversos. Así como las burbujas de activos y de consumo son inevitables, también lo es el estallido de esas burbujas y la devastación de todo lo que se había vuelto dependiente de la expansión de esas burbujas. La seguridad alimentaria, por poner un ejemplo básico, es imposible una vez que la globalización ha destruido la producción agrícola local y la financiarización ha recompensado la agricultura industrial, ya que Big Ag puede pedir prestado capital a escalas que solo tienen sentido en un mundo de agricultura de monocultivo globalizado. Que la globalización y la financiarización están muertas se revela por lo que los rescates de la Reserva Federal y los programas fiscales gratuitos no pueden hacer: 1. No pueden crear prestatarios solventes de la nada como la Fed crea dólares de la nada. 2. No pueden obligar a los prestamistas que enfrentan incumplimientos masivos a prestar más dinero a prestatarios no solventes. 3. No pueden obligar a prestatarios solventes a pedir dinero prestado. 4. No pueden volver a inflar las burbujas de activos y consumo que han estallado. 5. No pueden restaurar la confianza en cadenas de suministro largas y frágiles. 6. No pueden convertir mágicamente a empresas no rentables en empresas rentables. 7. No pueden crear flujos de ingresos (ingresos, ganancias, salarios, etc.) con rescates que continúen con los incentivos perversos del riesgo moral o “dinero gratis” diseñado para dar a los siervos de la deuda suficiente dinero en efectivo para continuar haciendo los pagos de sus préstamos. 8. No pueden perdonar los pagos de la deuda sin destruir la riqueza mantenida como deuda: hipotecas, préstamos para estudiantes, préstamos para automóviles, deudas de tarjetas de crédito, bonos basura corporativos, etc., son activos que pierden su valor una vez que los prestatarios no cumplen. 9. La Fed puede comprar deuda deteriorada, pero eso no cambia su abyecta impotencia (puntos 1 a 7 anteriores). SEGUIRA........ |

|

En respuesta a este mensaje publicado por hector77

Tal y como escribia en el articulo referenciado desde este, James Rickards es uno de los criticos mas conocidos del nuevo MMT (Modern Money Theory) a implantarse primero (o principalmente) en Estados Unidos y despues por varias zonas economicas del mundo.

Visto hoy, copiio y pego, traducido, aviso de Rickards en relacion a la señora Kelton, principal propugnadora del MMT desde su Catedra de Economia https://www.zerohedge.com/economics/jim-rickards-good-news-bad-news PREPÁRESE PARA MMT Podría ser revelador que Janet Yellen sea la próxima secretaria del Tesoro. La economista Stephanie Kelton ha pedido la fusión de la Reserva Federal y el Tesoro en una sola entidad de gasto / monetización para implementar la Teoría Monetaria Moderna (MMT). Ha ganado influencia en los círculos políticos demócratas. Los inversores deben prestarle atención, estén de acuerdo o no, porque influirá en la política fiscal y monetaria en una nueva administración de Biden. Colocar a la ex presidenta de la Fed, Janet Yellen, como nueva secretaria del Tesoro es una clara señal de que eso es lo que planea hacer la administración de Biden. ¿Qué mejor manera de lograr esa fusión que nombrar a la ex directora de la Fed como la nueva directora del Tesoro con su exdiputado todavía en el cargo en la Fed? Con un ex director de la Fed como nuevo director del Tesoro, diría que Misión cumplida. Para aquellos que no están familiarizados con el MMT, dice que Estados Unidos puede gastar todo lo que quiera, pedir prestado para cubrir los déficits y monetizar la deuda con la impresión de dinero de la Fed Pronto surgirán del nuevo Congreso planes de gasto por déficit de miles de billones de dólares. El Tesoro gastará el dinero. La Fed comprará la deuda del Tesoro con dinero recién impreso. Eventualmente, terminas con incumplimiento, inflación, tasas de interés más altas, impuestos más altos o todo lo anterior. Estados Unidos se arruinará. No es el escenario optimista que la multitud de MMT quiere hacerles creer. Aún así, puede que llegue pronto. |

|

Bueno, lo que estais viendo con el Bitcoin y otras "altcoin" es mas de lo mismo que escribo en este hilo.

El dinero institucional comenzando (ya hace unos cuantos dias) a entrar en el espacio cripto. Y la economia, que, viva donde se viva , va a ir a peor......... PD; ojo con meterse ahora en Bitcoin. Ha subido de forma parabolica. Cada uno alla con su conciencia..... |

|

En respuesta a este mensaje publicado por hector77

US President-elect Joe Biden said Jan. 8 his administration's stimulus package would be in the trillions of dollars, according to media reports. With the Democratic Party poised to take control of the Senate, the Biden administration is likely to face fewer obstacles in pushing stimulus spending, however internal party divisions persist.

Recientito. Lo dicho. Si esto aun no es MMT....lo parece PD: el "trillions" norteamericano se equipara al "billones" europeo, no al trillones |

|

Articulo que a su vez es un breve resumen historico de lo que ha pasado. Wall Street, efecto riqueza, grandes tecnologicas, globalizacion, nuevos siervos........lo aplicalbe aca a Estados UNidos se puede aplicar a muchos paises propios.

Y luego, si os hablan de populismos y que son en esencia malos, respondedles adecuadamente con estas cuestiones. Hay mucho pro-sistema viviendo tranquilo en sus bunkeres.......... https://www.oftwominds.com/blogjan21/middle-class-revolt1-21.html Traducido con Google La inminente revuelta de la clase media 27 de enero de 2021 Así es como colapsan los sistemas neofeudales: los burros fiscales y los siervos de la deuda finalmente se rebelan y comienzan a exigir que el río de capital de 50 billones de dólares tome un nuevo curso. La gran clase media estadounidense se ha mantenido dócilmente al margen mientras la nueva nobleza despojaba 50 billones de dólares a las clases media y trabajadora. Como documenta este informe de RAND, se han desviado 50 billones de dólares de la mano de obra y el 90% más bajo de la fuerza laboral a la Nueva Nobleza y sus lacayos tecnócratas que poseen la gran mayoría del capital: Tendencias en los ingresos de 1975 a 2018 . ¿Por qué la gran clase media estadounidense ha aceptado dócilmente su nuevo papel como siervos de la deuda y campesinos impotentes en una economía neofeudal gobernada por la nueva nobleza?de Big Tech / monopolios / cárteles / financistas? La respuesta básica es que las relaciones públicas de la Nueva Nobleza han sido tan persuasivas y ubicuas: la creciente desigualdad y el neofeudalismo no tienen nada que ver con nosotros, es simplemente el resultado natural de la tecnología y la globalización, fuerzas que nadie puede resistir. Perdón por su servidumbre por deudas, pero bueno, el pago de su préstamo estudiantil está vencido, así que es el estante para usted. El reciente artículo de Foreign Affairs al que se hace referencia aquí la semana pasada Monopoly Versus Democracy (paywalled) describe el resultado neto de la propaganda económica de que el desminado de las clases media y trabajadora fue ordenado e irresistible: Hoy en día, los estadounidenses tienden a ver las acumulaciones grotescas de riqueza y poder como algo normal. Así es como hemos caído: "Como señala el periodista Barry Lynn en su libro La libertad de todos los maestros: la nueva autocracia estadounidense contra la voluntad del pueblo , los barones ladrones compartieron con los monopolistas de la alta tecnología de hoy una estrategia para alentar la gente vea inmensa desigualdad como consecuencia trágica pero inevitable del capitalismo y el cambio tecnológico. sin embargo, como muestra Lynn, una de las principales diferencias entre entonces y ahora es que, en comparación con la actualidad, menos estadounidenses acepten tales racionalizaciones durante la Edad de Oro. hoy en día, Los estadounidenses tienden a ver las acumulaciones grotescas de riqueza y poder como algo normal.En aquel entonces, una masa crítica de estadounidenses se negó a hacerlo y libraron una lucha de décadas por una sociedad justa y democrática ". (Énfasis agregado) El 90% inferior de la economía estadounidense ha sido descapitalizado : la deuda ha sido sustituida capital . El capital solo fluye hacia el nivel superior cada vez más centralizado, que posee y se beneficia de la creciente ola de deuda que ha mantenido a flote el 90% inferior durante los últimos 20 años. Como he observado a menudo aquí, la globalización y la financiarización han recompensado abundantemente el 0,1% superior y el 5% superior de la clase tecnócrata que sirve a los intereses de la Nueva Nobleza.Todos los demás se han visto reducidos a siervos de deuda y campesinos que ahora dependen de las loterías y la suerte para salir adelante: jugar en el casino de la bolsa o esperar que su casa hipotecada en una expansión urbana en las costas de la izquierda o la derecha duplique su valor, incluso cuando el La propuesta de valor completa para vivir en una expansión urbana congestionada desaparece. Estados Unidos no tiene ningún plan para revertir esta marea destructiva de pillaje neofeudal. El "plan" de nuestro liderazgo es una negligencia benigna : simplemente envíe un estipendio mensual de pan y circos (el término tecnócrata es Renta Básica UniversalRBU) a todos los hogares descapitalizados y sin poder, urbanos y rurales, para que no se metan en problemas y no se molesten en el saqueo de América y el planeta por parte de la Nueva Nobleza. Hay muchas relaciones públicas brillantes y brillantes sobre la reconstrucción de la infraestructura y el Green New Deal, pero nuestra primera pregunta siempre debe ser: cui bono , ¿en beneficio de quién? ¿Cuánto del gasto se dedicará realmente a cambiar los crecientes desequilibrios entre los que tienen y los que no tienen, los cada vez más ricos que se benefician del aumento de la deuda y los siervos de la deuda cada vez más descapitalizados que se empobrecen aún más por el aumento de la deuda? Como explico en mi libro A Hacker's Teleology: Sharing the Wealth of Our Shrinking Planet , la gente no quiere simplemente arreglárselas con la RBU., quieren una oportunidad para adquirir capital en todas sus formas, una oportunidad para contribuir a sus comunidades, para marcar la diferencia, para ganar respeto y orgullo. Que nuestro "liderazgo" reconozca el pan y el circo es lo que quiere el 90% de los minados es más que patético. La clase media ha aceptado dócilmente el reclamo egoísta de la Nueva Nobleza de que la transferencia de riqueza de 50 billones de dólares era inevitable y estaba más allá de la intervención humana. Pero una vez que el mercado de valores y los casinos inmobiliarios colapsen, el último puente para salir adelante, el juego de alto riesgo, caerá al abismo y la clase media tendrá que enfrentar su servidumbre e impotencia. |

|

Siento haber tardado tanto en volver a entrar. Ya me pasa a veces. Lo ultimo que he tenido son consultas medicas pero la cosa va controlada

Queria, antes de postear cualquier otra cosa, felicitar a Chile y los chilenos por la campaña de vacunacion masiva que han llevado a cabo. Sin ser los yankees ni los britanicos (ni Israel..) han conseguido vacunar YA a un importante porcentaje de poblacion Por aqui por España vamos a remolque de la Union Europea, de lo que diga y haga, y esto es una Jaula de Grillos. Esta Union no tiene sentido y ha de desaparecer si o si. Tambien, de paso, aunque en segundo lugar, "felicitarles" porque el precio del cobre ya ha pasado de los 4 dolares (los yankees querian inflacion y ya la tienen) e imagino que con ello la economia mejorara. Un saludo a todos. |

|

Bueno, despues de felicitar a los colegas chilenos, una advertencia cuya realidad ya es patente en varios paises. Los amigos venezolanos y tambien imagino los argentinos ya saben de que va esto. Pero no van a ser solo ellos quienes lo sufran, pues la HIPERINFLACION ha ocurrido varias veces en la historia de la humanidad y en culturas (y con ello, en paises) de lo mas diversos.

Hasta no hace mucho creia con James G Rickards, aquel a quien mas caso he hecho y de quien mas libros he leido, que la inflacion tenia que ver con la masa monetaria en circulacion. Esto es, la velocidad del dinero. Cuanto mas rapido circula el dinero, mayor tendencia hay a que los precios suban. Si la velocidad es baja y persiste, se da el fenomeno de la deflacion. El problema es que se ha insuflado y aun se va a insuflar tantas y tan grandes, inmensas cantidades de papel-dinero, que por fin la inmensidad de mercados de activos de todo tipo tiende a engrandecerse, pues los receptores de esas inmensas cantidades han de devolver el importe de la deuda (mas intereses) y ganar dinero para compensar la deflacion (pues, en la base, hay una economia deflacionaria ) de los activos poseidos tiempo ha, deflacion causada a su vez por la implosion (controlada, pues si no no hubieramos llegado hasta estos lodos) de esos activos (que aumentaron su valor a causa de los productos de ingenieria financiera). Como he dicho, al final los activos (bolsa, materias primas de toda indole..........) tienden a tener un precio sobredimensionado. Pero por otro lado, debido a nuevas causas de paralisis economica y deflacion (la pandemia con sus desastrosos efectos economicos), es necesario insuflar NUEVA DEUDA que, obviamente se añade a la anterior. El bucle se retroalimenta y los efectos perversos (resumido: estancamiento economico al tiempo que inflacion) asoman cada vez mas la cabeza. Es por ello que traigo a conlacionun articulo de Egon Von Greyerz, uno de esos economistas suizos que, como otros, apoya el establecimiento de un patron oro advirtiendonos de paso de lo que va a suceder: Hiperinflacion. El articulo original esta aqui. https://www.zerohedge.com/markets/von-greyerz-how-will-it-all-end Pero es largo y en ingles. Resumo y traduzco al castellano los ultimos parrafos donde se centra en el fenomeno hiperinflacionario. Da que pensar.............. ........"Pero antes de eso habrá una sobredosis final de veneno en forma de impresión masiva de dinero. Esto en un último y desesperado intento de solucionar un problema de deuda con más deuda. Lamentablemente, los banqueros centrales nunca estudiaron el teorema de Paracelso de que todas las cosas son venenosas si la dosis es demasiado alta. Pronto se darán cuenta …… .. A medida que la última sobredosis de deuda golpea al mundo, la mayoría de las monedas terminarán su viaje a CERO, lo que provocará una hiperinflación. LA HIPERINFLACIÓN ES UN EVENTO IMPULSADO POR LA MONEDA Muchos economistas y comentaristas están seguros de que el mundo no verá inflación o tasas de interés más altas durante años. No pueden ver una inflación impulsada por la demanda. Volvamos a la historia de nuevo. La historia nos ayuda a predecir el futuro, pero muy pocos de los llamados expertos comprenden el significado de la historia. Prácticamente todas las grandes burbujas de deuda de la historia han terminado con un colapso de la moneda y una hiperinflación. Pocos entienden que la hiperinflación es un evento impulsado por la moneda y no impulsado por la demanda. Con la mayoría de las monedas con una caída del 97-99% desde la fatal decisión de Nixon en 1971 de cerrar la ventana del oro, el mundo pronto experimentará el movimiento final a CERO. Pero recuerda que este movimiento implica una caída del 100% de las monedas a partir de hoy. Esto es lo que conducirá a la hiperinflación. Solo estudia historia. La hiperinflación normalmente solo dura un período corto, como 1-3 años. A partir de entonces, el mundo experimentará una implosión deflacionaria de los precios de la deuda y los activos. Es poco probable que el sistema bancario sobreviva a tal colapso." |

|

Hola Héctor, das demasiada información. Me cuesta agregar cosas o preguntar porque veo muchas lagunas y cosas que estoy conforme. Pero aún así, no lo llego a entender como tu lo haces. Pareces contestare tu mismo sin esperar intercalando más y más información que se remite a tus conocimientos en un tema.

Yo no creo que la inflación sea un problema único de la velocidad de la circulación de la moneda. Creo que es multifactorial. Es cierto que se imprime demasiado papel moneda y es cierto que se está destruyendo mucho capital, para hacer frente al exceso de capital. Yo creo que la criptomonedas estallarán haciendo desaparecer capital. Los valores refugio también desaparecerán porque se basan en unos recursos que no se sabe cuándo, pero no podrán ser extraídos, pues basan su extracción en la existencias de otras materias primas según la ley del mínimo de liebig. Que habrá inflación ? ya hay inflación. Estancamiento económico? ya hay estancamiento económico. Deuda ? ya hay más deuda. Porque el dinero en sí no existe. |

|

Este mensaje fue actualizado el .

Me da lástima que no tengas mas comentarios porque hay tema para mucho

En el futuro, seguramente, la hiperinflación de la que hablas no tendrá ése cariz que mencionas sino que estará causada por el incremento del precio o ausencia de las materias primas que se necesitan para la elaboración de los productos. tal como lo entiendo yo, lo que se nos viene encima es carestía. Falta de producción de todo tipo de cosas y el dinero no va a solucionar nada. Entonces quererlo analizar en términos económicos me parece poco adecuado. Responde la situación del dinero a la situación energética ? A mayor producción petrolera, menor costo de los productos. ésto es palpable cuándo hay malas cosechas, porque a energía permitía aplacar las necesidades allí dónde había una crisis de recursos. A medida que el petróleo vaya desapareciendo, los productos subirán de precio. Esa es la hiperinflación que entiendo. Una situación inelástica. La gente no podrá responder conforme los precios suban en algunos artículos mientras en otros habrá una demanda inelástica. Por eso es importante el precio del pan. Más del 40% de los presupuestos comunitarios de la UE se destinan a los agricultores en forma de ayudas. Sin esas ayudas la hiperinflación ya estaría con nosotros. Seguramente también los biocombustibles están ayudando a nuestro descenso económico. |

«

Volver a Foro Crashoil

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |