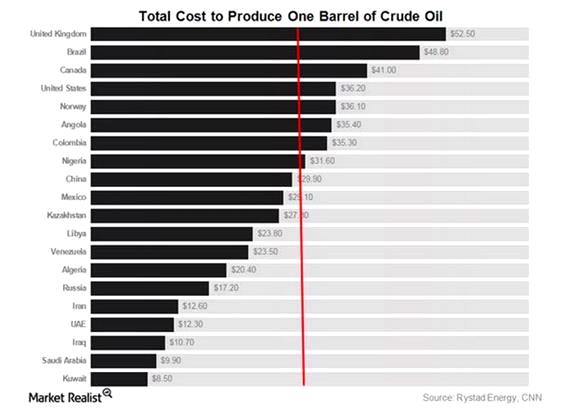

Coste de producción barril petróleo

123

123

|

Euan Mearns se pregunta lo mismo.

Interesante, pero en inglés. http://euanmearns.com/what-is-the-real-cost-of-oil/ |

Re: Coste de producción barril petróleo

|

Re: Coste de producción barril petróleo

|

Bombea baby bombea. Arabia Saudí bate un nuevo récord de producción de petróleo

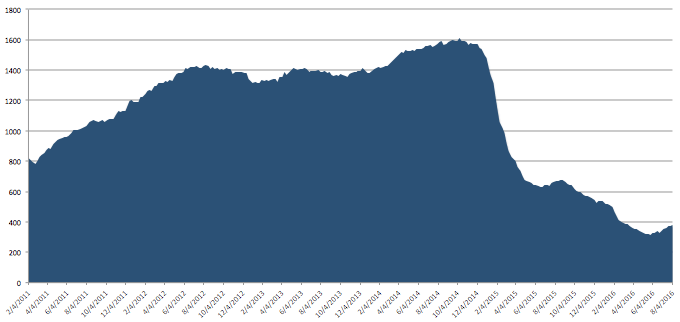

Por si alguien duda aún de los Saudís os dejamos el último dato de su producción de petróleo. La producción de petróleo de Arabia Saudí estableció durante el pasado mes de julio un nuevo máximo histórico al alcanzar los 10,67 millones de barriles diarios (mb/d), lo que supone un 1,1% más que en junio y un tercio de la oferta procedente de la Organización de Países Productores de Petróleo (OPEP), que ha revisado al alza su estimación de consumo mundial de petróleo para 2016, hasta 94,26 mb/d. De este modo, Arabia Saudí fue el segundo país del cártel que más incrementó su producción de crudo durante el mes de julio en términos absolutos, con un aumento de 30.100 barriles diarios, sólo por detrás del incremento de 74.800 barriles de Irak. Resulta habitual que Arabia Saudí aumente su producción de petróleo durante los meses de verano con vistas a cubrir el repunte estacional de la demanda energética en el país, aunque la elevada oferta árabe también sirva para mantener el sobreabastecimiento de los mercados y evitar así un aumento de precios. Por su parte, la producción de crudo del conjunto de la OPEP durante el mes de julio alcanzó los 33,106 millones de barriles diarios, una cifra inferior en 46.400 barriles a la del mes de junio, según los datos de fuentes secundarias recopilados por el cártel. De este modo, la organización de países productores de crudo mantuvo estable su cuota de mercado, con un 34,8% del total del suministro global de petróleo. La guerra de los Saudis para conservar cuota de mercado Ya lo hemos comentado varias veces que el objetivo de los saudis es claro. Por un lado mantener cuota de mercado bajando precios para cerrar pozos de fracking en USA y nuevas inversiones en el sector y por el otro perjudicar indirectamente a Irán que tras serle levantado el embargo vuelve a entrar en el mercado. De momento la estrategia saudí parece que dar resultado. Mirad cómo ha evolucionado el número de pozo de petróleo activos en los EEUU. De 1600 pozo activos en abril de 2014 cuando el precio aún estaba a más de $100 el barril a poco más de 360 pozos ahora.  Sin embargo hay un punto que es interesante. Mirad cómo en los últimos meses la apertura de pozo en EEUU muestra un ligero repunte pasando de 316 en marzo a 380 hoy. La subida coincide plenamente con la subida de precio del petróleo desde mínimos hasta los $50 el barril que llego a tocar hace poco. A medida que sube el precio del petróleo los pozos de fracking en USA que son rentables a esos precios se vuelven a reactivar. La inversión ya está hecha, así que cuando el precio del petróleo supera el coste variable de un pozo lo ponen inmediatamente a bombear, por lo que todo indicaría que en los $50 barril tenemos una especie de techo técnico en el precio del petróleo hasta que los saudis no decidan cambiar de estrategia. http://www.gurusblog.com/archives/arabia-saud-bate-record-producci0n-petroleo/10/08/2016/

La noche es oscura y alberga horrores.

|

|

¿Ese «techo técnico» no se valoraba no hace tanto en 80$? Como sigan bajando van a ser competitivos a precios de petróleo convencional...

|

|

En respuesta a este mensaje publicado por Fleischman

Tanto Arabia Saudita como a otros países de la OPEP les interesan precios altos en el petróleo; quizás puedan producir el petróleo más barato, pero ya están acostumbrados a unos gastos más altos, por lo que les está haciendo daño estos precios tan bajos. El verdadero pique es con Irán, Arabia ha intentado bajar la producción junto a otros países de la OPEP, e incluso con Rusia; es Irán la que no quiere congelar la producción. Tampoco creo que tenga nada contra el fracking, siempre que se venda el petróleo a buen precio, fue EEUU el que provocó la sobreabundancia de petróleo con el fracking, así que EEUU ya ha tenido su merecido. Cuando el petróleo tenga un precio que convenga a ambos no creo que tengan muchos problemas en llegar a acuerdos en futuros aumentos de la producción. Saludos |

|

¿Y si Estados Unidos no estubiera produciendo una mierda y comprando petroleo a precio de risa para su economia productiva y de consumo cuando quienes le hacen el regalito creen que se defienden de una sobreproduccion por fracking inexistente?

¿Como de fiables son los datos de produccion y consumo?¿Quien audita?¿Es realmente auditable? |

No cuadrarían los datos en el balance global. La OPEP reporta unas exportaciones hacia EEUU, y a su vez, EEUU reporta esas cantidades como producción y consumo. Es fácil engañar en tu consumo final, pero cuando hay importaciones y exportaciones por medio, chungo. Todo lo más te puedes inventar una producción y luego decir que la gastas. ¿Y cómo son de fiables los datos de producción y consumo de por ejemplo: cobre, televisores o chorizo de Cantimpalos?. Supongo que porque hay un mercado muy organizado y por lo tanto disponemos de ellos; pues igual que el petróleo. Saludos |

|

Gracias, lo que venia a sugerir es que esto de los precios bajos que esta jodiendo su "industria" del fracking puede estar beneficiandoles mas en otros aspectos, no obstante si hay alguien beneficiado actualmente por el bajo precio seria sin duda Europa.

|

La sociedad de consumo es la más beneficiada. Cientos de miles de personas de los países desarrollados de nuevo con disposición de energía barata para derrochar. Sin ir más lejos ayer cuando venía del trabajo andando, vi un sujeto en un coche aparcado en sombra con el motor encendido y durmiendo la siesta. Supongo que el motor mantenía el aire acondicionado encendido. Actitudes como esta apenas se veían desde el año 2008 hasta el año 2014. Hoy de nuevo con este ya largo periodo de bajos precios, ha vuelto la confianza en el consumo; y mucha gente consumista tira la energía a placer. Saludos |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

http://www.economiahoy.mx/mercados-eAm-mexico/noticias/7438024/03/16/El-misterio-del-petroleo-perdido-desaparecieron-800000-barriles-de-crudo-al-dia-en-2015.html

La Agencia Internacional de la Energía asegura que en 2015 desaparecieron de media 800,000 barriles de petróleo al día, según su monitor de energía que recopila datos de oferta y demanda. No existe certeza sobre su paradero, aunque en un mercado en el que casi todos los grandes productores juegan al despiste y en el que países como China prefieren ocultar su demanda real de crudo, se puede intuir que existen ciertos datos que no son del todo ciertos. Como publica The Wall Street Journal, varios analistas creen que estos barriles 'desaparecidos' se encuentran en China. Pekín ha aprovechado la caída del precio del oro negro para incrementar sus reservas de petróleo, sin embargo, la opacidad del régimen chino hace desconfiar a los analistas sobre la información que se vierte desde Pekín. El gigante asiático ha podido comprar más crudo del que se creía. Otros expertos creen que simplemente se debe a un error en la contabilidad y que en realidad ese petróleo nunca ha existido. No obstante, esta teoría no cuenta con demasiada fuerza, puesto que en un mercado en el que se producen unos 94 millones de barriles al día, no contabilizar 800,000 barriles sería un error demasiado visible. Por otro lado, si estos barriles realmente no existieran los movimientos del precio del petróleo durante 2015 tampoco hubieran tenido demasiado sentido, puesto que el exceso de crudo no hubiera sido tan grande como muestra la cotización de los futuros de petróleo. Una cantidad históricamente alta Es habitual que la contabilización de barriles de crudo no sea exacta. Al igual que en 2015 parece que no se han perdido 793,000 barriles de petróleo cada día, otros años resulta que la contabilidad ha arrojado cifras inferiores al número de barriles comerciado cada día. Sin embargo, este dato tiene importancia puesto que es el mayor descuadre en los últimos 17 años. Desde 1998 no se había producido un desequilibrio comparable al actual. Lo cierto, es que estos desequilibrios parecen guardar cierta relación con el precio del petróleo; los años que el precio del barril baja suelen desaparecer barriles de petróleo cuando se hace una contabilización, mientras que los años que el crudo sube de precio ocurre todo lo contrario, es decir, se encuentran más barriles en los tanques de crudo que los que se habían comercializado en un principio. Si es cierto que los barriles desaparecidos nunca han existido, "el precio del petróleo podría subir más de lo previsto y más deprisa de lo que se había creído", según explica David Pursell, director gerente del banco de inversión Tudor, Pickering, Holt and Co. |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

http://www.jornada.unam.mx/2016/02/28/opinion/012o1pol

Comentan los Martens que "con los derivados financieros y 58 millones de barriles de petróleo físico almacenado, no es tan difícil manipular el mercado petrolero" cuando los megabancos de Wall Street “son capaces de apalancar (leverage) sus transacciones petroleras en el mercado de futuros con un factor de 95 a uno”: Otros dos megabancos de Wall Street, JP Morgan-Chase y Goldman Sachs, que manejan colosales cantidades de "derivados financieros", acompañan a MS en sus aventuras especulativas. En 2011, MS, solamente en el "área Nueva York, Nueva Jersey, Connecticut, tenía arrendamientos de depósitos de petróleo con una capacidad total de 8.2 millones de barriles, que aumentaron a 9.1 millones en 2012, y luego disminuyeron a 7.7 en 2013". MS –supuestamente un banco de inversiones y no una empresa petrolera– "también tiene depósitos en Europa y Asia" y, según la Reserva Federal (la Fed), en 2012 tenía "arrendamientos operativos en más de 100 depósitos petroleros con 58 millones de barriles de capacidad de almacenamiento global" cuando el mundo entero produce 96.5 millones de barriles al día (hasta enero de 2016) y la legendaria "reserva estratégica de petróleo" de EU es de 695 millones Ante el estupor de los congresistas, en julio de 2013, el senador Sherrod Brown, presidente del Subcomité Bancario de Instituciones Financieras y Protección al Consumidor, develó que los megabancos de Wall Street “atesoraron cantidades sin precedente de crudo físico, metales y otras materias primas en el periodo que llevó al crash”. Los Martens aducen que “de la profundidad del crash financiero de Wall Street, de junio de 2008 a inicios de 2009, el petróleo doméstico perdió 70 por ciento de su valor, con un desplome de 140 a 40 dólares”. Comentan que "luego sucedió una cosa extraña", cuando en 2011,"pese al débil crecimiento económico global, el petróleo regresó a más de 100 dólares hasta junio de 2014". Hoy el petróleo "ha tenido un mayor desplome que cuando Wall Street estaba colapsando" hace casi ocho años. Después de arremeter contra la "ausencia de regulación" de los megabancos, Sherrod Brown acentuó que "estas instituciones son tan complejas, tan densas, tan opacas que son imposibles de entender (sic)" cuando "los seis principales megabancos de EU tienen 14 mil 420 subsidiarias, de las cuales 19 son bancos tradicionales". Peor: "sus actividades sobre las materias primas físicas no son reportadas en forma entendible (sic) y se pierden en las profundidades (sic) de sus múltiples subsidiarias". Luego, el mismo subcomité, presidido por el senador Carl Levin, redactó un reporte de 400 páginas para erizar los cabellos (http://goo.gl/G6595X), donde los "activos físicos de petróleo propiedad de MS" perturbaron a los estupefactos senadores. El subcomité exhibió que "MS compró masivas tenencias físicas de petróleo, incluyendo la compra de TransMontaigne, que manejó casi 50 sitios de petróleo en EU y Canadá". También tenía una participación mayoritaria en Heidmar, que "manejó una flota de 100 embarcaciones para entregar el petróleo en el mundo", además de ser propietaria de Olco Petroleum, "que mezclaba los petróleos, apadrinaba instalaciones de almacenamiento y dirigía casi 200 gasolineras en Canadá". |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

http://es.panampost.com/editor/2016/02/05/cual-es-el-valor-real-en-el-precio-del-petroleo/

Por Alejandro Demel Hace unos años en un viaje a México adquirí en la Universidad Nacional Autónoma de ese país un libro de Alfredo Jalife en el que el autor hacia una diferencia sobre los diferentes valores en el precio del petróleo. Jalife describió cinco diferentes precios del petróleo, que expongo a continuación: El “Precio Económico” Este valor es muy trivial y que cualquiera puede inferir sabiendo la oferta y la demanda del mercado. La manipulación de inventarios, como sucedió cuando George Bush, el primer día de la guerra de Irak en 1991, desplomó en un simple amague de vaciar las Reservas Estratégicas de Petróleo (REP). En la década de los 80, Estados Unidos y Arabia Saudita eran aliados, lo que perpetró un descenso dramático en el precio que perjudicó a la Unión Soviética, sembrando la estagnación económica, factor determinante en el colapso del Imperio Soviético dependiente de los ingresos petroleros. Durante 27 años, de 1944 hasta 1971, fecha del desacoplamiento del “patrón oro” por el dólar, el mundo petrolero vivió con un precio a un digito (USD $2). Desde el primer embargo petrolero de 1973 hasta el 2005, el valor se ajustó a dos dígitos, hasta así llegar a tres dígitos en la última década. Después de desechar la debilidad futura del dólar como la factibilidad del “petroeuro”, la OPEP carece de control directo en la cotización de los principales mercados de crudo. Hasta la década de los 80, la OPEP imponía el precio oficial de venta. Su poder empezó a desvanecerse cuando fue establecido en 1983 el mercado de futuros NYMEX, que por vía de la especulación financiera deja a la OPEP como un simple actor supeditado a la voluntad de la banca anglosajona. Una baja en los precios del petróleo disminuiría el déficit en cuenta corriente estadounidense, lo que haría desaparecer sus presiones inflacionarias. Las tasas de interés disminuirían en EE.UU., por lo que se fortalecería el dólar. El aumento del precio del petróleo no está relacionado únicamente al incremento del consumo, pues solamente un pequeño volumen de las transacciones en los mercados internacionales son en crudo. Mientras el mayor volumen es realizado por los mercados financieros, meramente especulativos, este precio no es aplicable hoy a la caída tan abrupta del crudo, que explica más bien un artilugio especulativo y manipulable por los grandes controladores del mercado petrolero, cuyas plazas principales de control se encuentran en Wall Street y en La City de Londres. El “Precio Financiero” Jalife explica que la industria petrolera mundial, en lo que se refiere solamente a la venta de crudo, fortaleció el dólar desde la segunda guerra mundial. El gradual cambio del petrodólar al petroeuro constituyó un golpe devastador al dólar. Rusia hizo un realineamiento del rublo con el euro (también se hizo una canasta de divisas incluyendo al oro). China subsidiaba una importante porción de la deuda de EE.UU., y percibió que las políticas fiscales estadounidenses han llevado a una caída del dólar. En 2005, el abandono de la paridad fija con el dólar por China a favor de una canasta de divisas (euro, dólar, yen y oro) constituyó un tsunami geofinanciero, mucho más impactante que la “flotación controlada” del yuan. Muchos analistas comentaron que la caída de Saddam Hussein y Muammar Gadafi se debió a la osadía de anhelar la venta de sus hidrocarburos en petroeuros en lugar de petrodólares. [adrotate group=”8″] El “Precio Geopolítico” Jalife menciona que desde el 11 de septiembre de 2001 se vive una coyuntura similar a la década de los 70, cuando el precio se disparo de $2 a $39. Esto debido a eventos caóticos o desestabilizadores en los países productores que afectaron su producción, distribución y transporte (cierre del Estrecho de Ormuz en el Golfo Pérsico, o del canal de Suez entre el mar rojo y el mediterráneo, etc.). La revolución jomeinista fue alentada por las petroleras anglosajonas que sacrificaron a un peón, el Sha de Irán, en el tablero de ajedrez energético mundial, según las confesiones de Shaikh Zaki Yamani, anterior ministro de petróleo de ArabiaSaudita. Jean Pierri Chevènement, ex ministro socialista francés, describió de forma contundente que la invasión ilegal a Irak por Bush se dio debido a la cuantiosa perdida de $13 mil millones en la bolsa neoyorquina dos meses después de su llegada al poder (lo que equivalía a 130% del PBI de EE.UU., o casi la mitad del PBI Mundial). El “Precio Especulativo” La compra-venta del petróleo se realiza en dos mercados: la bolsa de intercambio mercantil de Nueva York (NYMEX) y en el ICE en Londres, donde cotiza la variedad de Brent. El ICE y NYMEX pertenecen a la banca y a las grandes petroleras, ambas de EEUU y el Reino Unido, donde realizan ganancias, gracias al turbulento entorno geopolítico. En 2001 el ICE fue comprada por un consorcio que incluye a British Petroleum (BP), Goldman Sachs y Morgan Stanley. Realizan la manipulación tanto al alza como a la baja mediante el uso de los Derivados Financieros. Por cada barril real de petróleo existen varios barriles en papel financiero especulativo (como los famosos ETF: Exchange Traded Funds), que no son entregados sino que son simples promesas de liquidación a futuro. Irán se disponía a instalar una bolsa energética que compita con el duopolio bursátil NYMEX-ICE. En el Medio Oriente se concentra aproximadamente 65% del petróleo mundial, un lugar ideal para las apuestas especulativas con los ominosos “Hedge Funds” (fondos de cobertura) que disparan los precios a conveniencia. El “Precio Desinformativo” En 1998, Laherre-Campbell escribió: “El petróleo ya llegó a su fase de agotamiento extractivo”. Este informe provocó tres años más tarde la invasión ilegal a Irak con el propósito avieso de capturar sus riquísimos yacimientos. Los economistas señalan que el mundo contiene enormes reductos de petróleo no convencional, que solo son atractivos de extraer a precios altos. El Cinturón de Orinoco en Venezuela contiene asombrosamente 1,2 trillones de barriles de petróleo pesado. Los depósitos de esquisto bituminoso (shale oil) y de alquitrán arenoso (tar sand) en Canadá, en la ex URSS pueden contener el equivalente a 300 billones de barriles. Hoy la abrupta caída del petróleo es una mezcla entre el Precio Geopolítico y el Precio Especulativo. De lo que menos tiene, hay que aclarar, es del Precio Económico. |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

http://www.bloomberg.com/news/articles/2015-10-27/u-s-plans-to-sell-down-strategic-oil-reserve-to-raise-cash

"El aumento del valor de la posición beneficiando es el objetivo o motivo del esquema manipulador. El manipulador puede perder dinero en sus operaciones físicas, pero el esquema es rentable, ya que las posiciones financieras son beneficiados por encima y más allá de las pérdidas físicas. " "Un punto fundamental necesaria para la comprensión de muchos de nuestros casos de manipulación es que los mercados de energía financieros y físicos están relacionados entre sí ... un manipulador puede utilizar las operaciones físicas (u otras transacciones de energía que afectan los precios físicos) para mover los precios de una manera que beneficie a su situación financiera global . Una forma útil de considerar la manipulación es que la transacción física es una "herramienta" que se utiliza para "hacer blanco"en un precio físico ... El propósito de usar la herramienta para apuntar un precio físico es para subir o bajar ese precio en una forma que aumentará el valor de una posición" http://wallstreetonparade.com/2016/01/did-wall-street-banks-create-the-oil-crash/ At another hearing on January 15, 2014, Norman Bay, the Director of the Office of Enforcement at the Federal Energy Regulatory Commission (FERC), explained how the rigging of the commodities markets might be conducted: “Increasing the value of the benefitting position is the goal or motive of the manipulative scheme. The manipulator may lose money in its physical trades, but the scheme is profitable because the financial positions are benefitted above and beyond the physical losses.” “A fundamental point necessary to understanding many of our manipulation cases is that financial and physical energy markets are interrelated…a manipulator can use physical trades (or other energy transactions that affect physical prices) to move prices in a way that benefits his overall financial position. One useful way of looking at manipulation is that the physical transaction is a ‘tool’ that is used to ‘target’ a physical price…The purpose of using the tool to target a physical price is to raise or lower that price in a way that will increase the value of a ‘benefitting position’ (like a Financial Transmission Right or FTR product in energy markets, a swap, a futures contract, or other derivative). On July 23, 2013, Senator Brown opened a hearing on this opaque perversion of banking law, comparing today’s Wall Street banks to the Wall Street trusts that had a stranglehold on the country in the early 1900s. Senator Brown remarked: “There has been little public awareness of or debate about the massive expansion of our largest financial institutions into new areas of the economy. That is in part because regulators, our regulators, have been less than transparent about basic facts, about their regulatory philosophy, about their future plans in regards to these entities. “Most of the information that we have has been acquired by combing through company statements in SEC filings, news reports, and direct conversations with industry. It is also because these institutions are so complex, so dense, so opaque that they are impossible to fully understand. The six largest U.S. bank holding companies have 14,420 subsidiaries, only 19 of which are traditional banks. “Their physical commodities activities are not comprehensively or understandably reported. They are very deep within various subsidiaries, like their fixed-income currency and commodities units, Asset Management Divisions, and other business lines. Their specific activities are not transparent. They are not subject to transparency in any way. They are often buried in arcane regulatory filings. “Taxpayers have a right to know what is happening and to have a say in our financial system because taxpayers, as we know, are the ones who will be asked to rescue these mega banks yet again, possibly as a result of activities that are unrelated to banking.” The findings of this hearing were so troubling that the U.S. Senate’s Permanent Subcommittee on Investigations commenced an in-depth investigation. The Subcommittee, then chaired by Senator Carl Levin, held a two-day hearing on the matter in November 2014, which included a 400-page report of hair-raising findings. Of particular interest was the jaw-dropping physical oil assets owned by Morgan Stanley, an institution that most people viewed as an investment bank advising on mergers and acquisitions and a retail brokerage firm with over 15,000 brokers advising moms and pops and institutions on their investment portfolios. Levin’s Subcommittee unearthed the following about Morgan Stanley: Morgan Stanley had purchased massive physical oil holdings, including the purchase of TransMontaigne, which managed almost 50 oil sites within the United States and Canada. It also had a majority ownership stake in Heidmar, which “managed a fleet of 100 vessels delivering oil internationally.” Morgan Stanley also owned Olco Petroleum, “which blended oils, sponsored storage facilities, and ran about 200 retail gasoline stations in Canada.” The report raised further concerns as to just what Morgan Stanley had morphed into with this finding: “One of Morgan Stanley’s primary physical oil activities was to store vast quantities of oil in facilities located within the United States and abroad. According to Morgan Stanley, in the New York-New Jersey-Connecticut area alone, by 2011, it had leases on oil storage facilities with a total capacity of 8.2 million barrels, increasing to 9.1 million barrels in 2012, and then decreasing to 7.7 million barrels in 2013. Morgan Stanley also had storage facilities in Europe and Asia. According to the Federal Reserve, by 2012, Morgan Stanley held ‘operating leases on over 100 oil storage tank fields with 58 million barrels of storage capacity globally.’ ” Let that sink in for a moment. With financial derivatives and 58 million barrels of physical storage capacity, it might not be so hard to manipulate the oil market. The Subcommittee got its hands on an internal Federal Reserve memo from 2011, which acknowledged that the Fed knew what a sprawling industrial octopus Morgan Stanley had become, even though the Fed had granted it bank holding company status during the 2008 crash and injected a cumulative total of $2 trillion in below market-rate loans into Morgan Stanley to help it survive the crash. The Fed memo said that Morgan Stanley “controls a ‘vertically-integrated model’ spanning crude oil production, distillation, storage, land and water transport, and both wholesale and retail distribution.” According to the Subcommittee’s finding, Morgan Stanley “used its storage facilities to build inventories with millions of barrels of different types of oil.” Morgan Stanley was not the only mega Wall Street bank singled out in the study. Among its numerous findings of fact were the following: “Incurring New Systemic Risks. Due to their physical commodity activities, Goldman, JPMorgan, and Morgan Stanley incurred increased financial, operational, and catastrophic event risks, faced accusations of unfair trading advantages, conflicts of interest, and market manipulation, and intensified problems with being too big to manage or regulate, introducing new systemic risks into the U.S. financial system. “Using Ineffective Size Limits. Prudential safeguards limiting the size of physical commodity activities are riddled with exclusions and applied in an uncoordinated, incoherent, and ineffective fashion, allowing JPMorgan, for example, to hold physical commodities with a market value of $17.4 billion – nearly 12% of its Tier 1 capital – while at the same time calculating the market value of its physical commodity holdings for purposes of complying with the Federal Reserve limit at just $6.6 billion.” Wall Street mega banks are able to leverage their oil trades in the futures market by a factor of 95 to 1 or greater. Typically, margin of 5 percent or less is required of large oil speculators on the major commodity futures exchanges. If you know the direction of prices, you can make a killing using very little of your own firm’s capital. And if you also own the physical commodities, you can call yourself a bona fide hedger and avoid rules meant to rein in risky or manipulative trading. Morgan Stanley has reduced its holdings of oil assets and storage capacity in recent years. Exactly how much remains is not known. In a November 2, 2015 press release, Morgan Stanley announced that it had completed the sale of its Global Oil Merchanting unit of its Commodities division to Castleton Commodities International LLC. The financial terms were not disclosed, however, the Financial Times reported that its Heidmar assets were not part of the deal. The Federal Reserve, the sole regulator in the United States of bank holding companies, has known since at least 2009 that the mega Wall Street banks were building massive positions in physical commodities. It was that year that 60 Minutes revealed that Morgan Stanley had the capacity to store and hold 20 million barrels of oil and Goldman Sachs had taken stakes in companies that owned oil storage terminals – while both firms’ oil analysts made public statements that oil would reach $150 and $200 per barrel, respectively. Now that Morgan Stanley has shed significant exposure to oil, its analysts are singing a different tune. Earlier this month on January 11, Bloomberg News reported that Morgan Stanley was predicting that “Oil is particularly leveraged to the dollar” and could potentially fall to $20.” |

|

Reyardid:

No entiendo que tratas de decirme al poner esos enlaces. ¿Quizás que el mercado de petróleo está totalmente dominado por especuladores, megabancos y políticos?, ¿qué son estos grupos los que nos marcan el precio del petróleo?, ¿qué el fracking no existe como decía jose1024?, ¿qué la contabilidad internacional del petróleo no sirve para nada?. Mójate algo, porfa, si quieres algo concreto te contesto algo concreto. Saludos |

|

No he dicho que el fracking no exista, digo que datos falseados de produccion y consumo en Estados Unidos podrian abaratar el precio del barril para un pais mayormente consumidor, simplemente podrias decir que tu consumo es un 30 o 40% superior, lo cual ademas hablaria bien de tu economia y que este consumo lo suplias con tus reservas propias y conforme estas se fueron agotando con fracking.

El dato de produccion falso te permite mantener las importaciones en niveles mas o menos planos manteniendo un consumo al tiempo que simulas tener una autonomia y posicion que realmente no tienes, pasas de ser un necesitado a ser una amenaza y a beneficiarte de unos precios que te convienen, especialmente si realmente no produces. En Europa la produccion es tan baja que no podria ir de farol pero no asi otros paises. Requeriria una cierta anticipacion pero supongo que si algo sobran en Estados Unidos son estrategas, supongo que para algo utilizaran sus redes militares y de inteligencia. Que quede claro que es una suposicion que ni yo me creo pero que considero posible, despues de todo no es petroleo lo que sale del fracking. |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

LA contabilidad del petróleo está falseada y su precio manipulado por los bancos de inversión.

|

|

En respuesta a este mensaje publicado por jose1024

Como dije anteriormente cuando hay exportaciones es más dificil engañar.

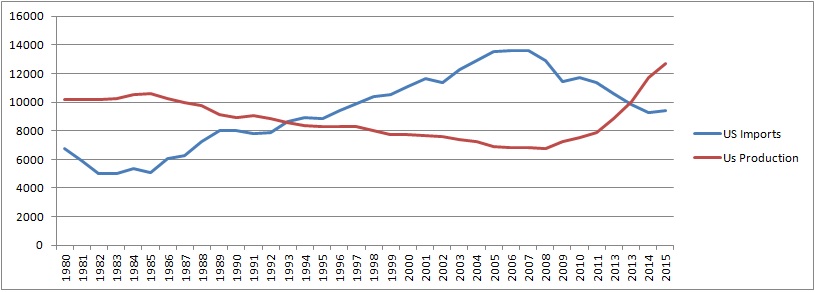

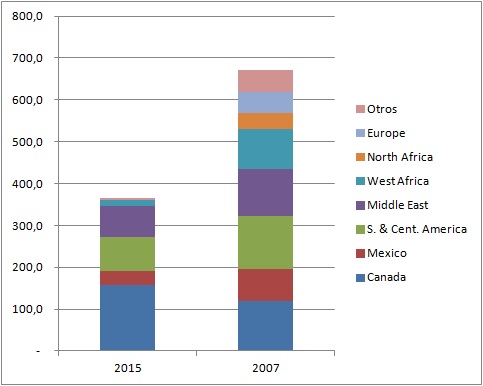

La siguiente gráfica con datos de BP, demuestra lo que ha supuesto el fracking para EEUU:  Gracias al fracking EEUU ha pegado un bajón de sus importaciones. La siguiente gráfica está sacada de los anuarios statical review de BP de los años 2016 y 2008. Refleja de que zonas viene el petróleo importado por EEUU en los años 2015 y 2007.  Se ve perfectamente el bajón de las importaciones, se ve también como EEUU importa la mayor parte del petróleo de las zonas más cercanas. Oriente medio (parte de la OPEP) no se pueden quejar por las cuotas, a pesar del fracking les han seguido comprando petróleo. Saludos |

|

En respuesta a este mensaje publicado por Astrolabio

Entonces no hay peak oil, todo es una manipulación de los bancos de inversión. Hay petróleo a cascoporro y ellos decidieron en el pasado cuando tenía que subir y cuando tenía que bajar. Francamente, yo con esos datos que tu consideras falseados llegue a la conclusión de que la producción quedó estancada del 2004 al 2008 y por lo tanto subió el precio del petróleo (sintoma de cénit) y que posteriormente se recuperó gracias a la aportación de petróleos no convencionales (otro sintoma del cénit). Mis conclusiones están reflejadas en los post: Porqué ha bajado el precio del petróleo y Consecuencias del cenit del petróleo Saludos |

|

Muchas gracias por tu contundente aclaracion, voy a rizar el rizo, el consumo en Estados Unidos ha caido al ritmo de su actividad y eso confirma mis creencias..... nada ya decia que no me creia mucho lo que proponia, por lo que veo gracias al fracking estan salvando los muebles y son participes de la sobre oferta mundial, tambien observo que su principal proveedor es Canada, se ve que tienen motivaciones medioambientales.

|

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

El fracking ha servido a EEUU para disminuir su dependencia del exterior, pero a costa de aumentar su deuda a niveles insostenibles. LAs empresas de fracking no son rentables, pero a EEUU le conviene mantener la ilusión de que lo són y por eso ha impulsado todo un aparato publicitario para afectar el precio del petróleo a la baja y mejorar su margen de negociación con sus proveedores.

Eventualmente el costo lo asumirá el gobierno, si es que los bancos de inversión no vendieron, de nuevo, bonos basura a los inversionistas incautos. En el blog Crashil ya hay multiples post aportando información al respecto, incluyendo "la ilógica financiera" http://crashoil.blogspot.mx/2014/09/la-ilogica-financiera.html Estás completamente equivocado. Una cosa es que el peak oil sea real o no y una muy distinta es si los precios del mercado son una manera adecuada de medirlo. Los precios del mercado no son útiles a dicho fin, ya que le mercado no existe. Existe un oligopolio de bancos de inversión que manipulan los precios del petróleo y otras materias primas. Eventualmente la realidad se impone, pero a corto y mediano plazo pueden lograrlo. El precio se fija según las expectativas y por la diferencia entre oferta y demanda; controlando los medios se controlan las expectativas. Controlando los inventarios se controla la diferencia diaria entre oferta y demanda. Los articulos que anexé hablan de investigaciones del congreso de EEUU apuntando a la manipulación del mercado por Morgan Stanley, pero también Goldman Sachs y otros bancos están en el mismo juego. Por último, el peak oil es real, sólo hay que analizar los datos a largo plazo de declinación del petróleo barato y de cómo el sector energetico en eeuu representa una mayor parte de la economia y los empleos en eeuu. https://www.theguardian.com/environment/earth-insight/2013/dec/23/british-petroleum-geologist-peak-oil-break-economy-recession We need new production equal to a new Saudi Arabia every 3 to 4 years to maintain and grow supply... New discoveries have not matched consumption since 1986. We are drawing down on our reserves, even though reserves are apparently climbing every year. Reserves are growing due to better technology in old fields, raising the amount we can recover – but production is still falling at 4.1% p.a. [per annum]." "... a sustained decline in global conventional production appears probable before 2030 and there is significant risk of this beginning before 2020... on current evidence the inclusion of tight oil [shale oil] resources appears unlikely to significantly affect this conclusion, partly because the resource base appears relatively modest." "Greater reliance upon tight oil resources produced using hydraulic fracturing will exacerbate any rising trend in global average decline rates, since these wells have no plateau and decline extremely fast - for example, by 90% or more in the first 5 years." |

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por jose1024

En realidad tienes razón. Pero no debes fijarte en la contabilidad de los barriles de petróleo, sino en los estados financieros.

LAs empresas de fracking solo son viables con precios altos de petróleo, sobre todo porque la venta del mismo subsidiaba la producción del gas. ASí mismo las compañias recurrieron a diversos instrumentos financieros para obtener recursos que cubrieran el hueco entre sus gastos y sus ingresos. Coincidió con la fexibilización cuantitativa y la bajada de las tasas de interés, por lo que habia mucho dinero barato e inversionistas ávidos de rendimientos. Pero una vez dentro es como entrar a la primera guerra mundial, ya no podian salir a menos que sea con grandes pérdidas. Se juntaron el hambre con las ganas de comer. El gobierno de EEUU permitió la burbuja del fracking para fingir que su economia se recuperaba. Y cuando fue necesario, tumbaron los precios del petróleo para golpear a sus rivales geopoliticos, negociar con ventaja con sus proveedores y tener petróleo barato. Me arriesgaré a decir que el petróleo barato durará al menos hasta el final de la campaña presidencial de EEUU y que no subirán las tasas de interés : una subida delas tasas de interes aumentará la deuda pública y privada. |

|

En respuesta a este mensaje publicado por jose1024

El consumo de petróleo en USA bajó cuando el pecio del petroleo estaba alto, ahora que está el precio bajo esta subiendo, lleva tres años subiendo ligeramente, va recuperando la confianza. Efectivamente el fracking esta salvando los muebles del transporte con el vehículo particular a la cabeza, pero no solo en EEUU, en todo el mundo. Aquí en España están aumentando las matriculaciones gracias a la bajada del precio que produjo el fracking. Cuando sube el precio baja el consumo y las matriculaciones, cuando baja el precio del combustible, suben el consumo y las matriculaciones. En cuanto a las motivaciones mediambientales, ¿tu has visto que una sociedad de consumo tenga motivaciones medioambientales?. Yo al menos no. Así está el mundo, lleno de contaminación y de residuos. Y me refiero a las sociedades de consumo de todo el mundo, no solamente la americana. Saludos |

|

En respuesta a este mensaje publicado por Astrolabio

Por ahora el fracking está salvando los muebles del transporte en todo el mundo, solo en el futuro veremos si el fracking es rentable o no.

En esto no estoy de acuerdo, cualquier problema que haya en un mercado se va a reflejar sí o sí en el precio, y el agotamiento del petróleo ya está siendo un problema. Evidentemente habrá volatilidad con lo cual no siempre se mantendrán altos los precios. Las etapas altas del precio serán las que produzcan los periodos de recesión que traerán las bajadas del precio. Saludos |

|

Lo de Canada es una ironia por la arenas bituminosas y la delicada forma de explotacion, ya se que las motivaciones medioambientales no existen, no solo no existen en el sector energetico no existen en ningun sector, incluso en aquellos en los que parece que existe es que simplemente se esta mercantilizado.

|

Re: Coste de producción barril petróleo

|

En respuesta a este mensaje publicado por JotaEle

"En esto no estoy de acuerdo, cualquier problema que haya en un mercado se va a reflejar sí o sí en el precio,"

¿Cuáles son tus argumentos para sostener esa afirmación? Ya te di bastante información, a la cuál no haces referencia ni parece que hayas leido, donde se habla de manipulación de los precios del petróleo. http://www.economiahoy.mx/mercados-eAm-mexico/noticias/7438024/03/16/El-misterio-del-petroleo-perdido-desaparecieron-800000-barriles-de-crudo-al-dia-en-2015.html "La Agencia Internacional de la Energía asegura que en 2015 desaparecieron de media 800,000 barriles de petróleo al día, según su monitor de energía que recopila datos de oferta y demanda. No existe certeza sobre su paradero, aunque en un mercado en el que casi todos los grandes productores juegan al despiste y en el que países como China prefieren ocultar su demanda real de crudo, se puede intuir que existen ciertos datos que no son del todo ciertos. " Si es cierto que los barriles desaparecidos nunca han existido, "el precio del petróleo podría subir más de lo previsto y más deprisa de lo que se había creído", según explica David Pursell, director gerente del banco de inversión Tudor, Pickering, Holt and Co. http://wallstreetonparade.com/2016/01/did-wall-street-banks-create-the-oil-crash/ En 2011, MS, solamente en el "área Nueva York, Nueva Jersey, Connecticut, tenía arrendamientos de depósitos de petróleo con una capacidad total de 8.2 millones de barriles, que aumentaron a 9.1 millones en 2012, y luego disminuyeron a 7.7 en 2013". MS –supuestamente un banco de inversiones y no una empresa petrolera– "también tiene depósitos en Europa y Asia" y, según la Reserva Federal (la Fed), en 2012 tenía "arrendamientos operativos en más de 100 depósitos petroleros con 58 millones de barriles de capacidad de almacenamiento global" cuando el mundo entero produce 96.5 millones de barriles al día (hasta enero de 2016) y la legendaria "reserva estratégica de petróleo" de EU es de 695 millones Ante el estupor de los congresistas, en julio de 2013, el senador Sherrod Brown, presidente del Subcomité Bancario de Instituciones Financieras y Protección al Consumidor, develó que los megabancos de Wall Street “atesoraron cantidades sin precedente de crudo físico, metales y otras materias primas en el periodo que llevó al crash”. "El aumento del valor de la posición beneficiando es el objetivo o motivo del esquema manipulador. El manipulador puede perder dinero en sus operaciones físicas, pero el esquema es rentable, ya que las posiciones financieras son beneficiados por encima y más allá de las pérdidas físicas. " "Un punto fundamental necesaria para la comprensión de muchos de nuestros casos de manipulación es que los mercados de energía financieros y físicos están relacionados entre sí ... un manipulador puede utilizar las operaciones físicas (u otras transacciones de energía que afectan los precios físicos) para mover los precios de una manera que beneficie a su situación financiera global . Una forma útil de considerar la manipulación es que la transacción física es una "herramienta" que se utiliza para "hacer blanco"en un precio físico ... El propósito de usar la herramienta para apuntar un precio físico es para subir o bajar ese precio en una forma que aumentará el valor de una posición" http://es.panampost.com/editor/2016/02/05/cual-es-el-valor-real-en-el-precio-del-petroleo/ El “Precio Especulativo” La compra-venta del petróleo se realiza en dos mercados: la bolsa de intercambio mercantil de Nueva York (NYMEX) y en el ICE en Londres, donde cotiza la variedad de Brent. El ICE y NYMEX pertenecen a la banca y a las grandes petroleras, ambas de EEUU y el Reino Unido, donde realizan ganancias, gracias al turbulento entorno geopolítico. En 2001 el ICE fue comprada por un consorcio que incluye a British Petroleum (BP), Goldman Sachs y Morgan Stanley. Realizan la manipulación tanto al alza como a la baja mediante el uso de los Derivados Financieros. Por cada barril real de petróleo existen varios barriles en papel financiero especulativo (como los famosos ETF: Exchange Traded Funds), que no son entregados sino que son simples promesas de liquidación a futuro. El “Precio Económico” Este valor es muy trivial y que cualquiera puede inferir sabiendo la oferta y la demanda del mercado. La manipulación de inventarios, como sucedió cuando George Bush, el primer día de la guerra de Irak en 1991, desplomó en un simple amague de vaciar las Reservas Estratégicas de Petróleo (REP). En la década de los 80, Estados Unidos y Arabia Saudita eran aliados, lo que perpetró un descenso dramático en el precio que perjudicó a la Unión Soviética, sembrando la estagnación económica, factor determinante en el colapso del Imperio Soviético dependiente de los ingresos petroleros. El “Precio Financiero” Jalife explica que la industria petrolera mundial, en lo que se refiere solamente a la venta de crudo, fortaleció el dólar desde la segunda guerra mundial. El gradual cambio del petrodólar al petroeuro constituyó un golpe devastador al dólar. Rusia hizo un realineamiento del rublo con el euro (también se hizo una canasta de divisas incluyendo al oro). China subsidiaba una importante porción de la deuda de EE.UU., y percibió que las políticas fiscales estadounidenses han llevado a una caída del dólar. El “Precio Geopolítico” Jalife menciona que desde el 11 de septiembre de 2001 se vive una coyuntura similar a la década de los 70, cuando el precio se disparo de $2 a $39. Esto debido a eventos caóticos o desestabilizadores en los países productores que afectaron su producción, distribución y transporte (cierre del Estrecho de Ormuz en el Golfo Pérsico, o del canal de Suez entre el mar rojo y el mediterráneo, etc.). El “Precio Desinformativo” En 1998, Laherre-Campbell escribió: “El petróleo ya llegó a su fase de agotamiento extractivo”. Este informe provocó tres años más tarde la invasión ilegal a Irak con el propósito avieso de capturar sus riquísimos yacimientos. Los economistas señalan que el mundo contiene enormes reductos de petróleo no convencional, que solo son atractivos de extraer a precios altos. https://www.gpo.gov/fdsys/pkg/CHRG-113shrg82568/html/CHRG-113shrg82568.htm EXAMINING FINANCIAL HOLDING COMPANIES: SHOULD BANKS CONTROL POWER PLANTS, WAREHOUSES, AND OIL REFINERIES? HEARING before the SUBCOMMITTEE ON FINANCIAL INSTITUTIONS AND CONSUMER PROTECTION of the COMMITTEE ON BANKING,HOUSING,AND URBAN AFFAIRS UNITED STATES SENATE http://www.hsgac.senate.gov/subcommittees/investigations/hearings/wall-street-bank-involvement-with-physical-commodities-day-one Wall Street Bank Involvement With Physical Commodities (Day One) After a two-year bipartisan investigation, the subcommittee held hearings examining the extent to which banks and their holding companies own physical commodities like oil, natural gas, aluminum and other industrial metals, as well as own or control businesses like power plants, oil and gas pipelines, and commodity warehouses. |

|

Desde luego la manipulación de los mercados es un hecho. Ahí está el escandalo de manipulación de la tasa LIBOR o la misma emisión de moneda de las QE americanas y europeas.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

En respuesta a este mensaje publicado por Astrolabio

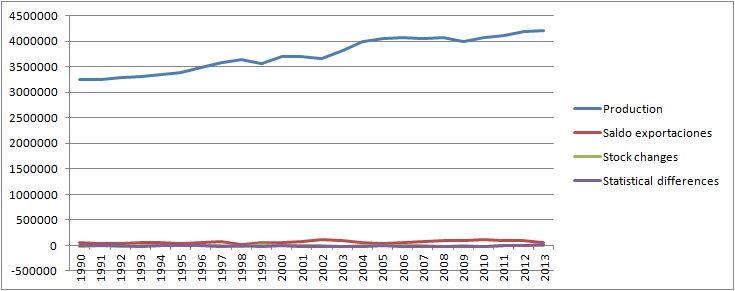

Mis argumentos están los los enlaces a los post que te puse más arriba. El precio lo manipula quien puede, la OPEP lleva manipulando el precio desde que se creo, pero claro, son productores y SI pueden manipular las cuotas y por lo tanto reflejarse en el precio. Comprando y guardando petróleo solo se puede arañar el mercado. Si te fijas en la gráfica 1 del post Consecuencias del cenit del petróleo, el precio es bastante estable e uniforme, solo está afectado por causas geopolíticas, la primera y la segunda crisis del petróleo y más tarde el estancamiento de la producción en el 2004. No te preocupes por los 800.000 barriles esos, la publicación de los datos de la AIE tiene un retraso de tres años, e incluso durante varios años más sigue actualizando los datos. Seguro que en varios años quedan cuadrados esos datos en su balance según avancen las indagaciones. Hay tres formas de distraer petróleo en el balance de la AIE. Petróleo en tránsito, petróleo que se ha exportado pero no importado, petroleo en las existencias de los paises y por último la AIE tiene un valor para cuadrar diferencias inexplicables. La siguiente gráfica tienes una representación de la producción de petróleo y estos tres valores:  Como podrás observar, todos estos datos son mínimos si los comparamos con la producción, la capacidad de especular con el petróleo no es muy grande; una guerra en un país productor o una decisión de la OPEP pueden influir mil veces más que los bancos de inversión. Saludos |

|

Hola a todos.

Ya sé que este es un tema muy controvertido, y ya hemos podido leer el posicionamiento de más de un forero en este tema. Realmente decía esto porque uno de los comentaristas que más aportan a este foro Alb, al cual agradezco de antemano todas sus aportaciones pues para mí son muy valiosas (que cada cual las valore como mejor le parezca), afirmaba que la TRE no tiene absolutamente ninguna importancia. Realmente, y aun afirmando que considero sus aportaciones de lo más interesantes, semejante afirmación me parece que es la mayor chorrada que se le ha podido escapar a lo largo de todos estos años. No tiene nada más que mirar el entorno real, lo que tiene a su alrededor para valorar si la TR (me abstengo de hablar siquiera de energía, pues la Tasa de Retorno está en absolutamente todo lo que un ser vivo hace a lo largo de todos y cada uno de los momentos de su vida). A pocos documentales sobre la naturaleza que uno vea, uno comprueba que absolutamente cualquier depredador valora mucho la relación esfuerzo/recompensa a la hora de procurarse alimento: un guepardo no se lanzará hacia un antílope a menos que esté a una distancia suficientemente escasa, pues si no, su presa se escapará y él habrá gastado una valiosa energía. Así, un guepardo ha de aprender desde pequeño (cuando aún su madre le facilita el alimento) cuál es esa distancia en la que puede tener éxito o no: siendo adulto, es decir, sin ayuda externa, una serie consecutiva de errores le llevaría inexorablemente a un desgaste de su capacidad de caza y consecuentemente a la muerte. Si lo queremos ver en otro campo, el de las inversiones (aquí podemos ver a muchos “guepardos muertos”), tenemos que uno puede invertir un porcentaje x de su capital y recobrar por él x+y o x-y. Si lo que consigue es x-y, le van mal las cosas, pero si continúa haciendo malas inversiones y perdiendo parte de su capital cada vez, inexorablemente acabará en bancarrota, no hay que ser un premio nobel de economía para deducir esto ¿no? Aquí la lista: 1. LEHMAN BROTHERS HOLDINGS 691.000 millones de dólares 2. WASHINGTON MUTUAL 327.900 millones de dólares 3. WORLDCOM 103.900 millones de dólares 4. GENERAL MOTORS 91.000 millones de dólares 5. ENRON 65.500 millones de dólares Estos son los casos con números muy gordos, pero si queremos podemos irnos a estos casos, casos de situaciones con más gastos que ingresos:   En estos casos estamos viendo que valoramos lo mismo (energía para cazar/energía suministrada por la carne de la presa) (dinero invertido/dinero recobrado). Cuando hablamos de TRE de una fuente energética (llámese carbón/petróleo/gas/algas o lo que queramos) valoramos sólo la energía invertida y la conseguida: por mucha energía que podamos conseguir, si invertimos más de la lograda, vamos a la quiebra energética; por muchos antílopes que un guepardo vea a 200 metros de ella, por mucho que corra a por ellos, se acabará muriendo de hambre pues se le escaparán todos ellos. Ante esta situación van los “listos” de turno y mezclan energía y dólares, como si fuesen valores intercambiables a la hora de analizar la TRE de una fuente energética, y se quedan tan anchos: https://www.crisisenergetica.org/article.php?query=eroei&story=20051015104501678 “Hoy, estas mismas tonterías son maquilladas con números en un análisis llamado EROEI (Energy Return On Energy Invested). Según esta teoría nunca puede tener sentido quemar dos unidades de energía para extraer una unidad. Los defensores del EROEI conceden, por ejemplo, que el mundo para varios siglos de petróleo de baja calidad en esquistos y arenas bituminosas, pero también pueden provar que es irrelevante. Argumentan que lleva más energía cocer este tipo de petróleo para sacarle los desechos que la que se puede obtener al final con el crudo recuperado. Y un EROEI negativo sólo puede significar una quiebra energética. Así que cuanta más inversión se haga en semejante tipo de energía, con más rapidez las cosas se paralizarán. Los cálculos del EROEI están arrojando basura al debate público sobre la energía.” (error ortográfico en el original) - - - - - - - - - - - - - - - - - Todos sabéis que lo que personalmente más aprecio es la educación y los valores fundamentales y entre estos valores se encuentra el de la humildad y el reconocer nuestros propios errores. Es evidente que uno puede no darse cuenta de un error cometido, pero es peor el no querer darse cuenta de un error, o aún peor, saber que está uno errando y no apearse en ningún momento del burro. De todos modos, eso es una opción totalmente personal y como opción se respeta, pero es nuestra opción el no aceptar semejante barbaridad.

Regla de oro:

trata a los demás como querrías que te trataran a ti

|

|

Buen apunte sobre la TRE Bihor, enhorabuena. El nicho ecológico es ocupado por la especie con mejor TRE.

Se puede pensar esto para explicar la desaparición del hombre de Neanderthal. Los Neanderthal atacaban a sus presas prácticamente cuerpo a cuerpo, utilizando picas, mas que lanzas. En cambio los Cromañón utilizaban, a parte de trampas, auténticas lanzas con propulsor para atacar a las mismas presas desde mas lejos y por tanto de forma mas segura. El balance entre la energía conseguida y los gastos a cubrir, incuyendo heridas, magulladuras y huesos rotos, fue mejor para Cromañón. Pero en el panorama energético, no existe tal competencia y la disminución de la TRE solo es "compensada" por una degeneración y marasmo progresivo del sistema.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

«

Volver a Foro Crashoil

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |