CRASH 2019

1234567

... 14

1234567

... 14

|

Este mensaje fue actualizado el .

PG&E solicita protección por bancarrota con una deuda de $50 mil millones

En lo que se espera que sea una de las bancarrotas más complicadas en la memoria reciente, gracias a la participación de los reguladores estatales y federales indignados, los accionistas activistas, los tenedores de bonos preocupados y las víctimas enojadas por el fuego, PG&E se declaró oficialmente en bancarrota. The Wall Street Journal informó que, como lo hicimos en la vista previa de la noche anterior, la empresa de servicios públicos con problemas que atiende a 16 millones de clientes de California se declaró en quiebra el martes temprano y reclamó una deuda de más de $ 50 mil millones. Frente a lo que algunos analistas estiman que podrían ser unos $ 27 mil millones en multas relacionadas con el papel del mal funcionamiento del equipo en la causa de incendios forestales, se espera que el proceso de quiebra sea un desastre prolongado a medida que los reguladores estatales y federales intenten encontrar el mejor plan para mantener las responsabilidades de la mayor empresa de utilidad pública. Cuando todo esté dicho y hecho, se espera que el resultado tenga amplias implicaciones para los clientes de servicios públicos, las víctimas de incendios, los accionistas y los proveedores de energía al por mayor. En la presentación, la empresa de servicios públicos reveló que enfrenta unas 750 quejas en nombre de 5,600 víctimas de incendios, con un pasivo relacionado con incendios que asciende a unos $ 30 mil millones. La última semana, PG&E se vio obligada a participar en el incendio de 2017 en Tubbs que atravesó la región vinícola del estado. Sus equipos se vieron implicados en otros 18 incendios forestales que quemaron casi 200,000 acres, destruyeron 3,256 edificios y viviendas y mataron a 22 personas durante la temporada 2017 de incendios forestales. Y los investigadores aún están trabajando para averiguar si el equipo de PG&E desempeñó un papel en el inicio del incendio Camp Fire en noviembre, en el que murieron 86 personas, lo que lo convirtió en el incendio más mortal en la historia del estado. Las acciones de la compañía se dispararon ante la noticia de que sería liberado de la responsabilidad en el incendio de Tubbs, que redujo sus pasivos potenciales hasta en $ 11 mil millones. Si bien es cierto que las empresas de servicios públicos rara vez se declaran en bancarrota debido a las garantías estatales, la ley de California permite que las empresas de servicios públicos sean responsables de los incendios causados por sus equipos, incluso si la empresa no fue negligente. Anteriormente, PG&E se declaró en bancarrota en 2001 gracias a la crisis energética de California. Una cosa está clara: la bancarrota es una mala noticia para los californianos, quienes podrían enfrentar incrementos de dos dígitos en sus facturas de energía a pesar de que ya están pagando algunas de las tasas más altas del país. La bancarrota también podría ser problemática para los proveedores de energía al por mayor como NextEra y Consolidated Edison, ya que se espera que PG&E intente renegociar los contratos para comprar energía eólica y solar después de cancelar unos $ 34.5 mil millones en contratos de larga duración. "Podría tener un efecto dominó en toda la industria eléctrica, no solo con respecto a los contratos existentes", dijo Luckey McDowell, socio del grupo de reestructuración de Baker Botts. "Podría tener un efecto escalofriante con respecto a las nuevas inversiones". Al declararse en bancarrota, PG&E se convierte no solo en un 'ángel caído', un término que se usa para describir a las empresas que quiebran poco después de perder su calificación de grado de inversión, sino en un 'ángel en bancarrota', un término acuñado por BofA que indica que una empresa pasó de la inversión Grado a bancarrota en el lapso de un año. PG&E también se une a Lehman Brothers,Enron y MF Global. Antes de presentar la solicitud, PG&E rechazó dos ofertas de financiamiento rivales, una dirigida por Elliott Management Corp. y la otra dirigida por Citadel, que buscaban ayudar a la compañía a evitar una declaración de bancarrota. Pero ahora que se ha lanzado el dado, es difícil decir dónde se llevará el proceso de PG&E al proceso. "Hay algunos casos de bancarrota que terminan muy rápidamente", dijo Melissa Jacoby, profesora de derecho en la Universidad de Carolina del Norte en Chapel Hill. "Este no es uno de esos casos". Algunos funcionarios estatales han reflexionado públicamente sobre un plan patrocinado por el estado para dividir la empresa de servicios públicos, la más grande del país. En un momento dado, los legisladores consideraron un plan para ayudar a PG&E a pasar las responsabilidades relacionadas con el fuego a sus clientes, pero la renuencia a ser vista como un rescate de la empresa pública finalmente mató ese plan y llevó a que PG&E intentara, y fracasara, llamar a engaño a los legisladores . La compañía está programada para contratar al especialista en reestructuración James Mesterharm como su director de reestructuración para ayudar a la compañía a navegar por los procedimientos de quiebra.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

GM detiene producción en Michigan debido a escasez de gas natural: informe

General Motors Co. detendrá la producción en 15 plantas de fabricación en Michigan, informó Automotive News el miércoles por la noche, en medio de un frío récord después de que un incendio en una estación de servicio público haya limitado el suministro de gas natural en el estado. Consumers Energy Co. dijo que Ford Motor Co. y Fiat Chrysler Automobiles, las plantas acordaron voluntariamente reducir las operaciones para reducir el consumo de gas hasta el viernes. Se produjo un incendio el miércoles en una estación de compresores de gas natural, y el flujo de gas de la estación se suspendió mientras las autoridades evalúan los daños. También se pidió a los clientes residenciales de gas en Michigan que redujeran el consumo de gas y que mantuvieran los termostatos a 65 grados (18ºC) o menos, informó el Detroit Business de Crain. Michigan y otros estados del medio oeste han sido afectados por temperaturas bajo cero que se espera que duren al menos otro día.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Europa lanza la alternativa de SWIFT para financiar a Irán en un curso de colisión con Trump.

En un movimiento que seguramente desatará la furia de la administración de Trump, la Unión Europea ha anunciado que ha establecido un canal de transacciones con Irán para evitar las sanciones estadounidenses. El lanzamiento de INSTEX, o "Instrumento de Apoyo a los Intercambios Comerciales", por parte de Francia, Alemania y el Reino Unido permitirá el comercio no monetario con Irán y se describe como un mecanismo que facilita solo las transacciones relacionadas con productos humanitarios, incluidos alimentos, medicinas y equipo médico. Anticipado por mucho tiempo, el anuncio de la UE del jueves marca la acción más concreta que Europa ha tomado para frustrar las sanciones de Washington después de la retirada de Estados Unidos del acuerdo nuclear de 2015 en mayo pasado, y después de que SWIFT cediera a la presión de EE. UU. Europa espera que el mecanismo actúe como un medio legal para evitar que Teherán abandone el JCPOA(acuerdo nuclear con Irán), que prometió alivio de sanciones en caso de que el país detenga la investigación y el desarrollo de las armas nucleares. Se espera que INSTEX reciba el respaldo formal de los 28 miembros de la UE, que apunta a alentar a las reticentes compañías farmacéuticas y agrícolas a reunirse con Teherán después de que muchos dejaron de hacer negocios en Irán por temor al bloqueo económico de EE. UU. Los iraníes dieron la bienvenida al nuevo mecanismo: "Es un primer paso dado por la parte europea (...) Esperamos que abarque todos los bienes y artículos", dijo el vicepresidente iraní, Abbas Araqchi, a la televisión estatal, haciendo referencia a las promesas de la UE de cumplir su fin. El acuerdo nuclear. Según se informa, INSTEX tendrá su sede en París y estará a cargo de un consejo de supervisión presidido por el Reino Unido y administrado por un experto bancario alemán, y se ha descrito en los medios europeos como "ampliables", lo que probablemente provocará una reacción de los Estados Unidos. especialmente después de que Washington pudo presionar al servicio de mensajería financiera SWIFT con sede en Bélgica para cortar el acceso de los bancos iraníes. El ministro de Relaciones Exteriores alemán, Heiko Maas, citó los "intereses estratégicos y de seguridad" de la UE durante una conferencia de prensa en Bruselas: "Hemos estado buscando formas de obtener este acuerdo porque estamos firmemente convencidos de que sirve a nuestros intereses de seguridad estratégica en Europa". Luego describió sin rodeos: "No queremos que Irán salga de este acuerdo y vuelva al enriquecimiento de uranio. Esto tiene que ver con nuestros intereses de seguridad en Europa". Técnicamente, las sanciones estadounidenses permiten un limitado comercio humanitario y bienes limitados; sin embargo, la campaña de "presión máxima" de la Casa Blanca sobre Irán todavía ha asustado a gigantes europeos como Seimens, Maersk, Total, Daimler, Peugeot, Renault y otros. El secretario de Estado Mike Pompeo advirtió previamente sobre un "castigo rápido" para los países que hacen negocios con Irán, por lo que INSTEX se considera un primer pequeño paso hacia una mayor independencia económica europea y para calmar las críticas iraníes centradas en ver que la "dominación del dólar" alimenta la debilidad europea Para seguir a través de las estipulaciones JCPOA. Pero, ¿es el mecanismo de intercambio financiero demasiado poco demasiado tarde? Un prominente analista político y académico iraní, Mohammad Ali Shabani, dijo a Al Jazeera: "Si [el mecanismo] se limitará permanentemente al comercio exclusivamente humanitario, será evidente que Europa no habrá cumplido hasta el final del acuerdo con Irán ", dijo a Al Jazeera. Y otro, Foad Izadi, profesor de la Universidad de Teherán, se hizo eco de lo que es un sentimiento común entre los líderes de Irán: "No creo que la UE esté dispuesta o capaz de hacer frente a la amenaza de Trump", y continuó: "La UE no está tomando en serio el acuerdo nuclear y no está tomando ninguna medida para demostrarle a Irán lo contrario ... La gente se está quedando sin paciencia ".

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Putin aprueba el inicio del desarrollo de un misil supersónico de medio alcance tras la retirada de EE.UU. del tratado INF

El presidente de Rusia ha aseverado este sábado que en respuesta a la retirada de EE.UU. del Tratado sobre Misiles de Alcance Medio y Corto Moscú también suspende sus obligaciones en el marco del acuerdo. Putin aprueba el inicio del desarrollo de un misil supersónico de medio alcance tras la retirada de EE.UU. del tratado INF El presidente de Rusia, Vladímir Putin, ha aseverado este sábado que en respuesta a la retirada de EE.UU. del Tratado sobre Misiles de Alcance Medio y Corto (INF, por sus siglas en inglés) Moscú también suspende sus obligaciones en el marco del acuerdo. Desde el 2 de febrero, EE.UU. suspende sus obligaciones en el marco del Tratado sobre Misiles de Alcance Medio y Corto (INF, por sus siglas en inglés) y comienza el proceso de retirada de este acuerdo, que se completará en 6 meses, "a menos que Rusia vuelva a cumplir con sus normas y destruya todos los misiles, lanzadores y equipos asociados que lo están violando", reza el comunicado del presidente de EE.UU., Donald Trump, que fue divulgado este 1 de febrero. .............. .....................calentito.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

119.000 millones de euros en pérdidas en los últimos 3 meses para el mayor fondo de pensiones del mundo perteneciente al gobierno de Japón. El problema que se nos viene encima.

.............. En resumen, el problema de muchos de los principales fondos de pensiones mundiales, tanto públicos como privados, es que sus activos no crecen tan rápido como sus pasivos. Uno podría pensar que un crecimiento del 2.7% es suficiente, pero no lo es. En Estados Unidos, por ejemplo, sería necesaria una tasa de interés de crecimiento del 16% de estas empresas, pero sólo están creciendo a un ritmo del 1.5%. Ahora mismo los fondos de pensiones privadas de EE.UU. sólo tienen el 82% de los fondos necesarios para cumplir con sus obligaciones contractuales, es decir, un déficit de 3 billones de dólares (trillones en inglés) y se cree que 1 de cada 4 empresas podría quebrar. ..........

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

El Banco Mundial insta al nuevo gobierno libanés a reformar el sector eléctrico.

En noviembre, el parlamento tuvo que aprobar más de $ 400 millones en gastos extrapresupuestarios en combustible para evitar apagones, sumándose a la espiral de la deuda del Líbano. BEIRUT, 1 de febrero : El nuevo gobierno de Líbano debería dar prioridad a la reforma de la electricidad después de haber pasado meses discutiendo sobre la composición del gabinete, dijeron el viernes funcionarios del Banco Mundial y de Estados Unidos, buscando tratar los apagones diarios y los costos masivos para el estado. El gobierno finalmente se formó el jueves por la noche y el primer ministro, Saad al-Hariri, dijo que el Líbano necesita "reformas audaces". Ha sufrido años de bajo crecimiento y tiene una de las deudas públicas más grandes del mundo en comparación con el tamaño de su economía. Los fondos extranjeros han prometido invertir miles de millones de dólares en la débil infraestructura del Líbano para ayudar a que su economía se mueva, pero no liberarán la mayor parte del dinero sin pasos para reducir el déficit. El gobierno de Hariri debe priorizar las reformas a las que se comprometió el Líbano en una conferencia en París el año pasado, donde los donantes prometieron apoyo, dijo Philippe Lazzarini, coordinador residente de Estados Unidos en el Líbano. "Avanzar en la lucha contra la corrupción y reformar el sector eléctrico será esencial para restablecer la confianza, revitalizar la economía y promover el crecimiento, la estabilidad y el empleo a largo plazo", agregó. El presidente francés, Emmanuel Macron, dijo el jueves que Francia "acompañará al Líbano en el camino de las reformas económicas y sociales", especialmente a través de la implementación del programa de inversiones acordado en la conferencia de París. Saroj Kumar Jha, director regional del Banco Mundial para el Líbano, Irak, Siria, Jordania e Irán, dijo que la electricidad era "el área en la que queremos avanzar muy rápidamente", y que el banco aportará fondos en condiciones favorables para ayudar a las reformas. Las centrales eléctricas de Líbano utilizan combustible pesado costoso, y la empresa estatal de servicios públicos Electricite du Liban (EDL) no puede permitirse proporcionar electricidad las 24 horas, lo que hace que los consumidores dependan de generadores privados costosos. En noviembre, el parlamento tuvo que aprobar más de $ 400 millones en gastos extrapresupuestarios en combustible para evitar apagones, sumándose a la espiral de la deuda del Líbano. Promesas de inversión Los problemas del sector disuaden a los inversionistas y crean una "tremenda presión fiscal sobre el gobierno", que ahorra grandes sumas en el subsidio del poder provisto por el estado, dijo Jha. "Recomendaría encarecidamente que prioricen el compromiso del sector energético", agregó, y dijo que creía que había consenso al respecto dentro del nuevo gobierno de coalición. Sin embargo, el analista principal de mercados emergentes de Londres, Capital Markets, Jason Tuvey, dijo que era escéptico de que el nuevo gobierno podría promulgar reformas importantes para liberar la ayuda prometida. "No está claro si realmente pueden ponerse de acuerdo sobre estas medidas, por lo que habrá alguna ayuda que continuará bajo control", dijo. Jha quiere que el Líbano siga adelante con un plan para "corporatizar" la empresa de energía estatal EDL y para recortar los subsidios estatales de energía, mientras proporciona una red de seguridad a los consumidores más pobres. El gobierno también debe garantizar que pueda atraer inversionistas para el proceso de cambio de combustible pesado a gas más barato, y trabajar en su transmisión y distribución de crujidos, dijo Jha. El Líbano espera desarrollar sus propias reservas de gas y está explorando la costa, pero mientras tanto quiere usar gas natural licuado importado para alimentar nuevas plantas de energía y ha emitido una licitación para instalaciones de importación temporal. En la conferencia de inversión de París, el último gobierno de Hariri propuso dos proyectos de energía independientes, cada uno con una capacidad de 500-600 megavatios y que requieren una inversión de aproximadamente $ 600 millones. ............ ....................como dice Chomsky el sistema está diseñado para quebrar, pero del lado de los mas desfavorecidos.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Las tarifas del transporte marítimo bajan: ¿solo un golpe o el fin de la globalización? por John Rubino

El Baltic Dry Index representa el costo de alquilar un barco de contenedores transoceanico para trasladar mercancías, por ejemplo, de las fábricas chinas al Puerto de Los Ángeles. Cuantas más cosas se fabrican y venden, mayor es la demanda de dichos barcos y, por lo tanto, mayor es el precio para alquilar uno. Y viceversa. Este es definitivamente uno de los tiempos viceversa. Después de alcanzar niveles robustos a mediados de 2018, el Baltic Dry Index se ha reducido en cerca de dos tercios. ![[ZeroHedge]](http://foro-crashoil.109.s1.nabble.com/file/n50276/2019-02-09_8-08-26.jpg) Comenta ZeroHedge sobre la gráfica anterior: "Somos muy conscientes de la estacionalidad en los mercados de envío globales, pero incluso ajustándonos a eso, este es el peor colapso en las tarifas de envío desde 2012 (lo que llevó a Bernanke a desatar la Operación Twist y QE3) ..." Aquí hay un breve artículo sobre el tema del Wall Street Journal de hoy: ................. Las tasas de flete en caída libre causan problemas de envío Los propietarios de buques de productos secos a granel se enfrentan a un largo período de incertidumbre debido a que los precios al contado colapsan y los envíos a China se reducen. Una economía global en desaceleración, unida a la débil demanda de China durante el Año Nuevo Lunar y de Brasil después del desastre del mineral de hierro de la empresa Vale SA, está arrastrando las tarifas de envío a mínimos históricos, y pocos en la industria esperan que las cosas mejoren pronto. Los corredores en Singapur y Londres dijeron que los buques de capesize, los barcos más grandes que mueven productos a granel como mineral de hierro, carbón y aluminio, fueron fletados en el mercado al contado por tan solo $ 8,200 por día el jueves, un descenso de $ 500 desde el miércoles. Los costos de equilibrio para los transportistas pueden llegar a $ 15,000 por día, y las tasas diarias en el mercado de capitalización superaron los $ 20,000 el año pasado. "Todos están buscando un catalizador para impulsar el mercado, pero no está ahí", dijo un corredor de Singapur. El Baltic Dry Index, que rastrea el costo de mover productos a granel y se considera un indicador líder del comercio mundial, ha caído más del 50% desde principios de año. El largo feriado del Año Nuevo Lunar a principios de febrero es uno de los períodos más lentos en el comercio de productos básicos, ya que las fábricas en China, el mayor importador mundial de materias primas, cerraron. Pero los ejecutivos de los barcos dicen que el negocio de carga a granel por vía marítima está sufriendo más ampliamente la demanda más baja en dos años, mientras que la lucha comercial de China con los EE. UU. está haciendo que el mercado sea más volátil. "Una larga desaceleración en la economía china afectará la demanda de productos básicos y hará que las tarifas de envío sean mucho más bajas", dijo el analista de la industria de Bloomberg Intelligence, Rahul Kapoor. El desastre del mineral de hierro de Vale en Brasil en enero, en el que estalló una represa minera, desencadenando una inundación que mató al menos a 150 personas y dejó cerca de 200 desaparecidos y posiblemente muertos, creó una nueva fuente de incertidumbre. Vale ha suspendido la producción en varios sitios, eliminando 40 millones de toneladas de producción anual, o el 11% de la producción total de la minera gigante en 2017. La reducción de las embarcaciones podría afectar a los propietarios de graneles secos, incluidos China Cosco Bulk Shipping Co. Ltd, el Golden Ocean Group de Noruega y la Diana Shipping Inc. de Grecia. "El vacío de Vale estará cubierto en gran medida por los envíos de mineral de hierro desde Australia", dijo el corredor de Singapur, "pero Brasil generalmente tiene tarifas de transporte más altas, por lo que no hay buenas noticias". China ha reanudado la importación de soja de los EE. UU., Una señal de progreso en las conversaciones entre Washington y Pekín. Pero las 540,000 toneladas métricas de envíos de los EE. UU. En enero fueron menos de la mitad del promedio mensual del año pasado. "Si usted es un productor masivo, ya no puede depender únicamente de China para ganar dinero, y eso es un cambio sísmico", dijo un corredor de Londres. ....................... Así que hay algunas cosas específicas, posiblemente temporales, que están sucediendo aquí. La guerra comercial entre Estados Unidos y China está desacelerando los envíos entre esos países, mientras que el desastre de una mina de mineral de hierro en Brasil está reduciendo los envíos de ese producto por el momento. Suponiendo que la guerra comercial termine y que la mina brasileña de Vale se recupere, es razonable ver esto como la parte inferior de las tarifas de envío, un pronóstico que los remitentes necesitan para duplicar los precios actuales solo para equilibrar; fervientemente, esperan que sea cierto. Pero también hay fuerzas más amplias en el trabajo. La guerra comercial no es solo una pieza de teatro político para los Estados Unidos. Realmente necesitamos que las fábricas vuelvan a casa si queremos evitar una revolución populista y / o socialista. Y, en cualquier caso, la tecnología de fabricación de la próxima generación, como las impresoras 3D, acercará la producción a los usuarios finales, reduciendo la necesidad de al menos algunos de los envíos actuales. Es posible, en otras palabras, que toda la Edad de la globalización de la cadena de suministro de libre comercio / capital móvil / mano de obra barata / larga, con el supuesto de una demanda ilimitada de los países ricos y abundante energía barata para el transporte fue solo un artefacto de un momento muy específico . Era tan barato y fácil mover las cosas alrededor de la construcción de juguetes o televisores donde la mano de obra era más barata y enviarlos a donde residía el dinero tenía sentido financiero. Puede que no sea una situación permanente, y si no lo es, esos barcos gigantes no serán el único capital varada que hay.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Curiosamente nadie habló de esos niveles robustos de 2018 en el hilo de crash 2018...

La noche es oscura y alberga horrores.

|

...hay que darle tiempo al tiempo; parece que no era tan robusto.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Nick Cunningham-Washington apunta contra la OPEP

La legislación dirigida a la OPEP está ganando fuerza repentinamente en el Congreso de los EE. UU., provocando alarmas en el cartel. El jueves, el Comité Judicial de la Cámara aprobó un proyecto de ley que permitiría al Departamento de Justicia de los Estados Unidos demandar a los miembros de la OPEP por manipular el mercado petrolero. El llamado proyecto de ley “NOPEC” eliminaría la inmunidad soberana y expondría a los países miembros a la regulación antimonopolio. El proyecto de ley ha aparecido en el pasado en administraciones anteriores. Pero los presidentes anteriores de ambos partidos políticos se han opuesto a tomar medidas punitivas, por temor a dañar la relación entre Estados Unidos y Arabia Saudita. Los tiempos han cambiado. El presidente Trump ha publicado repetidamente tweets enojados sobre la OPEP, culpándolos por los altos precios de la gasolina. Eso llevó a un impulso revivido por la legislación de NOPEC. El asesinato del periodista saudita Jamal Khashoggi también puede haber sido un punto de inflexión, ya que ha borrado mucha buena voluntad para Arabia Saudita en Washington. En teoría, los miembros de la OPEP podrían enfrentar la confiscación de sus activos en los Estados Unidos. Saudi Aramco, por ejemplo, controla Motiva Enterprises, que posee la refinería de petróleo más grande del país en Port Arthur, Texas. Según el Financial Times, la posibilidad de que el proyecto de ley de NOPEC se convierta en ley ha hecho sonar las alarmas no solo para la OPEP, sino también para las compañías petroleras internacionales que temen represalias en el extranjero. Compañías como ExxonMobil y BP tienen grandes participaciones en proyectos en lugares como Nigeria e Irak. Estos países miembros de la OPEP podrían tomar represalias si enfrentan una acción punitiva del gobierno de los Estados Unidos. El FT informa que las grandes petroleras, junto con el American Petroleum Institute y la Cámara de Comercio de los Estados Unidos, están presionando contra la legislación de NOPEC. Los analistas especulan que Qatar salió de la OPEP en 2018 no solo por su rivalidad con Arabia Saudita, sino también porque tiene intereses importantes en los EE. UU. Y no quiere enfrentar una acción antimonopolio. Qatar Petroleum, junto con ExxonMobil, acaba de dar la decisión final de inversión para el proyecto de LNG Golden Pass de $ 10 mil millones en Texas. Entonces, ¿cuáles son las probabilidades de aprobación para la factura de NOPEC? Joe McMonigle, analista senior de política energética de Hedgeye, dijo a Reuters que los bajos precios del petróleo han eliminado parte de la urgencia. "No veo ningún tipo de marejada", dijo McMonigle. Sin embargo, la toma de la Cámara de Representantes de los Estados Unidos por parte de los demócratas dio impulso al proyecto de ley. Uno de los primeros actos del nuevo panel judicial de la Cámara de Representantes fue adoptar la legislación, que se aprobó rápidamente el 7 de febrero. Ahora es posible una votación completa de la Cámara de Representantes. De hecho, de repente hay bastante apoyo bipartidista para el proyecto de ley, lo que lo hace más cerca de convertirse en ley que en cualquier otro momento de la historia. El senador Chuck Grassley, un republicano, ha propuesto un proyecto de ley complementario en el Senado. "El cártel petrolero y sus países miembros deben saber que estamos comprometidos a detener su comportamiento anticompetitivo", dijo Grassley. A lo largo del pasillo, la senadora Amy Klobuchar de Minnesota, que también representa a un estado con importantes intereses en cuanto al etanol, se manifestó a favor del proyecto de ley. "Dada la conocida postura hostil del presidente Trump hacia la OPEP, ahora parece una muy buena posibilidad de que se apruebe el proyecto de ley", dijo Bjarne Schieldrop, analista jefe de productos básicos de SEB, en un comunicado. "La perspectiva de una aprobación de la legislación de NOPEC ha agregado una presión bajista al crudo Brent". Todavía es muy temprano para decir con certeza, pero si la legislación de NOPEC se convirtiera en ley, en teoría podría hacer mucho más difícil para la OPEP establecer límites de producción con el objetivo de alcanzar ciertos objetivos de precios. También podría poner en peligro la formalización de la alianza OPEP / no OPEP con Rusia, el llamado acuerdo OPEC +. La OPEP y el grupo no perteneciente a la OPEP liderado por Moscú están negociando actualmente una entidad de este tipo. Aún así, los países podrían aumentar individualmente y disminuir la producción. O, más específicamente, Arabia Saudita, el único país que puede realizar cambios masivos en los niveles de producción, aún podría adaptar la producción para cumplir los objetivos estratégicos. Pero no podría llamar a otros países para que contribuyan. "La legislación de NOPEC podría poner fin a los recortes de producción tácticos y cooperativos y aumentos organizados por la OPEP", dijo Schieldrop. "Probablemente no obstaculizará a Arabia Saudita mover la producción hacia arriba y hacia abajo por su cuenta para abordar giros tácticos y desequilibrios en el mercado global de petróleo". Otros ven un impacto más significativo. "Estamos a solo un tweet de que NOPEC se convierta en ley", dijo Bob McNally de Rapidan Energy Group al FT. McNally dijo que la legislación podría llevar a una mayor volatilidad y precios más bajos si la OPEP no pudiera restringir el suministro. "Después de una buena dosis de NOPEC, si tuviera éxito, terminaríamos rogándoles que se reunieran, volvieran a los negocios y comenzaran a controlar el suministro", agregó. Tal vez. Pero fuera de las propias compañías petroleras, no hay una circunscripción masiva en los Estados Unidos para la OPEP. El cartel no es exactamente popular en los Estados Unidos. Además, si la legislación de NOPEC se convirtiera en ley y rebajara los precios del petróleo, Trump podría reclamar crédito y millones de automovilistas estadounidenses probablemente estarían agradecidos. Parece improbable que haya un precio político que pagar en los Estados Unidos por los precios más bajos del petróleo y una represión contra la OPEP, incluso si las compañías petroleras estadounidenses enfrentaran represalias. Nadie va a derramar una lágrima por ExxonMobil si la compañía se mete de repente en problemas en Irak o Nigeria debido a la ley NOPEC.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

El penultimo invento de ingenieria financiera, en Riesgo en Europa. Y gracias al....Banco Santander

Vayamos por partes: Un Bono Convertible Contingente es un bono (deuda) que el inversor contrata con el banco. La ventaja, asi de entrada, es que el inversor recibe un interes mucho mayor que el que da una cuenta corriente. Por parte del banco, aunque este asume una obligacion, (con el tiempo, onerosa), dispone de efectivo para hacer frente a sus obligaciones. Hasta aqui nada especial. Incluso el hecho de convertir estos bonos en acciones por parte del inversor (en tiempos de bonanza) parece algo que encaja con una dinamica ganadora para banco e inversor. En ultimo termino, esto es un simple invento mas para atraer capital y hacer magia contable ante requerimientos oficiales de capital. Eso si, llega el momento de hacer frente al pago del principal al vencimiento. Y es aqui cuando, HOY, el Banco Santander, si, nuestro santander, se descuelga y hace algo que no se veia desde al menos 2013. Ha decidido NO repagar el principal a su vencimiento al inversor. Unos 1300 millones del ala a sus inversores europeos. Si nos hemos de creer cifras oficiales existen algo mas de 300 mil millones de euros invertidos en este tipo de productos solo en Europa. Un cierto grado de nerviosismo va a cundir. Los CDS (Credit default Swaps) del banco van a subir, y por tanto va a ser algo mas dificil refinanciarse por el momento. Ya veremos.......... |

|

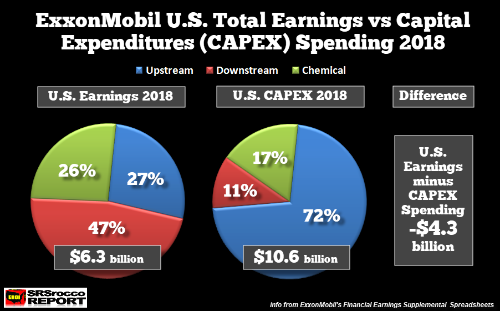

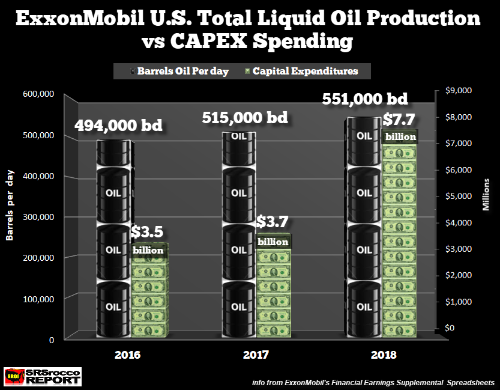

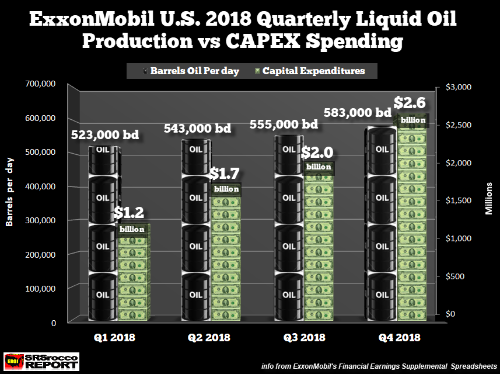

SRSrocco:Choque de trenes financiero a la vista para el negocio de petróleo y gas de EXXONMOBIL en EEUU: La producción de esquisto está destruyendo su línea base.

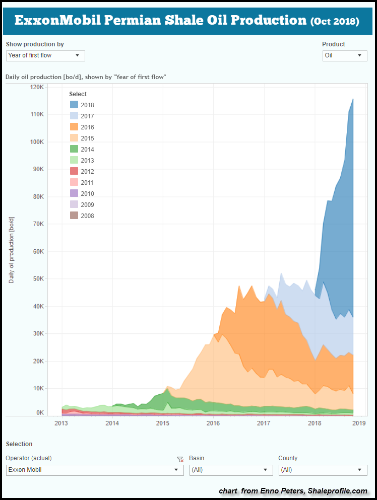

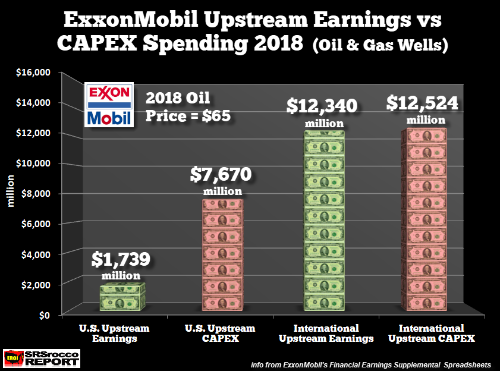

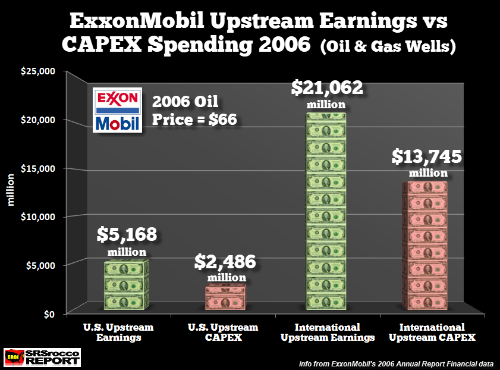

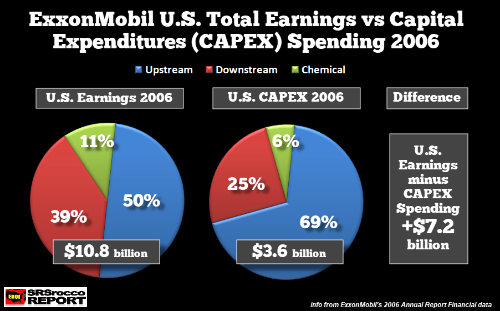

ExxonMobil, la compañía petrolera más grande de los Estados Unidos, enfrenta una crisis financiera en su sector doméstico de petróleo y gas. Y, la mayor parte de la culpa puede atribuirse a la mudanza de Exxon al negocio del shale. Después de que Exxon adquiriera XTO Energy en 2009, un productor de gas y petróleo de esquisto de EE. UU., Comenzó a aumentar seriamente la producción de petróleo de esquisto en Permian. ExxonMobil planea expandir la producción de petróleo de esquisto Pérmico a 600,000 barriles por día (bd) para 2025, en comparación con los 115,000 bd de octubre (gracias a los datos de Shaleprofile.com). Si observa la tabla a continuación, la producción de aceite de esquisto Permian de Exxon se disparó desde menos de 50,000 bd a principios de 2018 a más de 115,000 bd en octubre:  Exxon es ahora el inversor más grande en el Permian, según el artículo, Exxon se convierte en el mejor perforador de Permian en combatir la caída de la producción de petróleo: Exxon Mobil Corp. ha superado a sus rivales para convertirse en el perforador más activo en la Cuenca Permiana, lo que demuestra la urgencia con que el mantenimiento del valor de mercado de la petrolera más grande del mundo persigue a los Estados Unidos. La escalada de Exxon en el Permian es esencialmente una apuesta de que puede perforar pozos tan baratos que serán rentables a pesar de la caída del crudo desde principios de octubre. La compañía dice que sus pozos de esquisto pueden generar rendimientos de dos dígitos con petróleo a solo $ 35 por barril. Exxon se mudó al Permian para detener una década de caída de la producción nacional de petróleo en los Estados Unidos. Sin embargo, su declaración de que disfrutará de ganancias de dos dígitos a un precio del petróleo de $ 35 en el Permian puede ser más un "pensamiento delirante" en vez del optimismo pragmático de la compañía. Pasé un tiempo revisando los estados financieros de Exxon, y debo decir que me sorprendió bastante su desalentadora situación financiera sobre petróleo y el gas producido en los EE. UU. Si bien es cierto que Exxon obtuvo una ganancia neta sustancial de $ 20.8 mil millones en 2018, la mayoría de las ganancias de la compañía provinieron de sus operaciones no estadounidenses o internacionales. Por ejemplo, las ganancias totales de Exxon en EE. UU. Fueron de $ 6,3 mil millones el año pasado en comparación con los $ 17,1 mil millones de ganancias internacionales. A pesar de que las ganancias de Exxon en Estados Unidos representaron un poco más del 25% de las ganancias totales del año pasado, su sector de producción de petróleo y gas en Estados Unidos solo representó el 7% de las ganancias totales de la compañía. NOTA: el total de $ 23.4 mil millones en ganancias de EE. UU. E internacional de Exxon no incluye los $ 2.6 mil millones en costos corporativos y financieros, que resultan en una ganancia neta de $ 20.8 mil millones. Para tener una idea de lo mal que se han vuelto las finanzas de petróleo y gas en EE. UU. para Exxon, debemos entender cómo publica sus diferentes datos financieros. Exxon, como la mayoría de las principales compañías petroleras, tiene tres componentes comerciales separados: 1) UPSTREAM: exploración, perforación y producción de pozos de petróleo y gas 2) DOWNSTREAM: Refino y comercialización de productos derivados del petróleo. 3) QUÍMICA: La producción y comercialización de productos químicos derivados del petróleo. Si comparamos las finanzas upstream en EE. UU. De Exxon con sus operaciones upstream internacionales, podemos detectar fácilmente una BANDERA ROJA ENORME. Los datos anteriores se refieren a la exploración, perforación y producción de pozos de petróleo y gas. En 2018, las ganancias upstream en EE. UU. de Exxon fueron unos míseros $ 1.7 mil millones en comparación con los $ 12.3 mil millones de sus ganancias internacionales upstream. Pero, eso es sólo una parte de las malas noticias. Exxon ganó $ 1.7 mil millones de sus pozos nacionales de petróleo y gas en los Estados Unidos al gastar $ 7.7 mil millones en gastos de capital-CAPEX (esa cifra también incluye los gastos de exploración). La tabla a continuación revela la verdad sobre la noción de Exxon de que puede generar ganancias a $ 35 por barril:  Si bien Exxon invirtió $ 12.5 mil millones en gastos de capital upstream internacional (CAPEX) para producir 1.7 millones de barriles por día de la producción total de petróleo líquido en 2018, gastó una cantidad asombrosa de $ 7.7 mil millones en U.S. upstream CAPEX para suministrar solo 551,000 bd de petróleo. Por lo tanto, Exxon gastó casi el doble de CAPEX por cada barril de producción de petróleo de EE. UU. en comparación con su producción internacional de petróleo. Dólares Exxon de CAPEX por barril de petróleo de EE. UU. 2018 = $ 38.16 Dólares Exxon de CAPEX por barril de petróleo internacional 2018 = $ 19.96 Ahora, debemos recordar, el CAPEX no está incluido en el estado financiero de Ingresos Netos. Los gastos de capital no son parte de los costos reales de producción de petróleo y gas. En cualquier caso, Exxon gastó casi $ 6 mil millones más en CAPEX upstream en los EE. UU. que sus ganancias, mientras que en el sector upstream internacional CAPEX y ganancias estan a la par. Sí, es cierto que Exxon obtiene beneficios adicionales de sus divisiones comerciales de Downstream y Químicas, pero si estamos comparando manzanas con manzanas, sus pozos de petróleo y gas en los EE. UU. Están consumiendo mucho más CAPEX que sus operaciones internacionales upstream. Una vez más, el gasto CAPEX de petróleo y gas mucho mayor en los Estados Unidos se debe a la producción de petróleo de esquisto no convencional mucho más costoso. Y, la situación parece aún peor para Exxon si comparamos los últimos datos financieros de la compañía con los de 2006, cuando el precio del petróleo fue casi el mismo que el año pasado. De acuerdo con el Informe Anual 2006 de Exxon, se trata de los ingresos de los Estados Unidos (pozos de petróleo y gas) donde dobla su gasto CAPEX:  En 2006, cuando el precio del petróleo era de $ 66, $ 1 más que en 2018, Exxon ganó $ 5.2 mil millones en ganancias upstream invirtiendo $ 2.4 mil millones de CAPEX. Además, sus ganancias internacionales upstream fueron de $ 21.1 mil millones en comparación con los $ 13.7 mil millones en gastos de capital. Por lo tanto, el gasto de CAPEX upstream de EE. UU. De Exxon aumentó en más de $ 5 mil millones de 2006 a 2018, mientras que su gasto internacional de CAPEX upstream cayó más de mil millones. Si solo nos centramos en los ingresos totales de Exxon en EE. UU. Versus el gasto de CAPEX de estos dos períodos, la diferencia es notable:  Las ganancias totales de Exxon en EE. UU. En 2006 fueron $ 7.2 mil millones más que sus gastos de CAPEX en comparación con $ 4.3 mil millones menos en 2018:  Puede revisar las tablas de arriba y estudiar las diferencias de cada uno de los sectores comerciales de Exxon, pero el hecho es que sus pozos de petróleo y gas en los EE. UU. son los líderes de BAJO RENDIMIENTO en el grupo. ¿Por qué? Bueno, Exxon invirtió el 72% de su CAPEX en sus pozos de petróleo y gas upstream en 2018 solo para recibir el 27% de las ganancias. Al menos en 2006, las ganancias upstream de Exxon de petróleo y gas fueron el 50% de las ganancias totales. Parece que Exxon va en la dirección equivocada, en lo que respecta a la rentabilidad, solo para aumentar su producción de petróleo y gas en los Estados Unidos. Queda por verse si Exxon podrá obtener ganancias de dos dígitos en el Permian a $ 35 por barril. Si las cifras anteriores nos brindan alguna indicación, dudo mucho que se beneficien mucho de su participación en esquema Ponzi del Shale Oil de EEUU. Para tener una idea de cuánto invierte Exxon en Permian Shale, veamos el siguiente cuadro:  Como podemos ver, el gasto upstream del CAPEX en EE. UU. de Exxon se ha más que duplicado desde 2017 para aumentar la producción diaria anual de petróleo en los EE. UU. en 36,000 bd. Yo diría que la mayor parte del aumento se debió a la perforación y producción de esquisto no convencionales en el Permian. El siguiente cuadro muestra los cambios trimestrales en la producción total de petróleo de EE. UU. en comparación con el gasto nacional de CAPEX upstream:  Aquí podemos ver que el gasto de capital upstream de Exxon en EEUU se ha más que duplicado desde el comienzo del año, de $ 1,2 mil millones (Q1 2018) a $ 2,6 mil millones (Q4 2018) para aumentar la producción en 60,000 bd. Eso es gastar un montón de dinero para aumentar un poco la producción de petróleo. Y será aún peor el año siguiente. Por ejemplo, Exxon solo estaba invirtiendo alrededor de un promedio de $ 750 millones por trimestre del cuarto trimestre de 2016 al segundo trimestre de 2017 en sus pozos de petróleo y gas de EE. UU. Ahora, está gastando más de tres veces el CAPEX por trimestre para aumentar su producción de Permian Shale Oil. Creo que ExxonMobil experimentará el mismo destino que la mayoría de los productores de petróleo y gas de esquisto de EE. UU., es decir, perderá dinero para aumentar su producción nacional de petróleo. Por supuesto, Exxon podría ser más competitivo que los otros productores de gas y petróleo de esquisto más pequeños, pero cuando los Estados Unidos y la economía mundial comiencen a desmoronarse, los precios del petróleo también tomarán el camino descendente. Será interesante ver los resultados financieros de Exxon en EE. UU. en los próximos dos años, especialmente si tenemos precios más bajos del petróleo. Si bien es probable que Exxon incremente su producción de petróleo en los EE. UU., a través del Permian, tendrá un costo considerable. Lo que significa que utilizará las ganancias de sus operaciones internacionales para compensar las pérdidas en el Permian. ¿Cuánto tiempo puede Exxon continuar con ese modelo de negocio de canibalización? Buena pregunta. Curiosamente, vimos el mismo tipo de locura con BHP Billiton. Si bien BHP es la compañía minera más grande del mundo, pensó que podría obtener oro a partir del plomo y decidió comenzar a invertir en el Shale Patch de los EE. UU. En 2011. Durante los próximos años, BHP invirtió $ 50 mil millones en operaciones con petróleo y gas de esquisto de los EE. UU. Sin embargo, para 2017, BHP se dio cuenta de que estaba sentado en una colosal y apestosa pila de activos Shale corruptos, por lo que decidió hacer una salida limpia. El año pasado, BHP vendió todos sus activos de Shale en los Estados Unidos por una pérdida neta de más de $ 20,000 millones, lo que sugiere que incluso los CEO más inteligentes en la parte superior aún cometen errores costosos. Además, a BHP le tomó bastante tiempo darse cuenta de que el esquisto era un GRAN ERROR. Entonces, le doy a Exxon unos años antes de que se aclare por qué debería haberse mantenido alejado de Shale. Pero, de nuevo, tal vez Exxon vea la señal en el muro de que no queda nada después del esquisto, por lo que intentará ENGAÑAR al público y a los inversores diciendo MEDIAS VERDADES sobre el petróleo y el gas del esquisto a través del trabajo creativo de la gente maravillosa en su Departamento de relaciones con inversores. Por último, el sector de gas y petróleo de ExxonMobil en Estados Unidos se dirige hacia un desastre financiero. El gasto del CAPEX de petróleo y gas en los EE. UU. ahogará en infierno vivo sus ganancias. Si bien algunos pueden pensar que estoy elucubrando exageraciones, los resultados financieros que se muestran arriba apuntan a una tendencia bastante clara ... y no para bien. Si una de las compañías petroleras más grandes del mundo no puede ganar dinero produciendo shale en los Estados Unidos, ¿qué dice eso para el resto de la industria?

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

Muy buen artículo aportaste, Colombo ! |

|

En respuesta a este mensaje publicado por Colombo

Pues si, muy bueno colombo

|

|

Por cierto, supongo k la mayoria os habeis dado cuenta del estiron o estirones k ha venido pegando el oro. Ahora k los hawk de la FED han capitulado ante las presiones y comienzan a danzar como pollos sin cabeza, unido al crecciente desconcierto general (Rickards en su cuenta de twitter y como siempre tan guerrero, vaticina que el asunto de las guerras comerciales va a ir a peor) el oro se ha convertido por derecho propio en indicador clave

Solo voy a hacer una profecia, y no es mia: cuidado si el oro rompe con decision la barrera de los 1350 dolares....... |

|

No hay que ser adivino

para ver como el oro ha retrocedido varias veces en la barrera de los 1350   Voy a hacer una profecia, cuidado si la barra de pan del bocadillo del recreo de Fleischman rompe con decisión la barrera de los 20 euros

El límite en el que estamos inmersos nos va a acorralar ante la necesidad de elegir entre suicidio o consciencia.

El colapso no es el problema, es la solución. |

|

2 - "No tomareis el Bocadillo del Recreo en vano"

|

|

En respuesta a este mensaje publicado por magriver

Pues casi que te cobran eso por unos cacho sándwich en un Rodilla de esos, así que no creo que falte mucho.

Lo curioso es que la gente lo paga...

La noche es oscura y alberga horrores.

|

|

En respuesta a este mensaje publicado por magriver

Que chico mas listoooooo

Anda comenta tu a partir de ahora en Crash 2019. |

|

Nick Cunningham: La demanda europea de petróleo es sorprendentemente baja

Uno de los puntos inesperadamente débiles en la demanda mundial de petróleo ha sido recientemente en Europa. Sin duda, nunca se esperaba que Europa fuera un motor importante del crecimiento de la demanda de petróleo. El consumo ha sido en su mayoría plano durante mucho tiempo. Sin embargo, la demanda ha disminuido año a año en los últimos meses, lo que sugiere una desaceleración de la economía europea. Más flagrantemente, la demanda en Alemania ha caído significativamente. Según Standard Chartered, la demanda en Alemania cayó en 302,000 bpd en diciembre en comparación con el año anterior. Ese fue el décimo mes consecutivo de una disminución anual en el consumo de más de 150,000 bpd. En noviembre, Alemania parecía ser el único punto débil. Pero en diciembre, la debilidad apareció en muchos más países europeos. Según Standard Chartered, en diciembre, se registraron disminuciones interanuales del consumo en: Francia (-124,000 bpd) Italia (-38,000 bpd) El Reino Unido (-36,000 bpd) Los Países Bajos (-85,000 bpd) En general, en la OCDE de Europa, la demanda se desplomó en 755,000 bpd en diciembre. Standard Chartered sostiene que la principal amenaza para la demanda mundial de petróleo (y los precios del petróleo) proviene de Europa, no de China. Pero China, también, es una fuente de debilidad de la demanda. Más de un puñado de métricas apuntan a una desaceleración económica, que incluye números de PMI negativos, una disminución en las ventas de automóviles y una desaceleración de las importaciones y exportaciones. El resultado de las negociaciones comerciales entre Estados Unidos y China contribuirá en gran medida a decidir qué sucederá a continuación. Por ahora, la evidencia parece sugerir que tanto el gobierno estadounidense como el chino están ansiosos por llegar a un acuerdo. Sin embargo, los principales pronosticadores de petróleo han tenido que reducir ligeramente sus estimaciones de demanda para este año luego de que previamente se mantuvieron estables. La OPEP redujo su estimación en 50,000 bpd, mientras que la EIA realizó una revisión similar. La gran pregunta es si estos cambios fueron puntuales o el inicio de más recortes. Standard Chartered publica un "índice alcista-oso" semanal, que ofrece un indicador del sentimiento del mercado. La última lectura fue un -49.1, un gran cambio desde la semana anterior y la lectura más negativa desde diciembre. "La principal fuente de debilidad provino de las lecturas de demanda implícitas, que fueron más bajas w/w para los siete grupos principales de productos y más bajas que el promedio de febrero de 2018 para todos los productos excepto el propano", concluyó el banco de inversiones. Incluso suponiendo que las estimaciones de la demanda permanezcan casi sin cambios, contrastan con las revisiones al alza en curso de la oferta, específicamente, el crecimiento del esquisto en los Estados Unidos. La EIA salió con una enorme revisión de 300,000 bpd para el crecimiento del suministro de los EE. UU. para 2019, con un promedio de 12.4 millones de barriles por día. En un informe separado, el Informe de productividad de la perforación, la EIA espera que los Estados Unidos agreguen otros 84,000 bpd en marzo en comparación con febrero, otro salto masivo en la producción. Las ganancias son lideradas por la cuenca del Pérmico (+43,000 bpd), con adiciones más pequeñas de otros lugares. La demanda inestable combinada con una producción mayor a la esperada de la lutita de EE. UU. Presenta serios riesgos a la baja para el mercado petrolero. “El alza en los precios del petróleo parece haber terminado por ahora. Parece que el fuerte aumento en la producción de petróleo en los Estados Unidos está teniendo un efecto de desaceleración después de todo ", escribió Commerzbank en una nota el miércoles. “La producción en la Cuenca Permiana, el juego de esquisto más grande, se espera que supere los 4 millones de barriles por día por primera vez en marzo. Como tal, este juego de esquisto solo excede significativamente las cantidades producidas por los Emiratos Árabes Unidos, Brasil y Kuwait. Solo cinco países producen más petróleo que la Cuenca Permiana, excluyendo los EE. UU. ”, Señaló Commerzbank. Si bien en este punto estas ganancias se han incrementado en gran medida, el complejo de esquisto de EE. UU. Todavía tiene algunos problemas evidentes. Las compañías de esquisto no son uniformemente rentables, de hecho, muchas no lo son en absoluto. Los inversores exigen cada vez más restricciones en la producción a favor de los rendimientos de los accionistas. Eso aún podría ralentizar el desarrollo. Mientras tanto, si los procesos de ampliación de perforaciónes se ralentizan, tendrá un impacto en el crecimiento. El frenesí de la producción de los últimos años significa que la tasa de disminución del legado, las pérdidas de los pozos existentes que ya están en línea, también se ha disparado. En marzo, se espera que el Pérmico pierda 249,000 bpd en las caídas de los pozos heredados, una cifra que se ha duplicado desde el inicio de 2018. Para estar seguro, hay suficiente producción nueva (+292,000 bpd) para asegurar una ganancia neta de 43,000 bpd , pero la perforación se ha acelerado significativamente. Como tal, cuando el Permian se vea en problemas, también lo hará la producción. Sin embargo, esto puede ser un problema para otro día. El frenesí de la perforación continúa.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Me he dado cuenta de esta noticia al ver Keiser Report

He ido a la fuente: los Blogs del FMI (IMF), y esta traducido al español. Es altgo cada vez mas posible, y si posible cercano. "Como hacer efectivas las tasas de interes negativas" Un avance.... "Durante la crisis financiera mundial, muchos bancos centrales redujeron a cero las tasas de interés de política monetaria para estimular el crecimiento. Diez años más tarde, las tasas de interés permanecen en niveles bajos en la mayoría de los países. La economía mundial ha estado recuperándose, pero es inevitable que se produzcan desaceleraciones en el futuro. Históricamente, las recesiones graves han hecho necesarios recortes de las tasas de política monetaria de entre 3 y 6 puntos porcentuales. De producirse otra crisis, pocos países dispondrían de tales márgenes para responder con medidas de política monetaria. Para solucionar este problema, un estudio reciente del personal técnico del FMI muestra cómo los bancos centrales pueden configurar un sistema que haría viable optar por tasas de interés muy negativas.(la negrita es mia)" Y habla de la estrategia para acabar con el dinero en efectivo pues es el gran "enemigo" de la implementacion de esas tasas de interes Muy negativas. A plena luz y con taquigrafos |

Re: CRASH 2019

|

En respuesta a este mensaje publicado por Colombo

Leí que las emisiones de CO2 habían aumentado en todo el mundo en el 2018, cómo es posible que esto cuadre con el descenso de la demanda del petróleo en Europa. Solo se me ocurre que se haya quemado más carbón o similar, pero el dato del aumento del co2 fue irrefutable a la vez que triste. ¿Alguien tiene alguna otra razón? |

|

Tu mismo la das.

Que se haya dejado de consumir petróleo en Europa no quiere decir que el consumo mundial de petróleo (y otros combustibles) haya descendido. Ergo, más consumo mundial, más emisiones mundiales..... |

|

En respuesta a este mensaje publicado por hector77

https://russia-insider.com/en/shale-industry-collapse-will-start-spring-and-take-rest-us-down-it/ri26049

El fracking usano peta en primavera. La suma de Enron y Lehman Brothers se va a quedar en nada al lado de esto. A por latunes.

Querido lector, si caíste por casualidad en este foro ya es demasiado tarde. No te molestes en entender el pico del petróleo, a partir de ahora podrás grabar con tu móvil secuencias terriblemente bellas de la Tercera Guerra Mundial. Sonríe!

|

|

Los que lo llevan "crudo" son los amigos mexicanos, que llevan años sosteniéndose a duras penas gracias a su yacimiento de Ku Maloob Zaap, pero que ya empieza a declinar.

La producción de petróleo crudo durante enero de 2019 cayó 15 por ciento, es decir, a un millón 623 mil barriles diarios en promedio, informó Petróleos Mexicanos (Pemex). En su reporte de estadísticas petroleras, la empresa productiva del Estado indicó que la producción de crudo en enero fue menor al millón 909 mil barriles diarios que se produjeron en el mismo mes de 2018. https://heraldodemexico.com.mx/mer-k-2/pemex-reporta-caida-de-15-en-produccion-de-petroleo-crudo-durante-enero/ https://www.eleconomista.com.mx/empresas/En-enero-produccion-de-Pemex-cae-a-su-menor-nivel-en-30-anos-20190225-0012.html |

|

Trump se queja de los altos precios del petróleo: "OPEP, por favor, relájese y cálmese"

....100$barril era un precio demasiado alto.....80$barril era un precio demasiado alto.....60$barril es un precio demasiado alto......40$barril será un precio demasiado alto...... Volatilidad del precio del petróleo, y entre máximo y máximo destrucción de medios de producción y de la economía real.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Cyril Widdeshoven : El golpe de $32 billones para interrumpir toda la industria petrolera.

Las compañías globales de petróleo y gas se enfrentan cada vez más a una batalla cuesta arriba a medida que las políticas de calentamiento global están pasando factura. La mayoría de los analistas y observadores del mercado se están centrando en los escenarios de mayor demanda de petróleo, pero la realidad podría ser mucho más oscura. Es probable que las compañías petroleras internacionales (COI) se enfrenten a un escenario de cisne negro, que podría terminar siendo una bendición para las compañías petroleras estatales (CON). El mayor activismo de los accionistas, combinado con las políticas de calentamiento global de los inversionistas institucionales y las ONG, está empujando a los COI a un rincón, restringiendo las opciones de financiamiento para las compañías petroleras. Los primeros signos de una revolución verde en el universo de accionistas e inversores están ahí, ya que los inversores han obligado a Shell, la petrolera y gasista holandesa, a cambiar oficialmente su estrategia, invirtiendo en más energía renovable y almacenamiento de energía. El COI holandés no se vio obligado a hacerlo debido a una mala gestión o falta de reservas, sino a una ofensiva bien organizada por parte de inversionistas / partes interesadas. Se espera que otros pares, como BP, ENI o Total, experimenten situaciones comparables. Y ha quedado claro que no solo los gigantes del petróleo y el gas están siendo atacados, después de que una de las empresas de comercio de productos básicos y minería más grandes del mundo, Glencore, decidiera poner un límite a su inversión de carbón térmico. El grupo afirmó que esto se hizo después de que se enfrentara a una red de accionistas en gran parte desconocida llamada Climate Action 100+, que afirma estar respaldada por más de 300 inversionistas, que gestionan activos de alrededor de $ 32 billones. El grupo se fundó hace poco más de un año, pero ya ha obligado a las salas de juntas de las grandes petroleras a tomar decisiones radicales. Lo anterior muestra que los sectores internacionales de hidrocarburos y minería se enfrentan a un nuevo obstáculo, al ser confrontados por grandes grupos de accionistas comprometidos social y ambientalmente, que ya no buscan solo valor comercial. Una combinación de inversores institucionales activistas, fondos de pensiones internacionales y ONG es una nueva fuerza que hay que tratar. Las empresas que cotizan en bolsa tendrán que abordar la voluntad de sus accionistas, especialmente con respecto a las políticas de cambio climático o la descarbonización de la economía. Después de décadas de haberse centrado en crear la máxima rentabilidad para los accionistas, las cosas han cambiado drásticamente, pero tal vez no para mejor. Para Climate Action 100+, que incluye a inversionistas como Calpers, Allianz SE y HSBC Global Asset Management, realizar inversiones rentables sigue siendo una prioridad, pero ya no parecerá que acepte una postura pasiva hacia el cambio climático. Sin cumplir con las demandas de las ONG y los inversionistas comprometidos socialmente, se reducirá el acceso a nuevos capitales para nuevos proyectos de upstream de petróleo y gas. Algunos incluso esperan que el papel de los COI occidentales pueda disminuir en los próximos dos años, debido a las políticas políticas de participación de los accionistas. Forzar a los COI, como Shell o BP, a cumplir con las políticas que reducirían a la mitad su "huella de carbono neta" para 2050 podría resultar en un deseo de muerte para estas empresas a largo plazo. La desaparición de los COI, tal como los conocemos ahora, podría producirse antes de lo que muchos puedan esperar. Por supuesto, esto tendrá un costo para las regiones o los consumidores hambrientos de energía. Con un crecimiento de la demanda neta de petróleo y gas en los próximos años, el mundo necesitará todos los medios para respaldar las inversiones en el mercado para llevar al mercado las reservas y volúmenes de petróleo y gas más necesarios. Con menos opciones de financiamiento para los COI y también los servicios de yacimientos petrolíferos, la brecha de inversión ya existente en la inversión en todo el mundo solo se ampliará. En contraste con lo que sugieren algunas fuentes de los medios, la demanda de petróleo y gas no disminuirá, por el contrario, los precios del petróleo y el gas subirán debido a la falta de suministro. Que esta imagen no es un escenario de pesadilla en el futuro sino que ya es una realidad, se demuestra por el hecho de que una cantidad cada vez mayor de compañías de petróleo y gas más pequeñas se han vuelto insolventes. Esto último es causado en parte por las "restricciones del calentamiento global" y los menores precios del petróleo en general. Las primeras bajas están cayendo en Europa, principalmente en el Reino Unido, donde 16 empresas quebraron en 2018, en comparación con cero en 2012. La firma de contabilidad británica Moore Stephenson declaró que los precios más bajos fueron la causa principal. Al mismo tiempo, el aumento de los costos (desmantelamiento del Mar del Norte) y las menores expectativas de precios del petróleo están haciendo el resto. Si los mercados financieros internacionales se apoderan de los escenarios del día del juicio final presentados por los grupos de presión y las ONG, las empresas independientes de petróleo y gas serán muy afectadas. Ningún inversor está dispuesto a invertir en un sector o compañía que busque llegar a la cima en la próxima década. Los informes de reservas aseguradas, según lo presentado por el Banco de Inglaterra y otros, no ayudan en absoluto a cambiar las percepciones. Sin embargo, los consumidores y los políticos occidentales no deberían comenzar a animar una revolución verde y el fin de la era del petróleo. El futuro es diferente y podría ser incluso menos positivo de lo que se evalúa actualmente.La presión financiera sobre los COI está abriendo una Caja de Pandora. Al eliminar a los gigantes del petróleo y gas orientados al mercado de los mercados globales, la única manera de obtener acceso al petróleo y al gas serán las compañías petroleras nacionales (CON). No solo son los verdaderos dueños de la abrumadora mayoría de las reservas de hidrocarburos en el mundo, sino que los CON también no están limitados por el activismo de los accionistas o la presión de las ONG. El principal motor de los CON es apoyar el crecimiento económico sostenible de su país de origen o gobierno. En marcado contraste con los COI, que están totalmente centrados en el valor de los accionistas y las ganancias, los CON tienen un enfoque nacional a largo plazo, en el que otros factores juegan un papel. Saudi Aramco y sus pares no solo son los únicos propietarios de las reservas sino también la mayoría de la cadena de valor. El enfoque descendente continuo de los CON puede verse como un impulso para obtener el control de toda la cadena de valor, desde la exploración hasta las ventas. Esta posición sigue siendo de valor para los inversionistas institucionales y las instituciones financieras nacionales, ya que la combinación de acceso a largo plazo, propiedad y control extenso de la cadena de valor es muy atractiva. La calificación Fitch AA + de ADNOC de Abu Dhabi muestra que los CONs se han vuelto muy atractivos, incluso más que los COI en la actualidad. Los inversores tradicionales, los fondos de cobertura y de pensiones, están y estarán interesados en financiar a los CON, siempre y cuando la demanda y las ganancias estén allí. Sin embargo, los consumidores occidentales y la industria también deberían darse cuenta de que una transformación del poder a los CON también significará que los fundamentos del mercado cambiarán, y los posibles obstáculos inesperados en el suministro se producirán a voluntad de los gobiernos, no debido a los fundamentos del mercado. Los CON aún son controlados y son propiedad de los gobiernos nacionales. Los riesgos de suministro aumentarán si los COI ven disminuir su influencia en el sector de hidrocarburos. La destrucción del conocimiento, las capacidades técnicas y el financiamiento adicional, podrían restringir el impulso necesario para la nueva producción de petróleo y gas. Los grupos de presión política y ambiental deben darse cuenta de que presionar demasiado para el cambio podría producir un efecto boomerang de orden no deseado. Forzar a los COI a cambiar sus estrategias de inversión, y abandonar proyectos de alto rendimiento altamente rentables, mientras invierte en energías renovables, podría ser más desestabilizador de lo previsto. Entre 2014 y 2018, las inversiones de petróleo y gas upstream se han visto gravemente afectadas, dejando una brecha de inversión de $ 1 billón. Este desarrollo impactará el mercado dentro de los próximos 24 meses. Una menor oferta de petróleo hará subir los precios si la demanda continúa creciendo.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

La economía argentina cayó 2,6 % en 2018

La economía de Argentina se contrajo 2,6 % el año pasado, la peor caída desde 2009, de acuerdo a cifras oficiales difundidas este miércoles por el Instituto Nacional de Estadística y Censos (INDEC).

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

.............extraña noticia por la proliferación de conceptos poco claros como "producción de bajo coste de la OPEP" o "Nuevo Orden Petrolero", mas bien tendentes a la propaganda.

Goldman Sachs cree que los precios del petróleo están a punto de subir en 2019. El crudo Brent podría subir fácilmente al rango de cotización de $ 70- $ 75 por barril en los próximos meses, dice Goldman Sach. La perspectiva fundamental de la oferta y la demanda se ve reforzada por el soporte técnico después de que los precios del petróleo alcanzaron máximos de tres meses. Sin embargo, un aumento en la producción de petróleo de esquisto de EE. UU. Y el aumento de la producción de bajo costo de la OPEP y sus aliados hará que los precios retrocedan en la segunda mitad de 2019. El crudo Brent podría alcanzar los 75 dólares por barril en los próximos meses, pero el retorno al "Nuevo Orden del Petróleo" pronto hará bajar los precios, dijo el lunes Goldman Sachs. La advertencia llega menos de dos semanas después de que Goldman pronosticara que Brent alcanzaría un máximo de alrededor de 67,50 dólares por barril en el segundo trimestre. Desde entonces, el índice de referencia internacional para los precios del petróleo subió casi 5 dólares por barril, o un 7,5 por ciento, superando los 67,73 dólares el viernes. Goldman basó su pronóstico anterior en una lectura fundamental de la oferta y la demanda en el mercado petrolero. Pero el banco de inversiones ahora dice que los precios del crudo han ganado soporte técnico después de alcanzar máximos de tres meses, y una serie de factores alcistas probablemente impulsarán la mercancía en marzo y abril. "Si bien los precios podrían negociarse fácilmente en un rango de cotización de $ 70 a $ 75 / barril, creemos que tal ambiente probablemente resultaría fugaz", según el director de investigación de productos básicos de Goldman, Jeffrey Currie, y el estratega sénior de productos básicos, Damien Courvalin. "Como resultado, veríamos la fortaleza a corto plazo como una ventana de oportunidad para que los productores vendan precios a futuro para crear seguridad de ganancias antes de volver al Nuevo Orden Pertrolero a finales de este año", escribieron los analistas en una nota de investigación. Ese nuevo pedido está marcado por el aumento de la producción de petróleo en los EE. UU. de los campos de esquisto del país y el aumento de la producción a bajo costo de la OPEP y sus aliados, incluida Rusia. En última instancia, eso mantendrá a Brent y al crudo de Estados Unidos en camino hacia los objetivos de fin de año de Goldman de $ 60 y $ 55, respectivamente, dicen los analistas. Pero en el corto plazo, la llamada alianza OPEC + está tomando un enfoque de "ataque relámpago" reduciendo la producción, dice Goldman. Arabia Saudita está liderando este rápido retroceso con planes para bombear 500,000 barriles por día por debajo de su cuota en marzo. Mientras tanto, Rusia ha indicado que profundizará los recortes en los próximos dos meses. El acuerdo de reducción de la producción está programado para los primeros seis meses del año. Los precios del petróleo se retiraron de los máximos recientes el lunes después de que el presidente de Estados Unidos, Donald Trump, tuiteó que el crudo se está volviendo demasiado caro e instó a la OPEP a que "se relaje y se lo tome con calma". Goldman estima que el mercado ha perdido 100,000 bpd adicionales debido a las sanciones de Estados Unidos a Venezuela. Es probable que las pérdidas se aceleren a 200,000-300,000 bpd si el enfrentamiento sobre el liderazgo de la nación no se resuelve, dice el banco. Por el lado de la demanda, Goldman ve algunos desarrollos tranquilizadores, incluido el progreso en la resolución de la disputa comercial entre los Estados Unidos y China y la Reserva Federal, lo que indica un ritmo más lento de aumentos en las tasas de interés. Las cifras de importación de petróleo crudo de China e India también están pronosticando previsiones de un fuerte retroceso en el crecimiento de la demanda, dice Goldman. "Sin embargo, tal optimismo debe ser moderado, ya que el mercado analiza la segunda mitad de 2019. Las expansiones de los ductos de la cuenca del Pérmico con una capacidad de exportación adecuada eliminarán los embotellamientos de las lutitas de EE. UU. En los mercados globales de exportación", dijo Goldman.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

....Venezuela está muy lejos, pero el petróleo de Alberta está a tiro de piedra; como no, Martin Arsmtrong lanza la primera piedra....

Inevitable movimiento separatista en Alberta? Mientras que Alberta ha apoyado a Canadá durante décadas, la creciente ola de ambientalistas ha devastado su economía hasta el punto de que las personas ya no buscan títulos de ingeniería en energía o exploración. El movimiento separatista está aumentando y el auge de los productos básicos que se avecina puede empujar a Alberta a separarse cuando no puedan participar en un auge económico debido a la regulación. Las elecciones federales de octubre en Canadá también serán críticas en el futuro. Si Trudeau conserva su posición, no habrá más remedio que separarse. Todo se reducirá a la economía. Si bien la mayoría de los canadienses todavía no apoyan un movimiento separatista en Alberta, todo lo que se necesita es economía para provocar ese cambio de actitud. Cuando hay un auge económico en Toronto y el banco central eleva las tasas para detener un auge especulativo, ponen a los agricultores y mineros en bancarrota. Una plantilla que no sirve para todos. Estamos presenciando el aumento de las tensiones en todo el mundo y las elecciones de EE. UU. llevarán al mismo resultado, independientemente de quién gane a la Casa Blanca en 2020. Ninguna de las partes aceptará una pérdida en esta ocasión.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

«

Volver a Foro Crashoil

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |