CRASH 2019

12345678

... 14

12345678

... 14

|

Este mensaje fue actualizado el .

SRSrocco:Loco repunte del mercado de valores debido a la masiva liquidez monetaria global.

En este trabajo Steve St.Angelo remarca la inyección de tres trillones de dólares(~3xPIB-Spain) al mercado de valores entre el 26-Diciembre-2018 y 15-Febrero-2019 por parte de los bancos centrales. Comenta el caso de Xerox, cuyas acciones cayeron mas del 30% hasta diciembre y despues de la compra masiva ha recuperado sus pérdidas ganando 3$ por acción. Este es el tipo de subvención al que la "élite económica", por llamarlo de alguna forma, está ya acostumbrada.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Detrás de la alerta roja: hay más en el bloqueo del espacio aéreo en Pakistán de lo que parece.

El frenesí de capturas de pantalla de aplicaciones de rastreo de vuelo en todas las redes sociales que revelan el espacio aéreo vacío en Pakistán ha estado alimentando el molino de especulaciones de una guerra en ciernes. El país se encuentra en alerta máxima, sin duda, debido a los inesperados ataques de la Fuerza Aérea de la India contra los campamentos terroristas en Balakot, que Pakistán indignamente reclama como un ataque en su territorio. Pero, ¿para qué sirve un bloqueo inmediato del espacio aéreo que no sea para levantar la guardia en previsión de nuevos ataques? Curiosamente, el estado indio no dio indicios de una escalada, ya que su postura era que los ataques eran acciones "no militares" contra el terrorismo. Teniendo en cuenta las circunstancias del enfrentamiento entre los dos estados, que no es más que un reconocimiento abierto de la tensión que se ha sentido bastante tangible durante muchos meses, no tiene sentido por qué Pakistán querría cerrar todo su espacio aéreo incluyendo aviones comerciales. Incluso si asumimos que India está de humor para atacar a Pakistán, ¿por qué Pakistán no cerró solo su espacio aéreo oriental? Se han librado guerras por el territorio y los recursos: para adquirir y dominar, pero rara vez estudiamos el papel de los recursos necesarios para iniciar o sostener una guerra en primer lugar. Curiosamente, en la era de los armamentos nucleares, donde cualquier amenaza de guerra se evalúa únicamente sobre la base de una posible escalada nuclear. Ahora podemos suponer con seguridad que Pakistán no está dispuesto o preparado para presionar el botón rojo. Cerrar el espacio aéreo no es un requisito previo para ello. Así que tenemos espacio para especular sobre los recursos que tienen para una guerra convencional si es para lo que se están preparando. Aquí hay un resumen: Para aquellos interesados en la economía de la energía, es un hecho bien conocido que Pakistán tiene un sector energético subdesarrollado y lucha por satisfacer las demandas de combustible y energía de sus ciudadanos. Un informe reciente en 2018 de la Agencia Internacional de Energía Renovable indicó que la mitad de la población rural en Pakistán no tiene acceso a la electricidad. El informe comienza afirmando que la creciente brecha entre la oferta y la demanda de energía ha alcanzado los 7 GW y ha afectado gravemente el desarrollo económico y social del país. La situación se complica aún más por la excesiva dependencia de Pakistán en el suministro de energía de hidrocarburos importados. La dependencia energética de Pakistán es aproximadamente un 45% de gas natural, seguida de un 35% de fuel oil. En contraste, la combinación de energía de Bangladesh es aproximadamente 55% de gas natural y 25% de fuel oil. He aquí un vistazo a su consumo de combustible: el uso de las fuentes de energía de Pakistán está liderado por el sector industrial con un 35,4% (IRENA, 2018) y seguido por el transporte un 32,4% (IRENA, 2018). Si este es un panorama sombrío de sus recursos energéticos con respecto al combustible regular, ¿cuál es su posición respecto al uso de combustible para aviones? Con base en los datos de EIA del sitio de Index Mundi, Pakistán produce 4,000 barriles por día (bpd) de combustible para aviones. El mayor productor del mundo es EE. UU. con 1,471,000 bpd y la India está en el no.6 con 219,000 bpd. Para un país del tamaño de Pakistán, este es un número demasiado pequeño y la gravedad de la situación se acentúa aún más por sus relaciones problemáticas con los países vecinos y los desafíos geográficos únicos. Un artículo de Dawn de 2017 declaró que Pakistán estaba luchando para cumplir con los requisitos de suministro de combustible de avión para aviones comerciales y de defensa. Aparentemente, los oficiales de la defensa también habían expresado su preocupación sobre esto. Las fuentes indican que el Departamento de Petróleo del Estado de Pakistán (PSO) había emitido varias advertencias a la división de petróleo del Ministerio de Energía sobre la posibilidad de escasez en varios aeropuertos del país. El artículo de Dawn (2017) predijo una probabilidad de que los aeropuertos de Lahore, Sialkot, Multan, Faisalabad e Islamabad se agoten de combustible para aviones para diciembre de ese año. El ciclo de licitación y cadena de suministro dentro de Pakistán en ese momento estaba mal equipado para hacer frente a esta escasez mediante importaciones rápidas. Por esta razón, el PSO le había pedido al gobierno que les asegurara la producción regulada de combustible para aviones por las refinerías más grandes de Pakistán. PSO continuó obteniendo garantías del gobierno para permitirles importar el proceso estándar de derivación de combustible para reactores en caso de que las refinerías locales no pudieran satisfacer las demandas reguladas de producción de combustible para reactores. La situación energética en Pakistán dio un giro interesante en 2015 cuando Pakistán comenzó su primera terminal de importación de GNL en Port Qasim en Karachi, seguida de la segunda en el mismo lugar en 2017. Basado en un artículo en The News (2018), Pakistán. El cambio del gobierno del petróleo al gas natural para cocinas de combustión más limpia para la generación de energía ha creado la situación única de las refinerías en Pakistán que probablemente tienen que cerrar debido a un exceso de petróleo de cocina. El artículo continuó diciendo que el Consejo Asesor de Compañías Petroleras (OCAC) había advertido hacia fines de 2018 que todas las refinerías importantes en Pakistán están operando a niveles subóptimos y se dirigen hacia el cierre si la extracción de petróleo de quemar para el consumo de centrales eléctricas no aumenta con urgencia. La desaceleración del consumo de fuel oil de quemar ha afectado seriamente a todas las refinerías principales en Pakistán, incluyendo la refinería Pak Arab (PARCO), Pakistan Refinery Limited (PRL), National Refinery Limited (NRL) y Attock Refinery Limited (ARL). PARCO, que es una empresa conjunta entre los gobiernos de Pakistán y Abu Dhabi, ha estado enfrentando uno de los niveles de producción más bajos. Los informes indican que la refinería está funcionando al 65% y enfrenta la posibilidad de un cierre si la extracción del petróleo de quemar no aumenta pronto. Debido a la naturaleza del proceso de refinación, una parada significará que se romperá toda la cadena de suministro de hidrocarburos, lo que hará que la refinería no pueda producir combustible para aviones, lo cual es crítico para la Fuerza Aérea de Pakistán (PAF). Ahora llegamos a una teoría, basada en amplias pistas, de cómo cerrar el espacio aéreo no es simplemente una medida de precaución para Pakistán, sino un movimiento inevitable y desesperado para conservar el combustible de avión para cualquier estado de preparación que exija la situación actual. Yendo más lejos, incluso podría arrojar luz sobre los reflejos lentos y preocupantes (para Pakistán) del PAF durante los ataques de Balakot de la IAF. Mientras "revolvían" (las propias palabras del FAP) para descubrir qué les había golpeado, los ciudadanos furiosos acudieron a las redes sociales para cuestionar la eficacia de sus aviones de combate y el estado de alerta de las Fuerzas. Quizás la pista está dentro de los tanques de combustible.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Los precios del petróleo caen a medida que China reduce su objetivo de crecimiento económico para 2019 Los esfuerzos liderados por la OPEP para reducir la producción soportan el precio.

Singapur: los precios del petróleo cayeron el martes cuando China redujo su meta de crecimiento económico para 2019, atenuando las perspectivas para la demanda de combustible, aunque los esfuerzos liderados por la OPEP para reducir la producción aún ofrecieron cierto respaldo. Los futuros del crudo del Oeste de Texas Intermedio (WTI) de los EE. UU. Estaban a $ 56.28 por barril a las 0426 GMT, una caída de 31 centavos, o un 0,6 por ciento, desde su último acuerdo. Los futuros del crudo Brent se ubicaron en $ 65.33 por barril, una caída de 34 centavos, o 0.5 por ciento. “A corto plazo ... es difícil ser muy optimista con los precios del petróleo. "El mercado aún está trabajando con los excedentes acumulados en el H2 2018, manteniendo los inventarios comerciales de la OCDE por encima del promedio de cinco años", dijeron analistas de energía de la firma de investigación económica TS Lombard. El crecimiento de la demanda de petróleo ha estado disminuyendo junto con una desaceleración económica, especialmente en Europa y Asia. China dijo el martes que estaba apuntando a un crecimiento económico de 6.0 a 6.5 por ciento en 2019, por debajo del crecimiento de 6.6 por ciento registrado el año pasado, que ya era el más bajo en décadas. La eficiencia del combustible también está mejorando, mermando el crecimiento de la demanda. "2018 fue el año de crecimiento de la demanda (producto refinado) más débil desde 2011", dijo en una nota el Merrill Lynch del Bank of America. Negociaciones comerciales esperanzadoras. El optimismo de que Estados Unidos y China pronto terminarán sus amargas disputas comerciales ha ofrecido cierto apoyo. El ministro de Comercio de China, Zhong Shan, dijo el martes que las conversaciones comerciales con Estados Unidos han sido difíciles, pero que los equipos de trabajo de ambos países continúan con sus negociaciones. Para apuntalar el mercado, la Organización de Países Exportadores de Petróleo (OPEP) ha llevado a cabo esfuerzos desde principios de año para retener alrededor de 1.2 millones de barriles por día (bpd) de suministro. El grupo debía decidir en abril si continuaría reteniendo el suministro, pero las fuentes de la OPEP dijeron esta semana que la decisión probablemente se retrasaría hasta junio, lo que significa que los recortes continuarán al menos hasta entonces. Los recortes en el suministro liderados por la OPEP, así como las sanciones de Estados Unidos contra sus miembros Irán y Venezuela, se producen al mismo tiempo que la producción de crudo de EE. UU. persigue nuevos récords, aumentando en más de 2 millones de barriles por día (bpd) desde principios de 2018 y más 12 millones de bpd por primera vez en febrero. Los recortes en el suministro de la OPEP han hecho subir el índice de referencia internacional del precio del crudo Brent debido a la escasez de los crudos pesados que la OPEP produce principalmente. Al mismo tiempo, el aumento en la producción de los EE. UU. está afectando los precios del WTI en los EE. UU., ya que existe un amplio suministro de crudos principalmente ligeros en los EEUU. Debido a esto, los investigadores de energía en TS Lombard dijeron que "se puede esperar que la brecha de precios Brent-WTI se mantenga amplia". El diferencial de precios del mes anterior de WTI a Brent se ha reducido de casi la paridad en 2016 a un descuento promedio de $ 8.50 por barril desde el inicio de 2019. Durante el mismo tiempo, la producción de crudo de EE. UU. Ha aumentado en casi 3 millones de bpd.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

El mayor fondo soberano del mundo se retira de las compañías petroleras .

El fondo soberano de Noruega, el mayor del mundo, se retirará de las compañías petroleras para minimizar los riesgos vinculados al precio del petróleo en la economía noruega, según ha anunciado el Ministerio de Finanzas del país escandinavo. El objetivo de la propuesta, emprendida por el banco central, es que la riqueza nacional sea menos vulnerable a una caída permanente de los precios del petróleo. "El Gobierno propone excluir a las compañías clasificadas como compañías de exploración y producción dentro del sector energético (del fondo) para reducir el riesgo vinculado al precio del petróleo en la economía noruega", declaró el Ministerio de Finanzas en un comunicado. Las acciones de petróleo y de gas representaron el 5,9 por ciento de las inversiones de capital a finales de 2018, lo que se corresponde a unos 37.000 millones de dólares, según datos del fondo.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Jennifer Ablan

✔ @jennablan FED'S WILLIAMS SAYS IN A DOWNTURN WE COULD CONSIDER QUANTITATIVE EASING, NEGATIVE RATES 811 6:48 PM - Mar 6, 2019 |

|

¿Es la venta de petróleo y gas del fondo soberano noruego un error?

................ El fondo petrolero posee $ 37 mil millones en acciones de compañías petroleras como BP, Shell y France Total. Los primeros indicios de los funcionarios noruegos son que el fondo no se venderá, pero aún está en juego en estas grandes empresas petroleras que exploran y refinan petróleo, como Shell, BP, Exxon y Total. El foco principal de esta desinversión serán las empresas petroleras independientes más pequeñas. El fondo tiene alrededor de $ 8 mil millones en ellos. Si bien las ONG y los inversores libres de fósiles consideran que la decisión del fondo es una gran victoria, no se debe olvidar que el fondo noruego posee el 67% de Equinor, el gigante de petróleo y gas de Noruega, anteriormente conocido como Statoil. En marcado contraste con esto, el fondo irá eliminando gradualmente sus inversiones en empresas como Chesapeake Energy (fracking) y CNOOC de China. ............... .....lo que no sabe el gobierno Noruego es que de las empresas de fracking no podrá recuperar todo el dinero invertido.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Aerolínea flybmi en proceso administrativo de quiebra.

La aerolínea regional del Reino Unido, flybmi, está en porceso de quiebra, culpando a los desafíos "insuperables" causados por el Brexit y asestando otro golpe al sector de la aviación del Reino Unido. Todos los vuelos de flybmi han sido cancelados. British Midland Regional, que operaba como flybmi, culpó a factores como un aumento en los precios del combustible y del impuesto al carbono. Pero agregó: “El comercio actual y las perspectivas futuras también se han visto seriamente afectadas por la incertidumbre creada por el proceso Brexit, que ha llevado a nuestra incapacidad para obtener valiosos contratos de vuelos en Europa y la falta de confianza en la capacidad de bmi para continuar volando entre destinos en Europa." La aviación del Reino Unido ahora ha experimentado el colapso de dos aerolíneas, flybmi y Cello Aviation, en los últimos cinco meses y la venta 1p-a-share de la aerolínea con problemas Flybe, que no está relacionada con flybmi. Flybe estuvo al borde de la bancarrota en enero, ya que las negociaciones para salvar su venta a un consorcio que incluía a Virgin Atlantic se tambalearon. "Flybmi fue crucial para la conectividad doméstica en todo el Reino Unido", dijo Andy McDonald, el diputado laborista y secretario de transporte en la sombra. "La aerolínea ha estado en dificultades por algún tiempo y espero que el Departamento de Transporte tenga medidas de contingencia implementadas para las rutas regionales clave a las que da servicio la aerolínea y considere la mejor manera de apoyarlas en el futuro". Las aerolíneas han estado citando al Brexit como un factor en las malas noticias recientes. El director de marketing de Ryanair dijo que "el telón de fondo del Brexit" sería responsable de un crecimiento más lento en el Reino Unido que en la UE en el próximo año financiero, mientras que el director ejecutivo de Flybe culpó a "las importantes incertidumbres presentadas por Brexit" por algunos de los problemas de la aerolínea. Un acuerdo de conectividad aérea “básico” para garantizar que los vuelos continúen incluso en el caso de un Brexit sin acuerdo, eliminó el riesgo más inmediato para las aerolíneas del Reino Unido, pero persistieron las dudas sobre la propiedad, los derechos de vuelo y el límite de vuelo propuesto. Ha habido problemas más amplios que afectan al sector de la aviación europea, que ha visto una gran cantidad de colapsos en los últimos dos años. A principios de febrero, Germania, con sede en Berlín, dejó de operar, luego de Primera Air, Cobalt Air de Chipre, Azur Air de Alemania, Small Planet Airlines de Lituania y Swiss SkyWork, con sede en Letonia, el pasado otoño. En 2017, tres grandes compañías europeas quebraron en rápida sucesión: Monarch en el Reino Unido, Air Berlin y Alitalia. Los altos precios del combustible y la sobrecapacidad, que hacen bajar las tarifas, han sido las causas principales y han llevado a una ola de consolidación. Flybmi, que transportó 520,000 pasajeros en 2018, dijo que los propietarios de la aerolínea habían invertido más de 40 millones de libras en el negocio en los últimos seis años. La aerolínea hizo una pérdida de £ 4 millones en el año hasta finales de marzo de 2017, la más reciente para la que hay cuentas disponibles. Empleaba a 376 personas en el Reino Unido, Alemania, Suecia y Bélgica y servía principalmente a destinos del norte de Europa. Flybmi había sido una filial regional de British Midland International, que IAG (propietaria de British Airways) compró a Lufthansa en 2012. IAG vendió flybmi a Sector Aviation Holdings ese mismo año, que a su vez se vendió a Airline Investments Limited (AIL) en 2015. . Loganair, una aerolínea regional escocesa que también es propiedad de AIL, se ha hecho cargo de algunas de las rutas de Flybmi desde Aberdeen. AIL realizó una pérdida ajustada antes de impuestos de £ 3,2 millones en el año hasta finales de marzo de 2017.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

En respuesta a este mensaje publicado por hector77

Las señales acerca de medidas drasticas en ell ambito del mundo financiero comienzan a acumularse.

Estas señales provienen de comentarios de banqueros centrales o de miembros de esos bancos, pasos que se comienzan a dar al respecto (a veces solo en forma de "inocentes declaraciones"), comentarios de expertos o analistas de una cierta reputacion...... Brandon Smith : https://www.zerohedge.com/news/2019-03-13/global-economic-reset-begins-engineered-crash Bill Blain: https://www.zerohedge.com/news/2019-03-14/blain-global-reset-looms-inequality-bonfire-burns-out-control En principio estas dos opiniones, recientes, y con unas 24 horas de diferencia, que destacan lo del "Global Reset" podrian tratarse de anecdoticas. Pero despues de leer y escuchar opiniones de destacados representates de la Fed y del BCE comentando que "los tipos de interes negativos parecen una adecuada herramienta" o en parecidos terminos acerca de las bondades de una casi continua extension de la Flexibilizacion Cuantitativa, y teniendo en cuenta de que el señor Draghi sorprendio a propios y extraños negandose no solo a subir un misero 0,25 por ciento los tipos de interes sino ademas extender grandes provisiones de prestamos a la Banca hasta finales de 2020 (por ahora.....)........pues las cosas parece que comienzan a tomar forma. Y, naturalmente, la "antigua" posicion de la Fed de realizar 3 o cuatro subidas de tipos durante este año, Ya Es Historia. Recomiendo el visionado de la primera parte (los 13 primeros minutos) del hasta ahora ultimo programa de keiser report, Aqui. El señor Keiser esta mas centrado que nunca y deja claro por donde van los tiros. Lo ultimo a comentar es que hacia el final de estos primeros 13 minutos de exposicion se trae a colacion algo que ahora me entero. Los acuerdos de Basilea III entre todos los principales bancos centrales, que entran en vigor este 31 de Marzo y que Reintroduce al Oro como activo Monetario Ver articulo aqui Supuestamente esto provocaria el enesimamente anunciado gran estiron en la cotizacion del oro. Bien, independientemente de que esto ultimo sea asi o no, el Conjunto comienza a cuadrar. ¿O no? |

|

Etihad Airways pierde $ 1.28 billones en 2018 en el tercer año de pérdidas

DUBAI, Emiratos Árabes Unidos (AP) - Etihad Airways, de Abu Dabi, dijo el jueves que perdió $ 1.28 mil millones en 2018, el tercer año consecutivo en que el operador de larga distancia del gobierno ha perdido más de mil millones de dólares. Desde 2016, Etihad ha perdido un total de $ 4,75 mil millones debido a que su estrategia de comprar agresivamente participaciones en aerolíneas de Europa a Australia para competir contra Emirates y su rival Ratar Airways expuso a la compañía a grandes pérdidas. Desde entonces, se ha embarcado en una iniciativa de reducción de costos y recientemente anunció que reestructuraría las compras de aviones planificadas de Airbus y Boeing. "Nuestra transformación está inculcando un sentido renovado de confianza en nuestros clientes, nuestros socios y nuestra gente", dijo el gerente general de Etihad Aviation Group, Tony Douglas, en un comunicado que anunciaba los resultados. La aerolínea reportó ingresos de $ 5,86 mil millones en 2018, menos que los $ 6 mil millones en 2017. Voló a 17,8 millones de pasajeros el año pasado, menos que los 18,6 millones del año anterior. Anteriormente, Etihad reportó pérdidas de $ 1.520 millones para 2017 y $ 1.95 mil millones en 2016. Culpó las "desafiantes condiciones del mercado y los efectos de un aumento en los precios del combustible" en parte por la pérdida en 2018. Los gobernantes de Abu Dabi lanzaron Etihad en 2003, compitiendo con la establecida aerolínea del gobierno de Dubai, Emirates, que vuela desde el Aeropuerto Internacional de Dubai a solo 115 kilómetros (70 millas) de distancia. El año pasado, Etihad comenzó a prestar pilotos a Emiratos bajo un nuevo programa. En febrero, Etihad dijo que recibirá cinco Airbus A350-1000, 26 Airbus A321neos y seis aviones Boeing 777-9 "en los próximos años". La aerolínea dijo que también continuará aceptando sus pedidos de Boeing 787 Dreamliners, sin dar más detalles. Dijo que sus órdenes restantes se verán afectadas por la "reprogramación, reestructuración o reducción". En su compra de 2013, Etihad realizó pedidos de 87 aviones Airbus y 56 Boeing. Etihad cuenta actualmente con una flota de 106 aviones. Tanto Emirates como Etihad han visto perjudicados los negocios por las prohibiciones de viaje del presidente Donald Trump que afectan a las naciones de mayoría musulmana y las reglas más estrictas sobre la electrónica en las cabinas. Las dos aerolíneas son transportistas estatales en los Emiratos Árabes Unidos, una federación de siete jeques en la Península Arábiga. Ambos compiten en el mercado de transportistas de larga distancia, utilizando la ubicación de su nación entre el Este y el Oeste para su ventaja.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

Re: CRASH 2019

|

Este mensaje fue actualizado el .

La AIE advierte de que los recortes de la Opep conducirán a un déficit de petróleo durante el 2019

https://www.economiahoy.mx/economia-eAm-mexico/noticias/9762586/03/19/La-AIE-advierte-de-que-los-recortes-de-la-OPEP-conduciran-a-un-deficit-de-petroleo-durante-2019.html?_ga=2.227163733.973024890.1552758701-1926306217.1552758691 |

|

"Guia", modifica el vinculo pues no se abre.

|

|

En respuesta a este mensaje publicado por Colombo

Que manera de tirar el dinero por la ventana.....aunque ya imagino como deje claro mas arriba que mientras tienen un plan alternativo. POr cierto, lo de los trillones (anglosajon) son billones para el resto de mortales.

|

|

El canario en la fábrica de chips-semiconductores.

Como ECRI compartió con CNBC, el canario en la fábrica de chips semiconductores ya se ha desplomado y, según nuestro índice principal, no hay ninguna resurrección a la vista. El gráfico muestra que el volumen del crecimiento global de envíos de semiconductores se ha derrumbado, cayendo más del 20% desde agosto, y su tasa de crecimiento se ha reducido a un mínimo de diez años. Debido a que la industria de los semiconductores es altamente cíclica, el crecimiento en el Índice de fabricación líder mundial de ECRI (GLMI, línea superior) anticipa de manera confiable los puntos de inflexión en el crecimiento de los envíos de semiconductores, y predijo claramente esta desaceleración. En pocas palabras, con el crecimiento del GLMI todavía en picado, no hay luz al final del túnel y la demanda de semiconductores seguirá cayendo.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Los problemas de la escasez de Helio

El helio de gas noble, el segundo elemento más liviano, se usa para aplicaciones tales como detección de fugas en sistemas de alto vacío, soldadura por arco, producción de semiconductores, refrigeración termoacústica, porque es un gas inerte. El helio también se usa para dirigibles y globos debido a su menor densidad que el aire y su incombustibilidad. El helio también se aplica en los telescopios solares debido a su índice de refracción extremadamente bajo. El helio también se usa para enfriar los detectores infrarrojos, ciertos tipos de reactores nucleares, la maquinaria de los túneles de viento, la fibra óptica durante la producción, los combustibles para cohetes, los detectores subatómicos de partículas, el material superconductor, los imanes superconductores en los equipos de IRM, porque el helio tiene el punto de fusión más bajo. y punto de ebullición de cualquier elemento. El helio es un elemento insustituible en aplicaciones criogénicas por debajo de la temperatura de 17 K, porque no hay sustituto para el helio. Otras aplicaciones del helio son los láseres de helio-neón, aparatos de respiración submarina para lámparas de buceo en aguas profundas y de descarga de gases. Además, el helio-3, un isótopo del helio, es crucial como combustible de fusión de segunda generación para las plantas de energía nuclear de próxima generación que funcionan con fusión nuclear. A pesar de ser el segundo elemento observable más abundante en el universo, en la Tierra el helio es relativamente escaso, con solo 5.2 partes por millón en el aire. El suministro de helio del mundo proviene de unos pocos campos de gas natural en Texas, Argelia, Qatar, Rusia, Australia, donde se extrae helio durante la refinación del gas natural. Si el helio no se extrae durante la refinación del gas natural, se desplaza hacia arriba y el helio se pierde irreversiblemente para la Tierra. Por lo tanto, el helio es un recurso no renovable e insustituible. La extracción de helio durante el refino de gas natural es el único método rentable para la producción de helio. El helio que se extrae del aire o el helio sintetizado por el bombardeo de litio o boro con protones de alta velocidad no es un método viable para la producción de helio. La última reserva mundial de helio extraíble se estima en 39.927 millones de metros cúbicos en 2008. La reserva mundial de helio económicamente extraíble se estima en 18066 millones de metros cúbicos en 2008. El consumo mundial de helio es de 130 millones de metros cúbicos en 2008 y el consumo global de helio crece aproximadamente en un 5-10%, sin embargo, hay nuevos descubrimientos de reservas de helio. La disminución de la reserva mundial de helio dará lugar a una escasez de helio y al aumento de los precios del helio en los próximos años. Además, se requieren mayores precios de helio para que la extracción y el almacenamiento de helio de todos los campos de gas natural ricos en helio sean económicamente viables para las generaciones futuras. Con el consumo previsto de helio, las reservas mundiales de helio que se han acumulado durante miles de millones de años podrían agotarse en una generación debido a la falta de atención al reciclaje de helio y al descuido de las aplicaciones del helio, a pesar del papel indispensable del helio en nuestra civilización humana. El agotamiento de las reservas de helio en la Tierra tiene consecuencias de largo alcance para nuestras tecnologías modernas como la tecnología espacial y la criogenia. El impacto del agotamiento del helio podría ser peor que el agotamiento de nuestros combustibles fósiles.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

El tiempo se agota en la oposición de Estados Unidos a Nordstream 2

El gasoducto Nordstream 2 representa la última posición de la influencia de los Estados Unidos sobre los asuntos internos de Europa. Una vez finalizado, será un testimonio de la división fundamental entre la Unión Europea y los Estados Unidos. Para Europa será esta la primera defensa exitosa de su recién declarada independencia. Y los EE. UU. tendrán que aceptar que ya no tendrán control en el extranjero. Este es un tema que se repite en todo el mundo ahora mismo. Tu visión de Nordstream 2 depende de quién eres. Si usted es los EE. UU., Es una reprimenda masiva de la orden institucional posterior a la Segunda Guerra Mundial, pagada en su mayoría por los EE. UU. Para reconstruir Europa y protegerla del flagelo de la URSS. Desde la perspectiva de Europa es: "El trabajo está bien hecho y todo eso, pero Rusia ya no es una amenaza y es hora de que salgamos de debajo de la sombra de los Estados Unidos". Y si eres Rusia, Nordtream 2 es la cuña que separa a estos dos adversarios a la vez que mejora la seguridad nacional en tu frontera occidental. Europa tiene sus propias ambiciones imperiales y Nordstream 2 es una parte muy importante de eso. Sin embargo, esas ambiciones no están en línea con las de los EE. UU., especialmente bajo el "liderazgo" de Donald Trump. Trump tiene la extraña idea de que los EE. UU. no han obtenido nada a cambio de que manejemos el mundo en los últimos setenta años. Nuestro enorme déficit comercial es la riqueza robada por nuestros socios comerciales en la mente simplista de Trump. Se niega a ver la riqueza que hemos "perdido" como despilfarrada por décadas de corrupción, pereza, alcance reglamentario, etc. Y así, para Trump, Nordstream 2 es una abominación porque está financiando a la OTAN para proteger a Europa de Rusia, pero luego Europa está aumentando la cantidad de gas que compran al mismo "enemigo". Y eso debería decirte hacia dónde se dirige todo esto a largo plazo. La disolución de la OTAN a través del desgaste tanto de Rusia como de la UE. Por lo tanto, no importa cuánto los Estados Unidos y las fuerzas antirrusas dentro de la sociedad europea y británica quieran detener este gasoducto, como lo demuestra el voto no vinculante de esta semana en su contra en el Parlamento Europeo, no hay apetito en los Estados Unidos. para hacerlo realmente. El Senado de los Estados Unidos no tiene interés en decirle al Presidente que sancione a las compañías que construyen Nordstream 2. De todos modos, no puede impedir que Trump lo haga. La verdadera razón por la que Trump no sanciona a Nordstream 2 es la misma razón por la que se plegará ante China: la liquidez en dólares del comercio mundial. Ya ha hecho suficiente daño. Ahora está encarando la reelección con una Reserva Federal hostil. Si fuera a hacer la sanción a Nordstream 2, lo habría hecho. De hecho, esta votación en el Parlamento Europeo es un último y débil suspiro para detener el gasoducto, no el movimiento astuto de un tipo que tiene ases de bolsillo. Precisamente porque los EE. UU. no le han impuesto sanciones, esto es todo lo que nos queda, la señal de una virtud patética. Si va a suceder, tiene que ser antes de las elecciones al Parlamento Europeo en mayo, cuando podamos esperar al menos una duplicación de la representación euroescéptica. Si las cosas siguen descontroladas en Francia, Italia se endurece aún más contra la UE y el Brexit se pospone. Los euroescépticos podrían ser el bloque más grande en el Parlamento en julio. En ese momento veremos una disminución sincera de la influencia de la infame Lista Soros en ese cuerpo y posiblemente en la propia Comisión Europea. Y, en todo caso, más acuerdos de tuberías e inversión en energía rusa. De hecho, un Parlamento euroescéptico podría levantar las sanciones a Rusia por completo. Además, las próximas elecciones en Ucrania probablemente traerán a alguien al poder que no esté totalmente en deuda con la estrategia de los EE. UU. allí. Entre eso y las elecciones parlamentarias ucranianas a finales de este año, es probable que veamos que Ucrania y Gazprom renegocien el contrato de transporte de gas, trayendo aún más gas ruso al continente. Y eso solo hará que Trump esté más enojado de lo que está ahora. Ha apostado gran parte de su estrategia global en los Estados Unidos como un poderoso exportador de petróleo. Necesita mercados para ese gas. Europa y China son dos mercados obvios, pero Rusia sobrepasa a EEUU en ambos. El final de esta expansión interminablemente superficial pone a los EE. UU. cara a cara con un auge insostenible del fracking a medida que la demanda de pago de la deuda en dólares provoca un fuerte aumento en las tasas de interés. El mercado de esquisto se romperá de nuevo. Todo esto me confirma que la Cumbre del Jardín el verano pasado entre Putin y la canciller alemana, Angela Merkel, presentó su estrategia para vencer a Trump en Nordstream 2 y comenzar la siguiente fase de relaciones entre Rusia y Alemania. La óptica es importante y esta imagen captura lo que ambas partes querían transmitir. Esta reunión es el comienzo de un cambio en la relación entre Alemania y Rusia para mejorar. Y la pregunta es ¿por qué? La respuesta obvia es la necesidad provocada por la presión ejercida en ambos países por Donald Trump a través de sanciones y aranceles y sus intereses compartidos representados por el gasoducto Nordstream 2. Y todo lo que eso implica.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

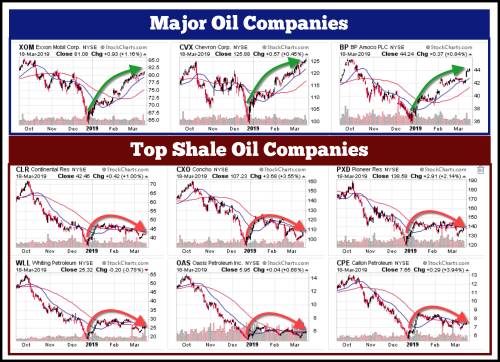

SRSrocco Report:El baño de sangre en el Shale-USA continua: Lo peor está por venir.

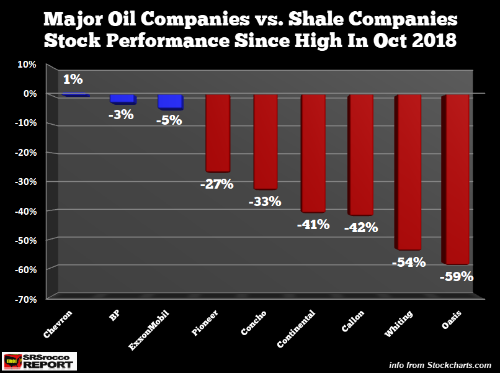

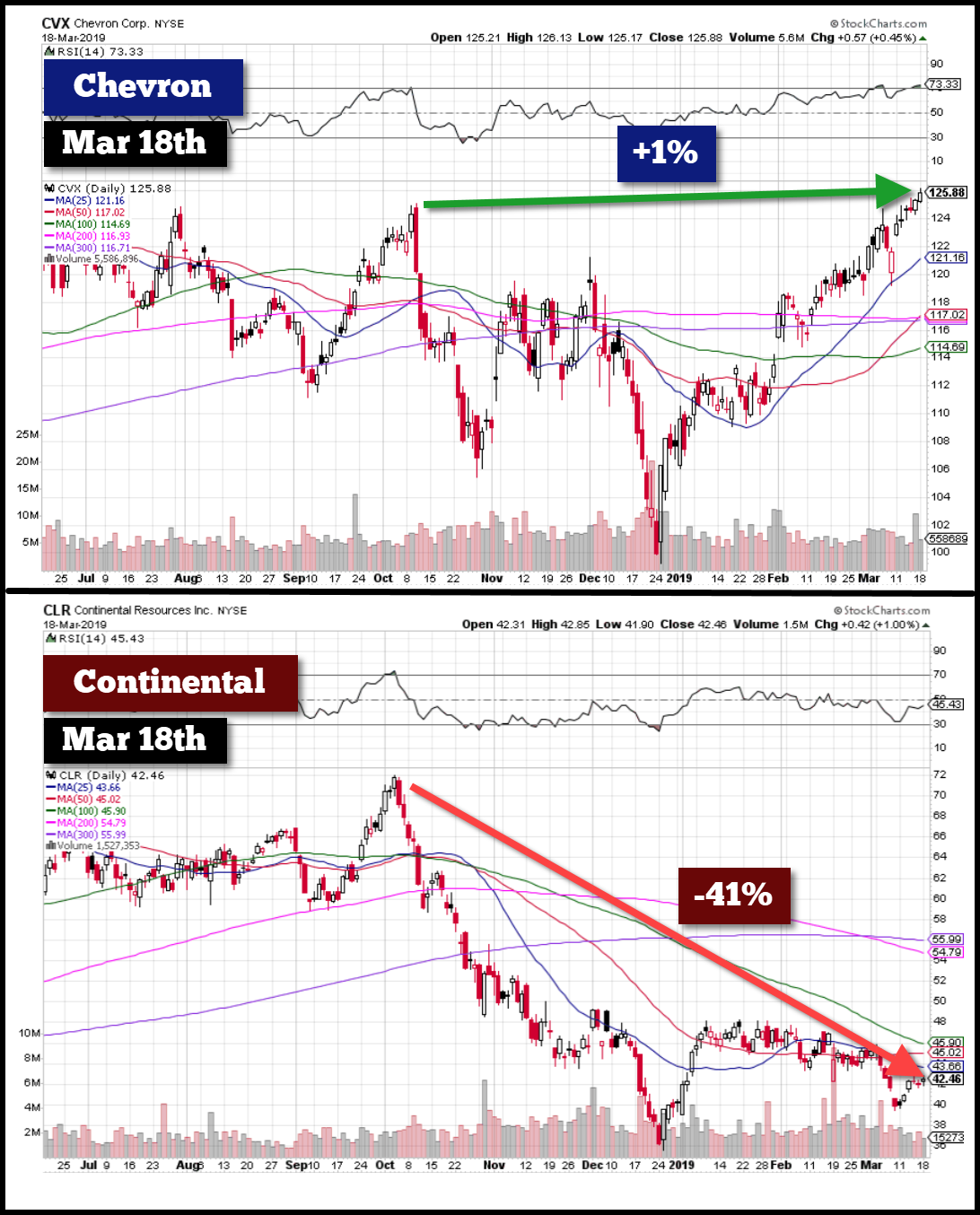

¿Ha notado la carnicería absoluta que se está produciendo en las reservas de shale-oil americano? Parece que Wall Street y los inversores finalmente están empezando a cansarse de una industria que no ha ganado dinero en la última década. Desafortunadamente, tomó más tiempo de lo que esperaba, pero las existencias shale-oil han tenido un desempeño significativamente inferior frente a las principales compañías petroleras. Ahora, cuando digo "con un rendimiento inferior", espere hasta que vea los números. Por supuesto, el baño de sangre que se lleva a cabo con el shale-oil en las bolsas de EE. UU. no debería ser una sorpresa ya que los SIGNOS DE ADVERTENCIA han sido muchos. Por ejemplo, en este artículo de febrero, Wall Street pierde la fe en el shale-oil y declara lo siguiente: " Para Wall Street, la industria del esquisto ha perdido mucho de su atractivo. Las promesas de una década no se han materializado, y las grandes financieras está cortando algunos de sus vínculos con los perforadores de esquisto más pequeños que no han cumplido espectativas. El Wall Street Journal informa que la industria del esquisto solo vio $22 mil millones en nuevos bonos y acuerdos de capital, más de la mitad de los niveles de 2016, lo que fue un momento mucho peor para el mercado." La fuerte caída en la nueva deuda y la emisión de capital es una señal de que los grandes inversores ya no se apresuran a financiar la perforación de esquisto no rentable. Vale la pena señalar que este es un nuevo escenario. Durante años, Wall Street financió perforaciones no rentables, manteniendo la promesa de que el rápido crecimiento de la producción finalmente daría resultado. Por lo tanto, parece que los inversores ya no están dispuestos a financiar el Agujero Negro de la industria petrolera Shale de los Estados Unidos. ¿Y por qué deberían hacerlo? Uno de los más grandes actores del Shale en Permian, Pioneer Resources, sufrió su octavo año consecutivo de flujo de efectivo libre negativo. En 2018, Pioneer gastó $ 541 millones más en gastos de capital que en efectivo procedente de operaciones y si sumamos todos los ocho años, es un total de $ 6.8 mil millones en flujo de efectivo libre negativo. A medida que las compañías de esquisto continúan gastando más de lo que ganan, las principales compañías petroleras han reportado aumentos significativos en el flujo de efectivo libre positivo en los últimos años. Chevron reportó casi $ 24 mil millones en flujo de efectivo libre positivo para 2017-2018, mientras que ExxonMobil obtuvo más de $ 31 mil millones durante el mismo período. Si comparamos el rendimiento del precio de las acciones de las principales compañías petroleras , podemos detectar un signo preocupante:  Los precios de las acciones de las principales compañías petroleras han aumentado significativamente desde sus mínimos, mientras que sus contrapartes de Shale han experimentado una tendencia a la baja. ExxonMobil, Chevron y BP regresan a sus máximos en octubre, ya que Continental, Concho, Pioneer, Whiting, Oasis y Callon han bajado considerablemente. Aquí está la diferencia porcentual entre estas compañías petroleras desde el alza en octubre:  Chevron ha subido casi un 1% desde su pico en octubre, mientras que BP bajó un 3% y ExxonMobil perdió un 5%. Sin embargo, podemos ver que las compañías de esquisto (en rojo) han bajado entre un 27-59%. Si tomamos un promedio para ambos grupos, las principales compañías petroleras bajaron un 2% desde sus máximos en octubre, mientras que las compañías de esquisto bajaron en un asombroso 43%. Los números no mienten. A pesar de que los nueve cuadros de valores pequeños anteriores nos dan una buena indicación del desastre que se está produciendo en la industria del esquisto, estos dos cuadros ofrecen una mejor vista de cerca:  Si bien Chevron se mantuvo prácticamente sin cambios desde su nivel más alto en octubre, Continental Resources ha bajado un 41%. Y si observa detenidamente, notará que la mayor parte de la divergencia tuvo lugar a principios de febrero, ya que Chevron continuó operando al alza, Continental se mantuvo estable en comparación con la caída en marzo. Desafortunadamente, creo que lo peor está por venir para las compañías de esquisto, porque una vez que los mercados finalmente comienzan a corregirse a la baja, los precios de sus acciones se pondrán a un nivel mucho más bajo que las empresas dominantes (majors). Como mencioné, las grandes empresas casi han vuelto a sus máximos de octubre, mientras que la compañía de esquisto promedio ha bajado un 43%. Si bien estaría nervioso por la ruina de las acciones de cualquier compañía petrolera de esquisto, quienes tienen precios mucho más altos, Pioneer y Concho, tienen mucho más por caer. Por lo tanto, aquellos que son sabios y deciden colocar cortos o comprar opciones de venta en estas compañías probablemente serán recompensados generosamente cuando colapse el esquema Ponzi del shale-oil en EEUU.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Qué significa la decisión de gran desinversión de Noruega para el fracking, las arenas de alquitrán y la exploración global de petróleo.

............................... Eliminando activos perdedores Lo que se traduce en América es esencialmente una desinversión de los productores de gas y petróleo de esquisto como EOG Resources, Apache, Continental, Diamondback y Chesapeake. Al parecer, los gestores del fondo están cansados de perder dinero en petróleo y gas de fracking. El cambio ciertamente llega en un mal momento para la industria estadounidense de fracking. Su oferta de préstamos de Wall Street, que antes era infinita, también comenzó a agotarse, lo que provocó recortes presupuestarios, despidos y una menor producción de petróleo. En Canadá, entre las empresas objetivo de la desinversión está Canadian Natural Resources, LTD, un productor de petróleo de arenas bituminosas de Alberta. La industria petrolera canadiense de arenas de alquitrán ha estado perdiendo dinero durante varios años y varias de las principales compañías petroleras han vendido activos de arenas de alquitrán, incluido el reciente anuncio de Devon Energy de que estaba saliendo del negocio de producción de arenas de alquitrán. .............................

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Cuidado!

Lo que estamos viendo -en síntesis- es que las grandes compañías petroleras TRADICIONALES todavía dan jugo -con el petróleo a $ 50-60 - mientras que las "shale" no son rentables en ese rango (lo que siempre se dijo). Pero, que el petróleo esté en $ 50-60 significa que HAY PETROLEO (al menos más que la demanda y podría tratarse de que la demanda es a la baja). Que quiebren compañías de "shale" o "bituminosas" significa que, para este nivel de precios no son rentables pero, tanto la tecnología como las reservas SIGUEN ESTANDO AHI. Dicho de otro modo... el precio del petróleo se mantendrá más o menos contenido (salvo maniobras de las petroleras -que las hacen- o crisis internacionales -que las hay-) porque, cualquier aumento en el precio del petróleo abrirá la puerta a que el "shale" o las "bituminosas" vuelvan al terreno del juego. Esto, más que como "prueba del peak oil" más bien es una prueba en CONTRARIO.

|

Las majors tambien pierden con el Shale; solo que compensan con el resto de su negocio y a cambio tienen acceso prioritario al dinero fácil de la FED. Creo que te perdiste este post Darío.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

No Colombo. No me perdí el artículo y, si te fijas, justo abajo del mismo aparezco yo felicitándote por el aporte. Lo que pasa es que, o bien me expliqué mal, o bien leen muy rápido, o bien interpretan flojito. En tu artículo -citado- indicas:

Y yo lo que estoy diciendo es que, por abajo de $ 50-60 en el precio del barril no se gana en "shale" pero, si el precio SUBE, el shale volverá a la palestra y, con su producción, volverá a tirar el precio abajo. Así que, ni me perdí el artículo, ni los datos que doy son incorrectos. |

|

....desde luego la intención del artículo era distinta a la tuya. El artículo analiza la evolución histórica de Exxon en el Shale y muestra que está aumentando cada trimestre su inversión en ShaleOil y obteniendo unas ganancias que no son proporcionales. Actualmente el 72% del gasto CAPEX total de Exxon es en ShaleOil y eso produce el 27% de las ganancias. Y a 60$/B en el siguiente trimestre esa proporción será aún peor, y al otro aún peor. Esto los saben en Exxon, y en el resto del negocio ShaleOil : los fundamentales del negocio Shale no son físicos ni geológicos, son geoestratégicos; por eso intentan agarrarse a lo que pueden : el dinero de la FED o la propaganda de un nuevo sistema de producción automatizado.

"Por último, el sector de gas y petróleo de ExxonMobil en Estados Unidos se dirige hacia un desastre financiero. El gasto del CAPEX de petróleo y gas en los EE. UU. ahogará en infierno vivo sus ganancias. Si bien algunos pueden pensar que estoy elucubrando exageraciones, los resultados financieros que se muestran arriba apuntan a una tendencia bastante clara ... y no para bien. Si una de las compañías petroleras más grandes del mundo no puede ganar dinero produciendo shale en los Estados Unidos, ¿qué dice eso para el resto de la industria?"

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

Este mensaje fue actualizado el .

BMW advierte de una caída significativa de las ganancias en 2019, busca 12.000 millones de euros en recortes

El miércoles, BMW dijo que esperaba que las ganancias antes de impuestos del grupo cayeran más del 10 por ciento en 2019 y anunció un plan de ahorro y eficiencia de 12 mil millones de euros ($ 13.600 millones) para ayudar a compensar una mayor inversión en tecnología y costos de divisas.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

No sé si esto procede como indicio de recesión económica importante:

https://cincodias.elpais.com/cincodias/2019/03/20/mercados/1553105320_136434.html |

|

Mantener las tasas hasta el 2020 es un "alivio" para la mercado.

Se puede entender como un remedio para la recesión o, se puede entender como un estímulo para evitar caer en ella. De todos modos la FED, aunque impacta a nivel global, arma sus políticas en función de EE.UU. |

|

Los supermercados de Reino Unido hacen acopio de papel higiénico ante la posibilidad de un Brexit duro.

....lo primero es lo primero.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

|

En respuesta a este mensaje publicado por Colombo

Menude curre colega. Enhorabuena. Me ha quedado claro hasta a mi

|

|

En respuesta a este mensaje publicado por Kimikaze

Pues si, la palabreja de moda: "recesion". Aunque al hilo de lo que dice Dario, los Estados Unidos van a lo suyo y seguramente seran de los ultimos en caer.

Fasten your seatbelts......o algo asi. Los rendimientos de los bonos yankees cada vez huelen peor......y lo curioso es que hace unos meses todo era optimismo con la xcepcion de la amenaza de la inflacion y el rendimiento de los bonos subiendo y subiendo. La inversion de las curvas ya huele a muerto.....o al menos herido grave. Es curioso el coro que desde hace poquito se ha formado en relacion con todo esto. Es como si hubiera cogido a muchos por sorpresa. Por cierto, el tipo nuevo al que Trumpy ha escogido para el Comite de la Fed es partidario confeso (y no el el unico en ese Comité) del Patron Oro. Solucion bastante indolora a parte de los problemas de deuda actuales. |

|

Alemania se enfrenta al "chantaje" de EE.UU. en los sectores tecnológico, comercial y energético.

...sabe, si empieza a acumular detalles la visión general del caso cambia...

|

«

Volver a Foro Crashoil

|

1 vista|%1 vistas

| Free forum by Nabble | Edit this page |